Избранное трейдера point_of_view

Ребята, скоро мы все озолотимся.

- 31 октября 2016, 17:14

- |

Поэтому уважаемые трейдеры. Скоро если начнут лопаться пузыри и рынки полетят в тартарары, РАДУЙТЕСЬ! Вставайте по тренду. Пусть и в лонг золота. Не всё же падает при кризисах. Богатейте, а на дне снова закупайте бумаг в лонг и снова утраивайтесь.

Да будет вам счастье!

- комментировать

- ★1

- Комментарии ( 6 )

Не о текущем моменте-2. Мои 5 коп.

- 31 октября 2016, 17:08

- |

В экономике США и экономике развитых стран (даже ЕС запустив QE устранили существенную часть дисбаланса в финансовом секторе) нет чисто экономических дисбалансов. Есть дисбалансы социальные и геополитические. Современные развитые экономики обеспечены и технологиями и сырьем и трудовыми ресурсами в достаточной степени. Производительность (и реальная и особенно потенциальная) этих экономик существенно опережает спрос в них. Единственный способ разогреть такие экономики это увеличение спроса (внутреннего или внешнего), монетарными методами действовать уже бессмысленно и бесполезно. Вопрос какую доходность получат инвесторы на капитал в ближайшие несколько лет остается пока открытым… тут-то как раз монетарные меры вполне могут изменить ситуацию в ту или иную сторону. Свои ожидания по американскому рынку в среднесрочной и долгосрочной перспективе уже озвучивал, повторяться не вижу смысла. И хотя вот эта мысль автора абсолютно верная:

( Читать дальше )

Российские компании стали больше занимать в рублях

- 31 октября 2016, 16:57

- |

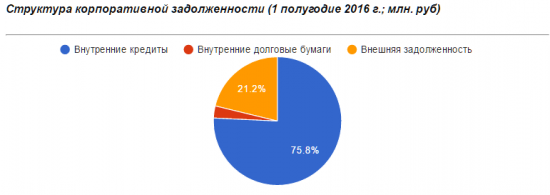

Российские корпорации стали больше занимать дома — выпуск долговых бумаг ускорил свой рост. За 2 квартал 2016 г. он прибавил 8%, что является самым значимым увеличением последних 3-х лет, если не брать в расчет 4 квартал 2014 г. и 1 квартал 2015, когда в отношении России были введены санкции, и она столкнулась с колоссальным оттоком средств из страны.

За апрель – июнь российские компании заняли на внутреннем рынке около 310 млрд. рублей. Общая сумма долга по итогам полугодия составила 4,1 трлн. рублей.

Имея ограничения на внешних рынках по привлечению средств в иностранной валюте, организации начали занимать на внутреннем рынке. Объем обязательств, выпущенных в валюте отличной от рубля, во 2-м квартале 2016 составил 64,4 млрд. руб. Стоит признать, что это действительно крохотная сумма, но менее чем год назад доля облигаций, в иностранной валюте, размещенная на российском рынке составляла 0%, а в этом году она доросла до 2%.

Пока доля, приходящаяся на долговые бумаги, мала. Однако закрытость внешних рынков придаст импульс к развитию этого сегмента долгового рынка.

( Читать дальше )

Конвертопланы - Boeing VS Вертолёты России

- 31 октября 2016, 15:57

- |

Авиапроизводитель США The Boeing Company (BA) получил патент на пассажирский самолёт с вертикальным взлётом, сообщает информационный портал Business Insider.

Как ожидается, самолет будет оснащен четырьмя винтовыми двигателями, по два на каждой стороне крыла и будут способны вращаться в вертикальном и горизонтальном положение. Фюзеляж планируется изготовить в нескольких модификациях, для военных и гражданских целях. Для пассажирских перевозок салон будет оснащен около 100 сидениями или больше и может быть использован для региональных перевозок, так же может быть использован для перевозки коммерческих грузов, а также, как частный самолет бизнес класса.

Многие проводят аналогию с уже существующей версией военного самолета (конвертоплана) Bell V-22 Osprey, совместная разработка Boeing и Bell, и более позднему совместному проекту четырех моторному тяжелому самолёту QTR.

( Читать дальше )

Роснефть, занимательная арифметика.

- 28 октября 2016, 23:06

- |

В 2016 г. «Роснефть» была, в виде исключения, освобождена от выплаты дивидендов, в размере 50% прибыли (от большего значения по МФСО или РБСУ ) и поступления дивидендной доли государства в бюджет. Объяснялось это отсутствием у компании средств на необходимые инвестиционные проекты.

Еще в июле 2016 г. Президент «Роснефти» Игорь Сечин направил Владимиру Путину письмо, в котором сетует на губительные, по его мнению, для российской нефтепереработки последствия действующего с 1 января 2015 года налогового маневра и просит Путина поддержать компанию новыми льготами.

Источник: http://sobesednik.ru/politika/20160616-sechin-hochet-eshche-deneg-a-pochemu-by-zapasy-ne-potratit Проходит совсем немного времени, и о чудо, у Роснефти нашлись деньги на покупку контрольного пакета «Башнефти». Еще чуть-чуть времени утекло и «Роснефть» просит правительство разрешить покупку 100% «Башнефти».

( Читать дальше )

Комиссия на CME

- 28 октября 2016, 15:00

- |

1. Если торговать в долгосрок микро контракты где тик стоит 1$ комиссия на круг выйдет такая же как на обычном контракте то есть около 4$?

2. Сколько вы отдаете в месяц за так называемые биржевые сборы если торговать только американские фьючерсы?

Собираюсь торговать консервативно депозит будет 10к$ и с комиссией как то не понятно. Буду очень благодарен тем кто ответит

Мыши кололись, но продолжали жрать кактус)

- 28 октября 2016, 13:34

- |

Всем профита!

Разгуляй - в отношении компании введена процедура наблюдения

- 28 октября 2016, 11:49

- |

Рассмотрение дела о банкротстве назначено на апрель 2017 года.

Суд включил задолженность перед заявителем в размере около 625 миллионов рублей в реестр требований кредиторов Разгуляя.

(Интерфакс)

Поп и трейдер

- 28 октября 2016, 03:18

- |

Почитал я тут одну забавную статейку одного протоиерея.

Главная проблема современного Православия и, собственно говоря, России (потому что России нет без Православия) – это то, что мы разучились быть рабами.

Христианство – это религия сознательного и добровольного рабства. Рабская психология – это не какой-то скрытый подтекст, а норма мироощущения для православного христианина. Всё современное общество поклоняется идолу социальных прав и свобод. И только Православная Церковь упорно утверждает, что человек – это бесправный раб Божий. Поэтому так неуютно себя чувствует современный «свободомыслящий» человек в православном храме, где всё проникнуто архаикой рабства...

..............Итак, наши критики правы – мы очень удобная религия для государства. Поэтому христианство и созидало великие империи. Ибо только православные рабы способны на великий подвиг самопожертвования во время войны и мира. Даже СССР смог восстановиться в пределах Российской империи, только благодаря потенциалу рабской психологии, еще по инерции сохранявшейся от Православия на

подсознательном уровне в русском народе.

............

( Читать дальше )

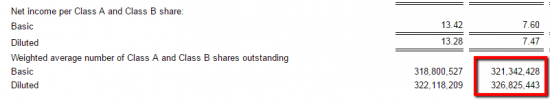

Загадка по акциям Яндекса = сколько акций и как посчитать капитализацию?

- 27 октября 2016, 20:28

- |

Shareholders' equity:

Priority share: €1.00 par value; 1 share authorized, issued and outstanding — - -

Preference shares: €0.01 par value; 1,000,000,001 shares authorized, nil shares issued and outstanding — - -

Ordinary shares: par value (Class A €0.01, Class B €0.10 and Class C €0.09);

shares authorized (Class A: 1,000,000,000, Class B: 61,295,523 and 46,997,887 and Class C: 61,295,523 and 46,997,887);

shares issued (Class A: 282,161,148 and 284,506,784, Class B: 47,895,605 and 45,549,969, and Class C: 12,000,000 and 48,000, respectively);

shares outstanding (Class A: 271,356,566 and 276,248,540, Class B: 47,895,605 and 45,549,969, and Class C: nil)

Что понятно?

- Что у Яндекса есть объявленные но не выпущенные префы

- Что у Яндекса есть обыкновенные акции трех классов: A, B и C

- Акций Ц в обращении нет

- Что означают эти 2 цифры: Class A: 271,356,566 and 276,248,540? в чем между ними разница?

- Как учитывать акции B при подсчете капитализации?

- чем собственно отличаются эти числа? Что значит базовое и разводненное число?

Кстати Яндекс сегодня +5,5% после отчета.

Квартальная выручка Яндекса:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал