Избранное трейдера Человек и Роботы

Модель инвестиций в акции с опционным привкусом.

- 23 декабря 2017, 21:14

- |

Итак. Допустим, мы находимся на идеальном рынке. Ликвидность абсолютна, торги непрерывны, никаких проскальзываний и комиссий в природе не существует. Что такое позиция «шорт» мы не слышали и слышать не хотим. Из каких то соображений мы решили инвестировать сумму в 1 000 000 рублей в акции с текущей стомостью 100 рублей. (Здесь и далее все числовые значения условны, легко заменяются переменными и используются для построения конкретных примеров).

( Читать дальше )

- комментировать

- ★74

- Комментарии ( 40 )

Про взаимные фонды, ETF и ETP

- 29 ноября 2017, 12:20

- |

После чтения проспекта VXX появилось желание написать про коллективные инвестиции что-нибудь хорошее, доброе, вечное. Так сказать, проявить к ним Безграничную Доброту, Сочувствие и Милосердие. Особой строгости в статье не будет, скорее суть дела, как я ее вижу. Огромное спасибо MadQuant за пояснение разницы между ETF и ETN.

Все начинается с желания одних людей иметь процент от управления бабками других людей. Обе стороны здесь заинтересованы. Управляющий имеет бабло с комиссий, причем без финансовых рисков. Управляемый получает психологический комфорт, от того, что непосильным трудом нажитое пристроено и ынвестировано, иногда даже выхлоп на вложенное получает. Таким образом, есть взаимное желание. Когда есть взаимное желание, что-то рано или поздно будет.

Естественно, архитектуру процесса придумывают управляющие. Что им хочется? Побольше бабла. Логично, что надо создать систему, которая позволяет инвесторам вкладывать бабло легко и непринужденно. Чем больше бабла инвесторов--тем больше комиссов. Профит же. Поэтому надо, чтоб ынвестор мог расстаться со своими деньгами быстро, четко, без рутины, всяких заморочек и лишних раздумий. Самым первым шагом на этом пути был mutual fund (в РФ имеется полный аналог--ПИФ).

( Читать дальше )

Список ресурсов для начинающего инвестора на ММВБ

- 10 ноября 2017, 07:01

- |

Это мой первый пост на Смарт-Лабе. Пишу скорее для себя, давно хотел в одном месте собрать ссылки на ресурсы, которыми регулярно пользуюсь. На рынке с 2011 года, с самого начала – как долгосрочный инвестор. Был небольшой опыт спекуляций, даже в плюс, но затраты времени и нервов совершенно не окупаются. То есть заработать можно, но быстро утомляешься, нервничаешь, снижается качество жизни.

( Читать дальше )

мой список мест откуда брались алго идеи

- 01 ноября 2017, 11:15

- |

Решил выложить все источники инфы и идей по алго и трейдингу которыми пользовался, так как недавно появлялся такой вопрос.

Мне абсолютно не жалко, и ничего не зажал, может просто не всё сразу вспомнил и лень вспоминать.

На чтение и исследования потрачено несколько лет фултайм работы и чтобы кто-то сделал роботов лучше то ему скорее всего придётся потратить времени и сил ещё больше, но и я ведь тоже на месте не сижу, поэтому конкуренции особо не боюсь.

( Читать дальше )

Международные инвестиции через призму российского рубля

- 08 октября 2017, 20:13

- |

Продолжаем утюжить агенство Morningstar на тему получения визуальной информации о доходности различных активов в нашей любимой валюте — рубле.

Япония

Начнем с Японии. Несмотря на 27 «падающих» лет (в самом деле, не таких уж и падающих), на японских акциях все-таки можно было что-то заработать в нашей нетвердной валюте. К сравнению, доллар тогда стоил 5053 рубля, простым подсчетом 1 рубль, вложенный в наличные доллары, сейчас превратился бы в 11 рублей (с учетом деноминации). 1 рубль, вложенный в японские акции, сейчас превратился бы в 20-25 рублей. В 2 раза доходность выше!!! Если предположить, что инвестор положит купленные доллары в банк под 3% годовых на 20 лет, 1 рубль превратится в итоге в 20 рублей. Доходность одинакова.

Сам портфель смотрим здесь

( Читать дальше )

Если полностью начать с нуля.

- 15 марта 2017, 13:58

- |

- купил бы б/у сервер. Тысяч за 200-300. Ядер 8 хватит. Почему б/у? Потому что на разработку уйдет месяцев 12-18, через такой срок может выйти новое железо (не только процессоры, но и сетевое железо) и существующее будет не актуально.

- долго бы искал, но нашел бы программиста за 100т/мес.

- снял бы офис, не в центре, тысяч 25/мес

- купил бы пару рабочих станций суммой тысяч на 100.

- расписал бы поэтапно:

- реализаций протокола plaza — 2 мес

- реализация протокола fast — 2 мес

- реализация протокола fix — 2 мес

- реализация протокола twime - 2 мес

- реализация протоколов bridge - 2 мес

- изучение, оптимизация и реализация сетевых железяк - 2мес

- изучение, исследования, биржевой инфраструктуры и опт-я — 1 мес

- проектирование, реализация многоядерной архитектуры - 3 мес

- реализация торговых алгоритмов — 3 мес

- ИТОГО — 17 мес

- на этапе проектирования использовал бы тестовые доступы к бирже. Вроде говорят тестовый скоро отменят, тогда это минимум 2000/мес

- после реализации протоколов, разместился бы в колокации. от 25т/мес (тут можно у броков дешевле)

- на седьмом этапе ушел бы от тестовых доступов и перешел на боевой. Для всех протоколов на вскидку это минимум от 16т/мес

( Читать дальше )

101 формула сигналов для трейдинга. Часть 3

- 20 марта 2016, 11:28

- |

Начало здесь.

Зависит ли корреляция сигналов от оборачиваемости?

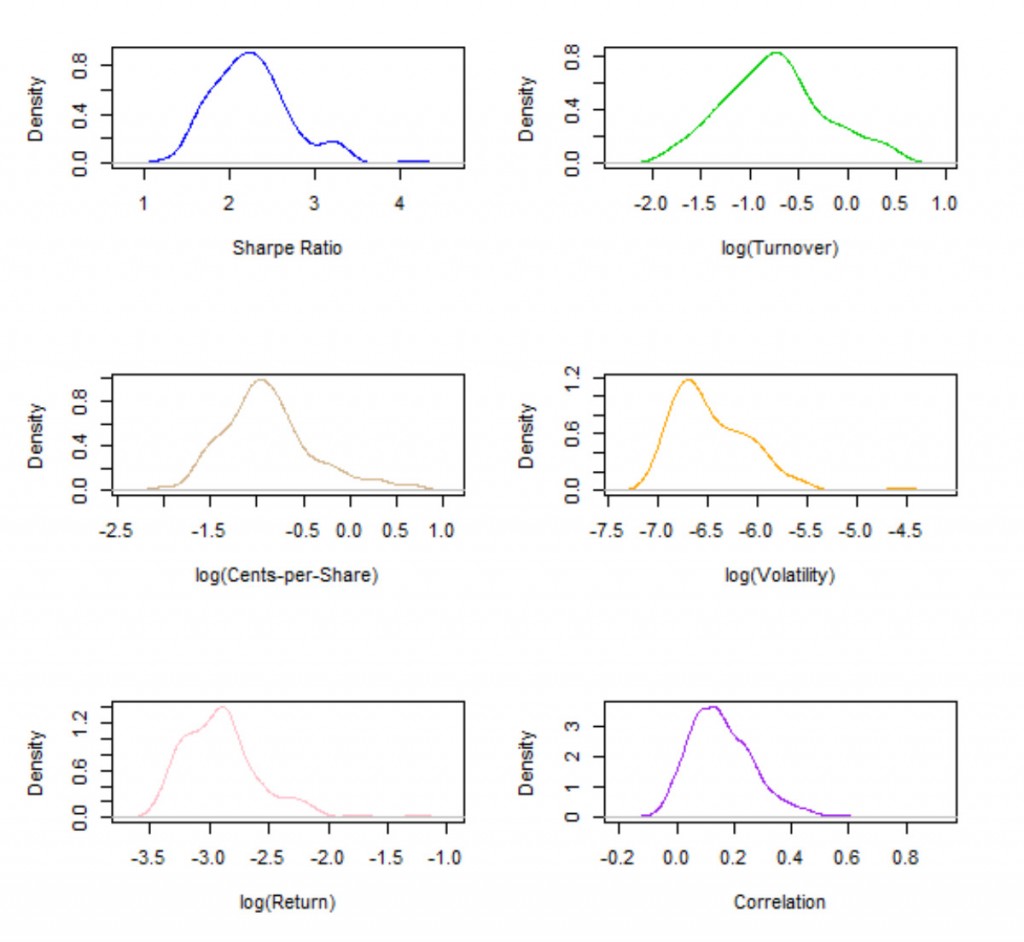

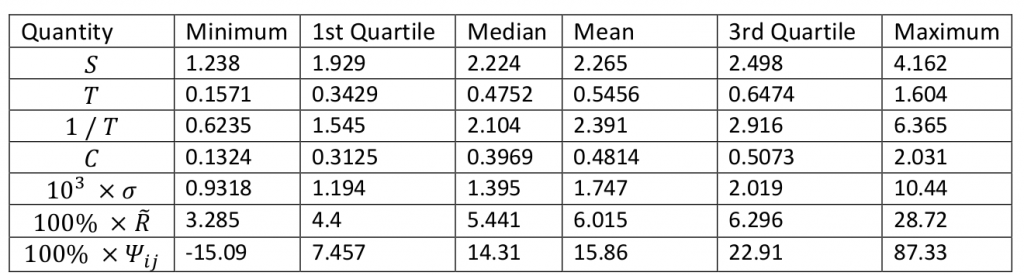

Если мы проведем параллель между сигналами и акциями, то оборачиваемость по каждому альфа-сигналу является аналогом ликвидности акций, которая обычно измеряется через средний дневной объем торгов (ADDV). Логарифм ADDV обычно используется как фактор риска в многофакторных моделях для аппроксимации ковариации матричной структуры портфеля ценных бумаг, чье назначение заключается в моделировании вне-диагональных элементов ковариационной матрицы, то есть структуры парных корреляций. Следуя этой аналогии, мы можем задать вопрос, может ли оборачиваемость – или точнее ее логарифм – объяснить корреляции альфа-сигналов? Очевидно, что примененение оборачиваемости напрямую (в отличие от логарифма) ничего не даст из-за чрезвычайно искаженного (грубо логарифмически нормального) распределения оборота (см. рисунок в заглавии).

( Читать дальше )

101 формула сигналов для трейдинга. Часть 2

- 12 марта 2016, 10:14

- |

Начало здесь.

Формулы 101 альфа сигнала

В этом разделе мы опишем некоторые общие особенности наших 101 сигналов. Эти сигналыявляются собственностью WorldQuant LLC и используются с его разрешения. Мы даем столько информации, насколько возможно в рамках ограничений, накладываемых правом собственности.Формулы выражений, которые также представляют собой компьютерный код – приведены в приложении А (в следующей части).

Очень приближенно можно сказать, что альфа-сигналы основаны либо на возврате к среднему, либо импульсе. Сигналы возврата к среднему имеют знак, противоположный приращению цены за период, лежащий в основе расчета. Пример простого сигнала возврата к среднему:

−ln(today`s open / yesterday`s close) (2)

Здесь в значении вчерашнего закрытия учтены любые сплиты и дивиденды, до момента текущей даты. Идея состоит в том, что значение цены актива вернется к среднему значению, чтобы вернуть часть прибыли (если сегодняшнее открытие выше вчерашнего закрытия) или возместить часть убытков (если сегодняшнее открытие ниже вчерашнего закрытия). Это так называемый сигнал с «задержкой-0». “Задержка-0” означает, что время определенных данных (например, цены), используемых в сигнале, совпадает со временем, в течение которого сигнал применяется для торговли. То есть, по сигналу (2) в идеале должны выставляться ордера в момент, или, более реалистично, максимально приближено к, сегодняшней цене открытия. В более широком смысле, это может быть какое-то другое время, например, закрытия дня.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал