Избранное трейдера Виктор

Обзор доходностей облигационного рынка России

- 30 января 2019, 16:14

- |

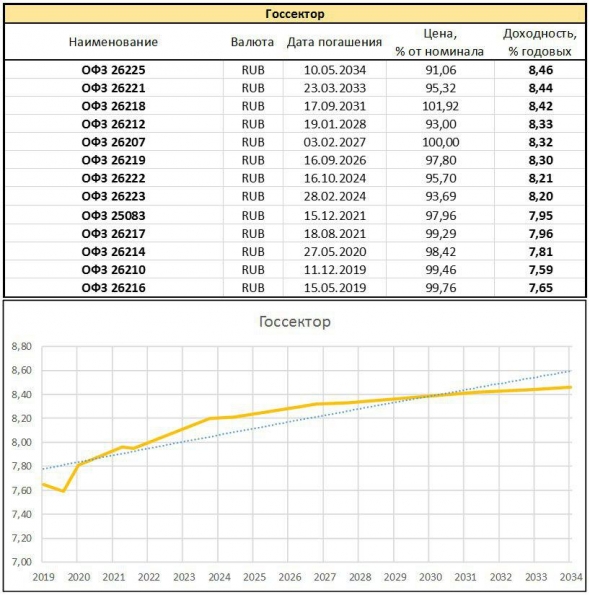

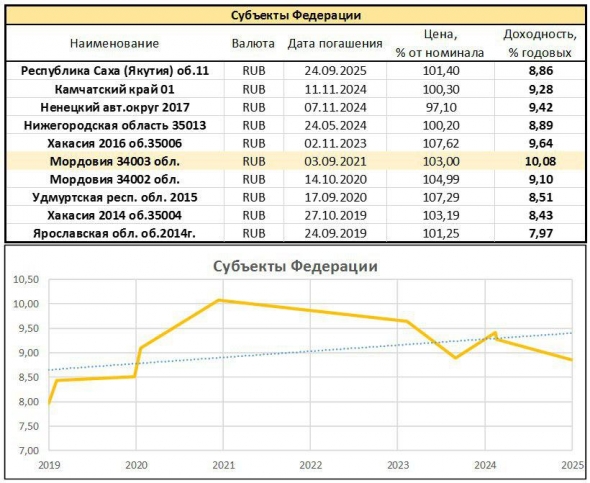

Кривая срок/доходность близка к идеалу или идеальна. За последнюю неделю сами доходности выросли на 0,1%, не более чем обычные колебания. В остальном, по справедливости: бумаги с короткими сроками торгуются ниже ключевой ставки (она 7,75%), с длинными – выше. Через месяц-два, возможно, появится спекулятивная идея в покупке длинного конца, например, ОФЗ 26225, но, очень надеюсь, покупать его можно будет на процент-два дешевле сегодняшней, стремительно росшей последний месяц цены. А сама спекуляция будет интересна под потенциальное снижение ключевой ставки. Ставка высокая, и несмотря на внешние угрозы, требует пересмотра.

( Читать дальше )

- комментировать

- ★79

- Комментарии ( 17 )

Почему бедные становятся еще беднее, а богатые богаче?

- 30 января 2019, 12:18

- |

1. бедным не хватает денег на потребление, они тратят больше, чем сберегают, залезают в кредиты — становятся еще беднее. Богатые регулярно зарабатывают больше, чем тратят, поэтому сберегают и богатеют.

2. бедные на бирже беднеют, а богатые богатеют. Но уже по другой причине. Бедные хотят быстро разбогатеть, поэтому торгуют часто, берут кредитные плечи. Богатым зачем торговать часто? Денег и так хватает. И уж тем более плечи брать незачем. Богатые дают плечи, а не берут

-----------------------------------------------------------------------------------------

Немного теории.

Средний результат вашей сделки AT=AP*PP-AL*LP-TC

это называется мат.ожидание.

AP-средний профит в сделке

AL-средний лосс в сделке

PP-вероятность средней профитной

LP-вероятность средней убыточной

TC-торговые издержки (комисс, спред, проскальз-е)

Ваш суммарный профит или убыток от торговли будет равен = AT*N, где N — число совершенных сделок.

Частая торговля приводит к снижению AP, но возникает иллюзия роста PP, которая тем не менее не приводит к росту AT.

Снижение AP приводит к тому, что издержки (TC) начинают более существенно негативно влиять на AT (это следует из формулы).

Когда вы берете очень большие плечи, вы увеличиваете TC.

Растут проскальзывания, растет стоимость переноса позиции overnight.

Элементарная математика объясняет слив торгующих часто и с плечами. Чем чаще вы торгуете и чем больше плечи — тем больше вы превращаете свое присутствие на бирже в казино.

Богатые инвесторы делают совершенно обратное:

1. Не торгуют часто, не кормят брокера.

2. Получают плюс за перенос overnight, т.к. его отдает эмитент ценной бумаги (купон если это облигация или дивиденд если акция)

------------------------------------------------

Почему тогда HFT зарабатывают?

1. Они могут использовать льготы по комиссии (льготы по TC)

2. Они не берут рыночный риск, а действуют наверняка (чрезвычайно высокая PP)

Все тоже самое, но более подробно в моей книге Механизм Трейдинга

Москва vs Мухосранск, часть вторая, оптимистическая

- 29 января 2019, 12:13

- |

В Москву ехать надо. В Москве вся сила. © Брат

Да-да, все в Москву лезут, будто она резиновая. © Москва слезам не верит

В первой части нашего расследования мы выяснили, что разница в цене недвижимости между Москвой и региональными столицами составляет 3-4 раза, что примерно на среднемировом уровне. И особых предпосылок ожидать, что этот лаг уменьшится или вырастет, у нас нет.

Сегодня попробуем разобраться, насколько выгоден доход от аренды подобных вложений в недвижимость.

Напомню, что исходные данные брались с numbeo.com по экономическим столицам государств, и трём мухосранскам (региональным центрам), которые мы усреднили в один условный город. Города, выбивающиеся из понятия мухосранска – вторые столицы, центры туризма в расчёт мы не брали.

( Читать дальше )

Доходность активов в России 1995-2018

- 28 января 2019, 11:26

- |

Акции:

Индекс московской биржи полной доходности.

Индекс РТС полной доходности.

Индекс S&P 500 полной доходности в долларах

Индекс S&P 500 полной доходности в рублях

Валюты — курс доллара и евро согласно курса ЦБ РФ.

Депозиты — согласно процентным ставкам на январь каждого года по данным ЦБ РФ.

Золото и серебро — курсы ЦБ РФ.

Недвижимость — стоимость квадратного метра в Москве.

Государственные облигации — индекс совокупного дохода RGBITR.

Корпоративные облигации — индекс совокупного дохода IFX Cbonds.

Инфляция — данные Росстата.

Внизу указана среднегодовая доходность за 10 и 15 лет.

Ниже представлены реальные доходности с поправкой на инфляцию. Применялась следующая

( Читать дальше )

Вечерний киносеанс

- 25 января 2019, 22:10

- |

Сегодня Яндекс предложил мне в этой категории фильм «Порочная страсть». С Ричардом Гиром в главной роли.

«Ну если с Ричардом Гиром, то можно посмотреть, — подумала я. Красавец мужчина )

»Власть — лучшее алиби"

2012, США, Польша.

Список полезных сайтов для инвестора и аналитика

- 22 января 2019, 10:00

- |

http://www.rusbonds.ru/ — удобный поиск облигаций

( Читать дальше )

Мухосранск vs столица

- 21 января 2019, 12:08

- |

На днях друг заявил: «Ты же экономист, вот скажи мне, что лучше взять, трёху в центре Краснодара или однуху в Бирюлёво. Только вот не надо мне рассказывать про свой фондовый рынок, и так в нём сижу по уши».

Взял я тайм-аут, пообещав с умными людьми посоветоваться, да посчитать. И вот пишу сюда, вдруг, кто что-нибудь хорошее посоветует.

Вводные данные такие: у человека есть 5 свежезаработанных миллионов рублей и он думает, что с ними сделать. При этом выбор по его словам ограничен всего двумя обозначенными вариантами и третьего варианта мы ему даже предлагать не будем. Но вот между этими двумя он мечется и ему нужно помочь советом. Квартира нужна не для проживания (живёт он в хорошем доме и никогда в многоэтажку не переедет, по его же словам), а просто как объект сохранения капитала. Хочет сдавать через агентство и обналичивание 4-5 % в год от капитала в рублях его устроят «за глаза», учитывая, что основная инвестиция в бетоне и будет (если будет) дорожать опережающими темпами вместе с доходами народонаселения.

( Читать дальше )

Почему нужно посмотреть Интервью с Элвисом Марламовым: как стать «крепким парнем» на рынке РФ

- 21 января 2019, 09:26

- |

Хотя вебинар «Интервью с Элвисом Марламовым: как стать «крепким парнем» на рынке РФ» от 17 января 2019 года длится 3 часа, очень рекомендую потратить на него своё время. Тем более, что можно скачать видео, например, при помощи Video DownloadHelper и посмотреть в ускоренном режиме (на скорости 1,8 большая часть вебинара слушается вполне комфортно). Вебинар бесплатный, если что.

Тех, кто прочитал в каких-нибудь Ведомостях или Коммерсанте об инсайдерской торговле Элвиса Марламова, спешу успокоить тем, что генпрокуратура дело закрыла (Ведомости об этом писали). Правда, ЦБ так и не разморозил пока счета, чем нанёс колоссальный ущерб этому трейдеру.

Если вас интересуют конкретные рекомендации, то можно сразу перелистать на последний час. Здесь вы узнаете о лидерах Марламова на 2019 год: АФК Система, Магнит, ТГК-1. Также вы узнаете мнение Элвиса о Ленэнерго, Нижнекамскнефтехим, Трансконтейнер, ЛСР, Яндекс, Сургутнефтегазе, ФСК, ГМК Норникель. Проскользнёт здесь и Башнефть, Мечел, Распадская, МРСК Волги, Россети и даже самая переоценённая бумага, по мнению Марламова, — Татнефть. Рассказывает Элвис и про псевдооблигации — акции Фосагро, Русгидро.

( Читать дальше )

Итоги 2018 года классического инвестора и планы на 2019 год

- 05 января 2019, 00:29

- |

Продолжу цикл статей, описывающий мой подход к инвестициям и его результаты.

Наверное, классическим инвестором, назвать меня сложно, я выбираю акции не по фундаментальному анализу, не по лучшим акциям квартала/года, индикаторы P/E, EBITDA, выручка, прибыль и другие характеристики компании меня мало волнуют, да я и не понимаю в них почти ничего… Таким образом, меня интересует, как долго компания выплачивает дивиденды Основной индикатор для покупки акций, на который я ориентируюсь, — стабильность выплат и постоянный рост дивидендов, каждый ли год происходят выплаты, какой размер дивидендов и доходность в %%. Я, скорее, дивидендный инвестор.

Свой подход к планам покупок на год я приводил в одной из статей, но используемый подход, не означает, что я покупаю акции по любым ценам. Я постоянно отслеживаю котировки, если цена акций в момент покупки мне кажется завышенной, я вполне могу отложить покупку ради более интересного эмитента и подождать или, если дивидендная отсечка наступает у эмитента раньше, я его ставлю в план покупок с бОльшим приоритетом, или, если цена акции для меня привлекательна, могу использовать плечи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал