SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера kamrad

Типа палю граалик )

- 26 сентября 2014, 17:37

- |

1) Открываем график фРИ (я работаю на минутке) и стакан, глядим в стакан и ждем в нем бото-заявки 500к-5000к, они часто выглядят так:

например БИД;

1010

1006

1017

1001

5032 тоесть большие сайзы идущие подряд.

2) Смотрим какая реакция будет на вбросы, тоесть ждем пока кто то не шортанет на все )), если не ожиданно крупные биды пропали и через пару секунд появляется вновь такие-же бото-заявки — начинаем торговать)

3) Ждем когда в стакане будет примерно так в бидах:

20

20

20

20

1000

1000

1000

1000

5000 (не обязательно чтобы были именно нули)

4) открываем шорт «маркет» до 10к, ставим стопик 2-3 тика, а тейк профит на самый большой БИД. Ждем когда опять начнут «якобы» выносить биды.

5) ПРОФИТ ))

Объяню почему продаем против большого БИДа. Дело в том, что так торгует БОТ, который выставляет крупные БИДы и ждет когда молочь выставится выше него, обычно как только набралось в стакане примерно 5% от БИДа БОТа, то происходит резкий вынос этой мелочи, а бото-заявки исчезают и потом появляются вновь.

( Читать дальше )

например БИД;

1010

1006

1017

1001

5032 тоесть большие сайзы идущие подряд.

2) Смотрим какая реакция будет на вбросы, тоесть ждем пока кто то не шортанет на все )), если не ожиданно крупные биды пропали и через пару секунд появляется вновь такие-же бото-заявки — начинаем торговать)

3) Ждем когда в стакане будет примерно так в бидах:

20

20

20

20

1000

1000

1000

1000

5000 (не обязательно чтобы были именно нули)

4) открываем шорт «маркет» до 10к, ставим стопик 2-3 тика, а тейк профит на самый большой БИД. Ждем когда опять начнут «якобы» выносить биды.

5) ПРОФИТ ))

Объяню почему продаем против большого БИДа. Дело в том, что так торгует БОТ, который выставляет крупные БИДы и ждет когда молочь выставится выше него, обычно как только набралось в стакане примерно 5% от БИДа БОТа, то происходит резкий вынос этой мелочи, а бото-заявки исчезают и потом появляются вновь.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 12 )

Обзор подключения к торгам через Api SmartCom и Quik

- 18 августа 2014, 18:47

- |

Ты программист и выбираешь Api для подключения к бирже!? Это статья для тебя… В ней я опишу свой скромный опыт написания ботов с подключением через SmartCom и Quik. Опишу проблемы, которые возникают при подключении, и попробую сформулировать своё отношение к одному и второму способу.

Господа. Я работаю по старинке и пишу свои приводы, не пользуясь универсальными Api вроде StockSharp или TsLab. Поэтому любителям этих ваших модных Платных_Закрытых_Библиотеко_Каракасов просьба идти мимо. И мне это не предлагать!

Поскольку статья получилась довольно ядовитая, сначала опишу хорошие стороны одного и второго

( Читать дальше )

Господа. Я работаю по старинке и пишу свои приводы, не пользуясь универсальными Api вроде StockSharp или TsLab. Поэтому любителям этих ваших модных Платных_Закрытых_Библиотеко_Каракасов просьба идти мимо. И мне это не предлагать!

Поскольку статья получилась довольно ядовитая, сначала опишу хорошие стороны одного и второго

( Читать дальше )

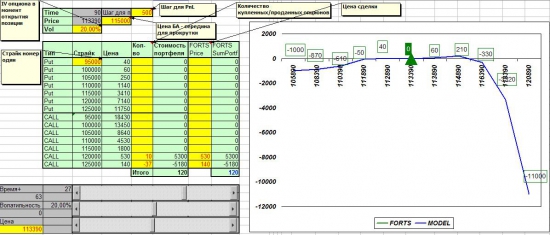

Как быстро вычислить средний убыток опционной конструкции

- 28 апреля 2014, 18:43

- |

Навеяно обсуждением вот этого поста: smart-lab.ru/blog/180515.php

Допустим есть у вас такая позиция и вы решили её открывать каждый месяц например:

( Читать дальше )

Допустим есть у вас такая позиция и вы решили её открывать каждый месяц например:

( Читать дальше )

Необходимый элемент опционного грааля. Часть2.

- 28 апреля 2014, 13:55

- |

Необходимый элемент опционного грааля. Часть2.

Продолжаем исследовать выборку движения фьючерса РТС и изучать занятные диаграммы. Первая часть здесь smart-lab.ru/blog/179681.php . Для начала отмечу что уважаемые НеГрустин и AlexeyT ,

( Читать дальше )

Продолжаем исследовать выборку движения фьючерса РТС и изучать занятные диаграммы. Первая часть здесь smart-lab.ru/blog/179681.php . Для начала отмечу что уважаемые НеГрустин и AlexeyT ,

( Читать дальше )

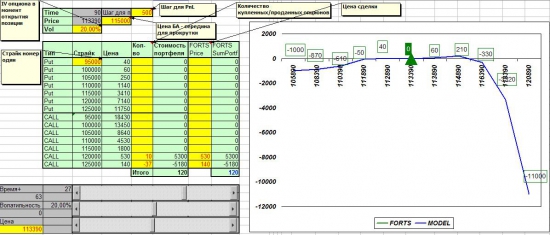

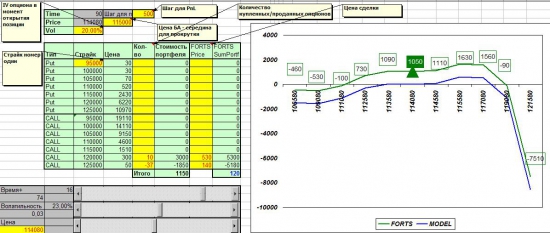

PnL портфеля опционов в Excel

- 23 апреля 2014, 14:00

- |

Всем привет!

Сегодня вот тут говорили про «опционный софт»..

Я когда начал опционы «крутить» лет так несколько назад, то мне ничего не понравилось из предложенного софта, поэтому решил сам написать.

Вот скрин одного из самых первых вариантов:

Можно моделировать изменение портфеля при изменении времени, волатильности и стоимости БА.

Тут конечно не супер вариант, но каждый для себя при желании может такой написать и расширить функционал прописав любые сценарии и модели.

Excel-ем удобнее пользоваться чем упомянутым ОАФ или веб-сервисами.

В общем кому интересно ставим плюсы и пишем мне — поделюсь.

( Читать дальше )

Сегодня вот тут говорили про «опционный софт»..

Я когда начал опционы «крутить» лет так несколько назад, то мне ничего не понравилось из предложенного софта, поэтому решил сам написать.

Вот скрин одного из самых первых вариантов:

Можно моделировать изменение портфеля при изменении времени, волатильности и стоимости БА.

Тут конечно не супер вариант, но каждый для себя при желании может такой написать и расширить функционал прописав любые сценарии и модели.

Excel-ем удобнее пользоваться чем упомянутым ОАФ или веб-сервисами.

В общем кому интересно ставим плюсы и пишем мне — поделюсь.

( Читать дальше )

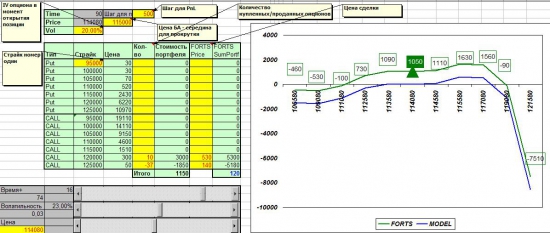

Опционная торговля на QUIK-Excel (VBA) - II

- 02 апреля 2014, 09:37

- |

Добрый день!

Прошел почти год с момента моего предыдущего поста, хочу поделиться изменениями своего «приложения», произошедшими за этот период.

Несмотря на то, что предыдущая версия работала, несколько смущала производительность при приближении к дате экспирации, но, в тоже время, не хотелось все менять, т.к. был риск, что тождественность данных нарушится (в итоге статистика будет нерелевантна). Но все-таки собрался и пару месяцев назад переписал весь код с нуля (путем многократных тестовых запусков старой версии и новой, убедился в их преемственности и на серию (июнь) полностью перешел на обновленную версию). Основные изменения следующие:

1. Переписан алгоритм определения волатильностей ТЦ, спроса, предложения

2. Переход на явное определение всех переменных и упор на работу с массивами

3. Изменен алгоритм протоколирования данных

4. Ввод и вывод значений диапазоном

5. Изменен алгоритм определения исходных данных для статистики

В итоге производительность выросла в разы, если ранее средний расчет (за 1 квант времени) происходил за 0.5-1 секунды, пиковые (при протоколировании) от 3 сек до 10 (в последние недели перед экспирацией) секунд, то теперь средний расчет осуществляется менее чем за 0.1 секунды, пиковый до 0.3 секунд. Моделирование графиков PnL и грек занимает менее 0.2 сек, ранее это было около 3-4 секунд. И это далеко не предел, если минимизировать кол-во формул на листах, а их много (около 550) (закатать их в VBA) и минимизировать кол-во графиков (строить по требованию), то возможно добиться быстрых расчетов, но в целом этого и не надо. Загрузка процессора средняя, подвисаний (песочных часов), подтормаживаний экспорта нет, на этом же ноутбуке параллельно занимаюсь другими делами, ничего друг другу не мешает.

Ниже привожу обновленную блок-схему моего приложения, и скриншоты основных листов (масштаб уменьшил, чтобы на 1 экран помещалось), чтобы было примерно понятно, что и как реализовано, и как все это выглядит. Общее кол-во строк кода на VBA 400 (немного, так как часть функциональности сделана функциями на самих листах).

( Читать дальше )

Прошел почти год с момента моего предыдущего поста, хочу поделиться изменениями своего «приложения», произошедшими за этот период.

Несмотря на то, что предыдущая версия работала, несколько смущала производительность при приближении к дате экспирации, но, в тоже время, не хотелось все менять, т.к. был риск, что тождественность данных нарушится (в итоге статистика будет нерелевантна). Но все-таки собрался и пару месяцев назад переписал весь код с нуля (путем многократных тестовых запусков старой версии и новой, убедился в их преемственности и на серию (июнь) полностью перешел на обновленную версию). Основные изменения следующие:

1. Переписан алгоритм определения волатильностей ТЦ, спроса, предложения

2. Переход на явное определение всех переменных и упор на работу с массивами

3. Изменен алгоритм протоколирования данных

4. Ввод и вывод значений диапазоном

5. Изменен алгоритм определения исходных данных для статистики

В итоге производительность выросла в разы, если ранее средний расчет (за 1 квант времени) происходил за 0.5-1 секунды, пиковые (при протоколировании) от 3 сек до 10 (в последние недели перед экспирацией) секунд, то теперь средний расчет осуществляется менее чем за 0.1 секунды, пиковый до 0.3 секунд. Моделирование графиков PnL и грек занимает менее 0.2 сек, ранее это было около 3-4 секунд. И это далеко не предел, если минимизировать кол-во формул на листах, а их много (около 550) (закатать их в VBA) и минимизировать кол-во графиков (строить по требованию), то возможно добиться быстрых расчетов, но в целом этого и не надо. Загрузка процессора средняя, подвисаний (песочных часов), подтормаживаний экспорта нет, на этом же ноутбуке параллельно занимаюсь другими делами, ничего друг другу не мешает.

Ниже привожу обновленную блок-схему моего приложения, и скриншоты основных листов (масштаб уменьшил, чтобы на 1 экран помещалось), чтобы было примерно понятно, что и как реализовано, и как все это выглядит. Общее кол-во строк кода на VBA 400 (немного, так как часть функциональности сделана функциями на самих листах).

( Читать дальше )

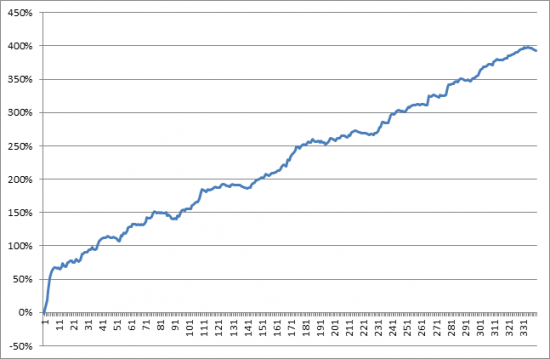

Фьюч сбербанка шикарен

- 17 февраля 2014, 13:16

- |

Чаще всего мои статьи обычно так или иначе связанны с алгоритмами построенными по РТС.

В данном случае, название поста говорит за себя, то есть речь пойдет о сбере. Многие алгоритмы на сбере имеют большую эффективность перед тем же Лукойлом или Газпромом, и возможно, конечно, это связанно с ликвидностью бумаги.

Преимущество перед другими бумагами так же заключается в меньшем спреде, то есть имеется больше возможности торговать, в особенности по рынку.

Ниже представленн простенький алгоритм по сберу. Суть ближе к скальперскому или активному внутредневному трейдингу:

( Читать дальше )

В данном случае, название поста говорит за себя, то есть речь пойдет о сбере. Многие алгоритмы на сбере имеют большую эффективность перед тем же Лукойлом или Газпромом, и возможно, конечно, это связанно с ликвидностью бумаги.

Преимущество перед другими бумагами так же заключается в меньшем спреде, то есть имеется больше возможности торговать, в особенности по рынку.

Ниже представленн простенький алгоритм по сберу. Суть ближе к скальперскому или активному внутредневному трейдингу:

- строим к примеру скользящую или вариацию по ней

- считаем отклонение цены от линии

- берем стандартное отклонение от полученной разницы

- строим канал линия+- стандартное отклонение.

( Читать дальше )

Smart-lab.ru про опционы. Избранные ссылки.

- 09 февраля 2014, 13:50

- |

Не спится. Обратный календарь.

Актуальные опционные стратегии

Зарабатываем на временном распаде со страховкой

Движение улыбки волатильности

Что такое рыночная улыбка волатильности?

Об оценке будущей волатильности

Улыбка волатильности

Как считать время до экспирации?

Многомерная торговля

( Читать дальше )

Что такое рыночная улыбка волатильности?

- 27 января 2014, 15:48

- |

Под улыбкой волатильности каждый участник рынка понимает что-то свое. Сейчас мы поговорим о текущей рыночной улыбке. Той самой улыбке, которую биржа оценивает шестью загадочными параметрами. На самом деле, конечно, в природе никакой улыбки волатильности не существует. Есть набор бидов, оферов и последних цен. Откуда берется тогда точное значение волатильности в каждом страйке? Чтобы ответить на этот вопрос, нужно понять, зачем вообще нужна текущая улыбка? Я вижу три варианта ответа на этот вопрос

1. Маржа и ГО. Для биржи улыбка волатильности определяет теоретическую цену опционов, из которой выводятся вариационная маржа и ГО.

2. Оценка рыночной ситуации. Для трейдера улыбка определяет для каждого опциона возможную цену, по которой трейдер может провести сделку с поправкой на спред и проскальзывание. Зная исторические цены опционов и текущую цену, трейдер делает вывод о том, завышена или занижена цена дериватива, и принимает решение о сделке. Размерности биржевой улыбки часто не хватает, чтобы описать все зигзаги реальной рыночной кривой. В этом случае, если трейдер будет ориентироваться на биржевую улыбку, то будет удивлен, что его реальные цены сделок далеки от цен, предсказанных биржей. Если биды и офера рисуют кривую с тремя горбами, значит рыночная текущая улыбка для трейдера должна иметь три горба.

( Читать дальше )

1. Маржа и ГО. Для биржи улыбка волатильности определяет теоретическую цену опционов, из которой выводятся вариационная маржа и ГО.

2. Оценка рыночной ситуации. Для трейдера улыбка определяет для каждого опциона возможную цену, по которой трейдер может провести сделку с поправкой на спред и проскальзывание. Зная исторические цены опционов и текущую цену, трейдер делает вывод о том, завышена или занижена цена дериватива, и принимает решение о сделке. Размерности биржевой улыбки часто не хватает, чтобы описать все зигзаги реальной рыночной кривой. В этом случае, если трейдер будет ориентироваться на биржевую улыбку, то будет удивлен, что его реальные цены сделок далеки от цен, предсказанных биржей. Если биды и офера рисуют кривую с тремя горбами, значит рыночная текущая улыбка для трейдера должна иметь три горба.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал