SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера katasma

Неурожайка тож… Почему при стабильно высоких ценах на нефть в России вырастут налоги

- 11 июля 2014, 11:50

- |

Бюджет на 2015 год балансируется с трудом, регионы наращивают долги, которые уже нечем отдавать, обсуждается сокращение расходов и повышение налогов. При этом легко находятся средства на мегапроекты вроде саммита АТЭС, Олимпиады, чемпионата мира по футболу. Впрочем, в отсутствие долгосрочного бюджетного планирования такие перекосы естественны.

Объем доходов консолидированного бюджета России на 2015 год, включая внебюджетные фонды, составил в 2013 году 36,6 процента внутреннего валового продукта страны. Это та часть экономики, которую государство изымает для последующего перераспределения. Расходы бюджета составили 37,9 процента ВВП. Если не считать кризисный 2009-й и посткризисный 2010 год, то за период с 2000 года это самые низкие доходы и самые высокие расходы бюджетов всех уровней. Причем нельзя сказать, что условия значительно ухудшились: цены на нефть стабильно высоки, а темпы экономического роста, хоть и замедлившегося, остаются в положительной зоне.

На кого же сегодня падает основная нагрузка, связанная с несбалансированностью бюджета? Ведь если за основные социальные обязательства государства отвечают региональные и местные власти, то их доходы и расходы должны быть максимально зачищены от макроэкономических колебаний. Социальные пособия, зарплаты врачей и учителей, работа детских садов, школ и больниц не должны зависеть от того, кризис у нас или нет. Напротив, пережить временное сокращение очередных многомиллиардных вливаний могли бы очередная «стройка века» или госкорпорация. До 2011 года так и происходило — основное падание доходов федерация принимала на себя, увеличивая финансовую помощь регионам. А как теперь?

( Читать дальше )

Объем доходов консолидированного бюджета России на 2015 год, включая внебюджетные фонды, составил в 2013 году 36,6 процента внутреннего валового продукта страны. Это та часть экономики, которую государство изымает для последующего перераспределения. Расходы бюджета составили 37,9 процента ВВП. Если не считать кризисный 2009-й и посткризисный 2010 год, то за период с 2000 года это самые низкие доходы и самые высокие расходы бюджетов всех уровней. Причем нельзя сказать, что условия значительно ухудшились: цены на нефть стабильно высоки, а темпы экономического роста, хоть и замедлившегося, остаются в положительной зоне.

На кого же сегодня падает основная нагрузка, связанная с несбалансированностью бюджета? Ведь если за основные социальные обязательства государства отвечают региональные и местные власти, то их доходы и расходы должны быть максимально зачищены от макроэкономических колебаний. Социальные пособия, зарплаты врачей и учителей, работа детских садов, школ и больниц не должны зависеть от того, кризис у нас или нет. Напротив, пережить временное сокращение очередных многомиллиардных вливаний могли бы очередная «стройка века» или госкорпорация. До 2011 года так и происходило — основное падание доходов федерация принимала на себя, увеличивая финансовую помощь регионам. А как теперь?

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 48 )

Биржевые истории Часть 2. Молодой консультант. SALES.

- 09 июля 2014, 21:53

- |

… продолжение..

Я уже проработал 4 месяца в компании. Испытательный срок прошёл и я стал полноценным работником. Я успел подружиться и познакомиться с ребятами на такой же должности, как и у меня. Больше всего я сдружился с Пашкой. Он был очень умным парнем, не любил правда особо компьютеры, но рассуждал и давал он советы очень мощно. Пашка был старше меня почти на 5 лет, вообще было удивительно, что он работает на такой мелкой должности, ведь по мозгам он должен был быть мимимум Начальников отдела. Вообще, я иногда называл Пашку тряпкой и сейчас объсню почему. Он встречался с какой-то девушкой, которая думала, что она королева. Я ее видел пару раз, да симпатичная, но не более того. Судя по всем Пашка был для нее, как запасной вариант и она крутила им как могла. Сам же он ей не менее трех раз в день писал и спрашивал Всё ли в порядке, каждый вечер он посылал ей смску. Действительно, это была единственная плохая сторона Пашки. Он старался для нее, но видимо, судя по виду моего друга, я понимал, что барышня скоро его кинет, просто Пашка был бедный… хороший и реально классный, но бедный. У меня же никого не было, в плане девушки, я слишком был занят рынком и пока никого не замечал. Дома я вновь и вновь пытался построить в экселе модели оценки акций. Ничего путного, если честно, не получалось. Был еще у нас Витька, довольно-таки интересный персонаж. Он ничего не читал, никогда, лишь пялился в графики. У Витьки был свой реальный счет. У меня и Пашки его не было. Я просто не мог себе это позволить, а Пашка, как уже понятно всё спускал на свою подругу и даже имел долги из-за этого.

( Читать дальше )

Я уже проработал 4 месяца в компании. Испытательный срок прошёл и я стал полноценным работником. Я успел подружиться и познакомиться с ребятами на такой же должности, как и у меня. Больше всего я сдружился с Пашкой. Он был очень умным парнем, не любил правда особо компьютеры, но рассуждал и давал он советы очень мощно. Пашка был старше меня почти на 5 лет, вообще было удивительно, что он работает на такой мелкой должности, ведь по мозгам он должен был быть мимимум Начальников отдела. Вообще, я иногда называл Пашку тряпкой и сейчас объсню почему. Он встречался с какой-то девушкой, которая думала, что она королева. Я ее видел пару раз, да симпатичная, но не более того. Судя по всем Пашка был для нее, как запасной вариант и она крутила им как могла. Сам же он ей не менее трех раз в день писал и спрашивал Всё ли в порядке, каждый вечер он посылал ей смску. Действительно, это была единственная плохая сторона Пашки. Он старался для нее, но видимо, судя по виду моего друга, я понимал, что барышня скоро его кинет, просто Пашка был бедный… хороший и реально классный, но бедный. У меня же никого не было, в плане девушки, я слишком был занят рынком и пока никого не замечал. Дома я вновь и вновь пытался построить в экселе модели оценки акций. Ничего путного, если честно, не получалось. Был еще у нас Витька, довольно-таки интересный персонаж. Он ничего не читал, никогда, лишь пялился в графики. У Витьки был свой реальный счет. У меня и Пашки его не было. Я просто не мог себе это позволить, а Пашка, как уже понятно всё спускал на свою подругу и даже имел долги из-за этого.

( Читать дальше )

Русские Маги Рынков. Вступление.

- 09 июля 2014, 19:18

- |

Ну что! Я, наконец, решил выложить свою неизданную, уже покрывшуюся пылью книгу «Русские Маги Рынков». Книга писалась на протяжении 2010 года и представляет из себя серию интервью с российскими трейдерами совершенно разного уровня. Буду выкладывать частями. Начну со вступительных вещей. Прошу понимать, что вся книга писалась в тот период, когда я почти каждый месяц зарабатывал деньги.

От автора

Приветствую Вас, уважаемый читатель! Я искренне рад, что вы держите эту книгу в своих руках. Если эта книга попала в ваши руки, это означает, что значительная работа по её созданию подошла к концу, и вы, наконец, можете получить то драгоценное знание, которое она в себе несёт.

Эта книга на момент её написания не имеет аналогов. Здесь вы познакомитесь с историями реальных трейдеров, наших с вами современников и соотечественников, которые добились успеха в очень непростом занятии спекуляциями и инвестициями на финансовых рынках.

Ближайший аналог этой книги, хорошо известный многим труд Джека Швагера «Маги рынка», был написан более 10 лет назад, а люди, о которых рассказывала эта книга, слишком далеки от простого россиянина, который захотел попробовать себя в работе на финансовом рынке.

Я бы не хотел утомлять читателя длинными вступлениями, и разглагольствованиями на тему рынка и спекуляций, которые вы и так найдете достаточно в бесчисленном количестве книг, которые в настоящий момент доступны в продаже у нас в России. Однако я считаю необходимым сделать ряд замечаний, которые помогут читателю вынести для себя больше из книги.

Знакомство

Я хочу быть с вами откровенен с самого начала. Мы знаем немало историй, когда люди, утверждающие, что добились успеха в том или ином деле, заканчивают тем, что добиваются настоящего успеха лишь обучая других этому делу. Весь доход этих людей в конечном счете складывается из обучения мастерству и издания книг. Само мастерство при этом денег не приносит.

Чтобы сразу расставить все точки над Ё и избежать возможных спекуляций а-ля “сапожник без сапог”, я бы хотел немного рассказать о себе.

( Читать дальше )

От автора

Приветствую Вас, уважаемый читатель! Я искренне рад, что вы держите эту книгу в своих руках. Если эта книга попала в ваши руки, это означает, что значительная работа по её созданию подошла к концу, и вы, наконец, можете получить то драгоценное знание, которое она в себе несёт.

Эта книга на момент её написания не имеет аналогов. Здесь вы познакомитесь с историями реальных трейдеров, наших с вами современников и соотечественников, которые добились успеха в очень непростом занятии спекуляциями и инвестициями на финансовых рынках.

Ближайший аналог этой книги, хорошо известный многим труд Джека Швагера «Маги рынка», был написан более 10 лет назад, а люди, о которых рассказывала эта книга, слишком далеки от простого россиянина, который захотел попробовать себя в работе на финансовом рынке.

Я бы не хотел утомлять читателя длинными вступлениями, и разглагольствованиями на тему рынка и спекуляций, которые вы и так найдете достаточно в бесчисленном количестве книг, которые в настоящий момент доступны в продаже у нас в России. Однако я считаю необходимым сделать ряд замечаний, которые помогут читателю вынести для себя больше из книги.

Знакомство

Я хочу быть с вами откровенен с самого начала. Мы знаем немало историй, когда люди, утверждающие, что добились успеха в том или ином деле, заканчивают тем, что добиваются настоящего успеха лишь обучая других этому делу. Весь доход этих людей в конечном счете складывается из обучения мастерству и издания книг. Само мастерство при этом денег не приносит.

Чтобы сразу расставить все точки над Ё и избежать возможных спекуляций а-ля “сапожник без сапог”, я бы хотел немного рассказать о себе.

( Читать дальше )

Как купить квартиру за 5 лет.

- 09 июля 2014, 17:18

- |

Наткнулся на интересную статью.

Многим на заметку.

Источник: здесь.

Автор приводит расчеты, при которых ему удается не беря ипотеки, снимать квартиру и откладывать на собственное жилье. Результат вычислений наталктвает на вывод, что в полне реально за 5-7 лет накопить на квартиру с доходом чуть выше среднего на семью.

Многим на заметку.

Источник: здесь.

Автор приводит расчеты, при которых ему удается не беря ипотеки, снимать квартиру и откладывать на собственное жилье. Результат вычислений наталктвает на вывод, что в полне реально за 5-7 лет накопить на квартиру с доходом чуть выше среднего на семью.

Мои рецензии книг, которые я прочитал

- 09 июля 2014, 16:32

- |

- Мозг онлайн

- Бретт Стинбарджер. Психология трейдинга

- Нассим Талеб. Антихрупкость

- Даниэль Канеман: Думай Медленно Решай Быстро (20.4.2014)

- Маги Хедж-Фондов: 1 2 3 4 5 6

- Поток. Психология оптимального переживания. Михай Чиксентмихайи. (29.7.2013)

- Мюррей Ротбард — «История Денежного Обращения и банковского дела США» (20.6.2013)

- Бумеранг Майкла Льюиса (20.6.2013)

- Ричард Лэйард, Счастье: уроки новой науки (22.7.2013)

- Код Дурова. Николай Кононов.

- Покорение времени. Стив Тейлор

- Стиллмен, Грин. Изучаем C#

- Трейдеры-миллионеры. Кетти Лин, Борис Шлоссберг (5.11.2012)

- Forbes: от просчетов к прорывам. 30 уроков великих бизнес-лидеров. (4 из 10) (26.8.2012)

- Нуриэль Рубини: Как я предсказал кризис. Рецензия. Оценка: 9 из 10. (17.8.2012)

- Роджер Ловенстайн. Когда гений терпит поражение. (14.7.2012)

- Л.Растригин "Этот случайный случайный случайный мир" (13.7.2012)

- Куртис Фейс "Трейдинг, основанный на интуиции"

- Т.Харв Экер “Думай как миллионер” (10.6.2011)

- Сила Привычки. Чарлз Дахигг (9.9.13)

- Пол Кругман "Выход из Кризиса есть!" (7.5.2013)

- Принципы Рэя Далио (10.2.2013)

- Filippo Stefanini — Investment Strategies of Hedge Funds 1 (26.1.2013)

- The Alpha Masters: Unlocking the Genius of the World's Top Hedge Funds (18.1.2013)

- Стивен Шапиро «Жизнь без целей» (6.5.2010)

- Карлос Луис Сафон "Тень Ветра" (5.4.2010)

- Тимоти Феррис «Как работать по 4 часа в неделю» (30.3.2010)

- Тайны нашего мозга (Амодт, Вонг) (25.3.2010)

- Кейт феррацци "никогда не ешьте в одиночку" (24.2.2010)

- Робин Шарма «Монах, который продал феррари» (25.1.2010)

- Виктор Франкл «Сказать жизни ДА!.. Психолог в концлагере» (13.1.2010)

- «Тайм-менеджмент» Брайан Трейси (12.1.2010)

- Виктор Франкл Человек в поисках смысла (27.12.2009)

- Дидье Сорнетте «Как предсказывать крахи фондовых рынков» (28.6.2011) + тут

- Нассим Талеб "Черный Лебедь" +тут (24.11.2009)

- Ганс Айзенк, Парадоксы Психологии (13.11.2009)

- Достоевский, Игрок (8.11.2009)

- Сорос. "Новая парадигма финансовых рынков" (15.10.2009)

- Атлант Расправил Плечи + тут (8.7.2009)

- Талеб "Одураченные случайностью" (26.5.2009)

- Кохен. Страх, Алчность и Паника на фондовых рынках. (20.5.2009)

- И. Добротворский "100 тайн самых богатых и знаменитых" + тут (22.3.2009)

- Джеймс Адамс, Разблокируй свой разум. Техника поиска оригинальных решений… 3.3.2009

- Ларри Кинг "Как разговаривать с кем угодно, когда угодно и где угодно" (25.2.2009)

- Любовница Французского Лейтенанта (24.2.2009)

- Быки Медведи Миллионеры Роберт Коппел (22.9.2009)

- Ментальные Ловушки Андрэ Кукл (4.2.2009)

- Марк Даглас Дисциплинированный трейдер (2.11.2008)

- Книга Компьютерный Анализ Фьючерсных Рынков. Чарльз Лебо, Дэвид Лукас (9.10.2008)

- Матрица Теплухина (11.9.2008)

- Алан Гринспен "Эпоха потрясений" 20.7.2008 +здесь

- Чичваркин Е… Гений (6.7.2008)

- Куртис Фейс "Путь Черепах" (8.5.2008) и тут

- Жизнь и смерть величайшего биржевого спекулянта Ричард Смиттен (2.9.2006)

Маловато. Думал что больше:(

Прочел правда больше, чем написал рецензий, но все равно мало(((

Следуя модному тренду смартлаба...

- 09 июля 2014, 11:20

- |

Мои эмпирические данные говорят о том, что самыми популярными постами на смартлабе являются те, где трейдеры рассказывают о том, как они слились, облажались, обосрались… А также популярны и набирают много плюсов дилетантские рассуждения о рынке.

Расскажу и я что мне рынок дал и как изменил мое сознание...

Изложу в беспорядке, ибо Он и есть истинный порядок вещей.

1. Слил пару-тройку ощутимых депо, каждый размером в сносный подержанный автомобиль или маленький домик в провинциальном малоэтажном городке.

2. Заметно укрепил свои знания и достижения в области математики и программирования.

3. Стал более мудр и более терпим. Перестал искать какую-либо принципиальность или мораль в поступках людей. Основной человеческий принцип, который стоит учитывать — «я слаб и я хочу жить, поэтому поступлю беспринципно». Это полностью лишило меня каких-либо претензий к окружающим и умиротворило.

4. Научился спокойно терять. И стал менее жаден до прибыли.

5. Главный принцип на рынке, который всегда нужно учитывать — «все, что может быть кинуто — должно быть кинуто». Если даже рынок уверенно идет своим намеченным путем и видит, твой неприкрытый зад, он развернется ненадолго, поимеет тебя походя и пойдет куда шел.

( Читать дальше )

Расскажу и я что мне рынок дал и как изменил мое сознание...

Изложу в беспорядке, ибо Он и есть истинный порядок вещей.

1. Слил пару-тройку ощутимых депо, каждый размером в сносный подержанный автомобиль или маленький домик в провинциальном малоэтажном городке.

2. Заметно укрепил свои знания и достижения в области математики и программирования.

3. Стал более мудр и более терпим. Перестал искать какую-либо принципиальность или мораль в поступках людей. Основной человеческий принцип, который стоит учитывать — «я слаб и я хочу жить, поэтому поступлю беспринципно». Это полностью лишило меня каких-либо претензий к окружающим и умиротворило.

4. Научился спокойно терять. И стал менее жаден до прибыли.

5. Главный принцип на рынке, который всегда нужно учитывать — «все, что может быть кинуто — должно быть кинуто». Если даже рынок уверенно идет своим намеченным путем и видит, твой неприкрытый зад, он развернется ненадолго, поимеет тебя походя и пойдет куда шел.

( Читать дальше )

"Наши граждане ничего не потеряют"...

- 04 июля 2014, 19:57

- |

Много слышал про скандал с Силуановым и пенсионные деньги, сегодня его интервью на РЕН-ТВ у Максимовской посмотрел...

рекомендую с 16 по 23 мин.

Да уж, оказалось еще хуже — "наши граждане ничего не потеряют", «мы осуществили маневр, чтобы наладить систему, чтобы граждане еще больше доверяли»...

А между тем, обещания год назад вернуть все «замороженные» средства, уже превратились в перевод данных «денег» просто в страховую часть...

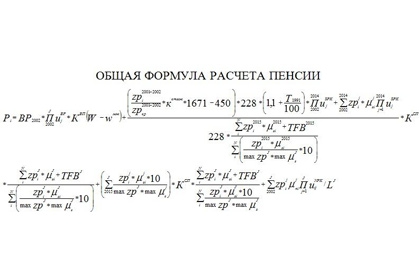

Но это две большие разницы — накопительная часть — это реальные деньги в НПФах, а страховая часть — это фикция в ПФР, которая расчитывается по простой формуле:

( Читать дальше )

Нищетрейдинг, Итоги недели

- 04 июля 2014, 17:32

- |

На этой нище-лудо-неделе я отбил +23 тыры у рынка:) Но с очень большим трудом.

4 из 5 дней были прибыльны, но забрал я куда меньше, чем следовало бы забрать.

На этой неделе я совершал куда меньше ошибок, чем на прошлой, но % погрешности все равно был чрезвычайно велик.

Если посмотреть на хорошие и плохие периоды для меня на этой неделе, то я отметил их следующим образом:

Более подробную статистику сделаю на выходных, а сейчас хотел обратить внимание на следующее.

Я тут уже сделал заметку на тему Арсагеризма. Однако не заметил, что существенно дальше меня продвинулся Макеев Евгений, который все очень хорошо расписал в двух частях о том, как Иван Петрович инвестиционный грааль открывал.

Я бы сказал так, что заработать на бета-стратегиях почти невозможно, можно только сберегать часть ценности накоплений от инфляции. Зато представим себе такой простой случай.

Вы умеете соскальпать всего 200 пунктов «альфы» от фьючерса РТС в день, но стабильно.

Если вы задействуете 70% от доступного ГО, то ваш доход в неделю составит +4%.

А за год вы увеличите счет в 7 раз. То есть +600%.

Хотя изначально кажется, что 200 пунктов в деньэто смешно как мало и многие из вас, уверен, начиная торговый день, рассчитывают заработать куда больше:) Интуитивно кажется, что 200 пунктов чистой прибыли в день это мало, хотя на самом деле, если говорить про 200 пунктов стабильно и ежедневно, то это невероятно тяжело.

Стратегии пассивного накопления и регулярного инвестирования нервно сосут в сторонке:))) Но только в случае, если наш депозит достаточно мал, что позволяет ему относительно регулярно забирать у рынка указанное количество «альфы».

4 из 5 дней были прибыльны, но забрал я куда меньше, чем следовало бы забрать.

На этой неделе я совершал куда меньше ошибок, чем на прошлой, но % погрешности все равно был чрезвычайно велик.

Если посмотреть на хорошие и плохие периоды для меня на этой неделе, то я отметил их следующим образом:

Более подробную статистику сделаю на выходных, а сейчас хотел обратить внимание на следующее.

Я тут уже сделал заметку на тему Арсагеризма. Однако не заметил, что существенно дальше меня продвинулся Макеев Евгений, который все очень хорошо расписал в двух частях о том, как Иван Петрович инвестиционный грааль открывал.

Я бы сказал так, что заработать на бета-стратегиях почти невозможно, можно только сберегать часть ценности накоплений от инфляции. Зато представим себе такой простой случай.

Вы умеете соскальпать всего 200 пунктов «альфы» от фьючерса РТС в день, но стабильно.

Если вы задействуете 70% от доступного ГО, то ваш доход в неделю составит +4%.

А за год вы увеличите счет в 7 раз. То есть +600%.

Хотя изначально кажется, что 200 пунктов в деньэто смешно как мало и многие из вас, уверен, начиная торговый день, рассчитывают заработать куда больше:) Интуитивно кажется, что 200 пунктов чистой прибыли в день это мало, хотя на самом деле, если говорить про 200 пунктов стабильно и ежедневно, то это невероятно тяжело.

Стратегии пассивного накопления и регулярного инвестирования нервно сосут в сторонке:))) Но только в случае, если наш депозит достаточно мал, что позволяет ему относительно регулярно забирать у рынка указанное количество «альфы».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал