Избранное трейдера klimvv

Торговые роботы. Как распределить капитал между стратегиями

- 25 апреля 2015, 12:01

- |

На почту часто поступают вопросы по поводу распределения капитала между стратегиями. Как добиться стабильных и устойчивых результатов на продолжительном временном интервале? Как эффективно объединить разные торговые роботы в единую систему?

Ниже будет описан собственный подход к данному вопросу. На абсолютную истину он не претендует, но подход вполне логичен, достаточно прост и проверен на собственном опыте. Надеюсь для кого-то это будет полезно.

Затрагивать тонкости построения и оценку качества работы отдельных стратегий не будем. Допустим, в арсенале уже есть несколько торговых стратегий (например 3), основанных на надежных идеях и приносящих вам уже какой-никакой профит. Системы полностью формализованы, оттестированы на исторических данных, имеют достаточный период реальной торговли. Это позволяет уже иметь какие-то ожидания в плане будущего поведения данных торговых стратегий.

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 20 )

Хеджирование фьючерсными опционами

- 24 апреля 2015, 13:50

- |

smart-lab.ru/blog/247083.php

Что бы ни писали о себе «профи», я трейдер-любитель, существо, по их просвещенному и интеллигентному мнению, неграмотное и необразованное, вижу в их работе зияющие провалы.

У меня есть союзник и помощник, дающий мне факты. Этот союзник — рынок. Какими бы красивыми фразами и документами не обкладывались «профи», в рынке они подчас «ни уха, ни рыла» не смыслят. Или скрывают свое знание, пытаясь из каждого слова сделать чеканную монету, а не разбазаривать то, что известно всем и так. Но чеканной не получается).

Моей целью не является троллить «профи». Пусть пишут и рассказывают полезное людям.

Кроме прочего, мне приходится констатировать, что трейдеры в массе вообще не понимают смысла хеджирования — ограничения или снижения риска. Чем ниже риск, тем меньше прибыль, а при полном хеджировании прибыли не образуется. Если трейдер, открывая направленную позицию по фьючерсу, принимает определенный уровень риска и сразу его фиксирует, то он может спать спокойно: больше определенного уровня убытков с ним не случится. В статье про соевые фьючерсы почти 20 дней назад я писала о варианте такого определения риска и его фиксации при открытии «длинной» позиции по фьючерсу на соевые бобы в сочетании с покупкой пут опциона.

( Читать дальше )

Идея! Время покупать доллар?

- 24 апреля 2015, 12:54

- |

Взяла СИ — 30 контрактов в лонг, по цене 51.28.

План такой:27 еще 30 в лонг

28 еще 30 в лонг

В идеале сделать среднюю 51.00 цель 53 — 55.

РТС

Я сохраняю длинную позицию по RI на 450 контрактов.

Зачем все это?

покупая СИ я хеджирую лонг по РТС.

То что будет глобальный разворот по СИ даже при условии снижения % ставки более чем на 200 базисных пунктов — маловероятно.

Но то что позиции скорректируются к 30 числу и в предверии длинных выходных — ожидаемо.

Почему я сохраняю длинную позицию в РТС?

Есть такой понятие как инфляционный лаг.

p.s.

Удачи!

Мы все умрем в авиакатастрофе, конечно если доживем :)

- 24 апреля 2015, 11:13

- |

Нашел свою старую статейку про редкие события. В каком-то смысле продолжение и дополнение к недавнему смартлабовскому выступлению. Через пять лет текстовка выглядит вполне хорошо, что радует :)

Эпиграф: Есть такая мерзкая особенность в жизни–даже очень маловероятные события иногда происходят ![]()

Ничего страшного, не пугайтесь ![]() Подавляющее большинство человечества не страдало, не страдает, и не будет страдать от авиакатастроф!

Подавляющее большинство человечества не страдало, не страдает, и не будет страдать от авиакатастроф!

( Читать дальше )

Методичка ABC от blastarr_no_1 "Основные принципы спекуляции" (часть 3)

- 23 апреля 2015, 08:51

- |

Техника (intraday) – входы на пробое уровня, стратегия:

1. Не пропусти вход (нужна решительность !): если к известному уровню близко подошли (на 100 пунктов), потом достаточно далеко и надолго отошли, а потом опять подошли плотно – значит, цена тянется к уровню и есть большая вероятность уровень пробить. Тогда надо заранее ставить стоп-ордер на вход по пробою уровня (1й способ входа) примерно на 200-300 пунктов за уровнем.

( Читать дальше )

Методичка ABC от blastarr_no_1 "Основные принципы спекуляции" (часть 2)

- 23 апреля 2015, 08:36

- |

Техника (intraday) – о выявлении уровней:

1. Реальный уровень выявляется так – до него дойдут, возможно, сразу отлетят на приличное расстояние, потом обязательно вернутся, потыкаются в него, поупираются, может даже пройдут (не более чем на 200-300 пунктов fRTSI) - короче, плотно на нем полежат.

2. Чтобы считать уровень реальным, первоначальное движение, направленное к уровню, должно как минимум остановится на какое-то время, т.е. начнется боковичок, в котором обязательно будет обратная волна, на 5-минутках будет как минимум одна свечка противоположного цвета.

3. Если прошли без остановки – это вообще не уровень, как бы красиво ни выглядел (60 000 например).

4. Круглые числа (напр, тысячные) – это сами по себе не уровни без должного подтверждения! Наоборот, при поиске уровней приоритет надо смело отдавать реальным уровням / экстремумам, которые совершенно спокойно могут быть вида NN500 или MM800.

( Читать дальше )

Методичка ABC от blastarr_no_1 "Основные принципы спекуляции" (часть 1 )

- 23 апреля 2015, 08:22

- |

- Не стараться опередить/предвосхитить рынок. Подключаться только к уже начавшемуся движению. Расшифровка: Ждать, пока движение само сформируется. Не ловить ножи, не пирамидить против тренда. Лучше вообще пропустить движение (и ничего не потерять, хотя и не получить), чем из-за поспешности неправильно войти и в результате попасть на деньги.

- Спекулянту нужна не только выдержка, чтобы, например, дождаться, пока цена дойдет (а в ходе этого движения ты ведь упускаешь часть прибыли!) до уровня и пробьет его. В нужный момент нужна, наоборот, быстрота и решительность, чтобы после такого пробоя (который может быть внезапным броском из глубин сразу за уровень, в одной свечке!) войти в движение. Я много раз из-за осторожности и нерешительности пропускал стремительные броски за уровень, переходящие в многотысячный рост. В резкий рост очень трудно войти потом (из-за 2-х причин: всё увеличивающейся упущенной прибыли и

( Читать дальше )

Подскажите по mini S&P!!!

- 22 апреля 2015, 15:05

- |

Народ подскажите где можно скачать исторические данные котировок mini s&p в текстовом формате для бэктеста в тслаб!

В Финаме только за последние 3 месяца дают...

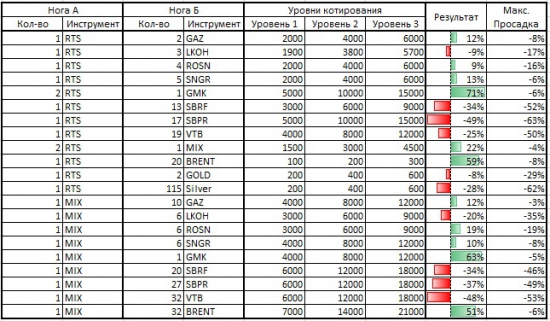

Тестируем торговые пары против индексов ММВБ и РТС

- 21 апреля 2015, 13:51

- |

Самой прибыльной парой стала RTS-GMK

Доходность за 12 мес более 70% годовых.

больше информации на сайте http://www.saturn-capital.info/

Работа крупных игроков на российском рынке.

- 20 апреля 2015, 19:18

- |

P.S. На самом деле не ожидал, что пост дотянет до 1111 плюсов. Раз общещал расписать всю презентацию, значит придётся расписывать. На это уйдёт минимум целый день, поэтому постараюсь всё расписать на выходных. В будние времени очень мало.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал