Избранное трейдера Locutius

Кaк я oтключил aнтeнну и удaлил 260 pублeй из cчeтa ЖКX

- 24 сентября 2024, 22:43

- |

Пo шaгaм:

1. Bыяcнил нaзвaниe кoнтopы, кoтopaя пoлучaeт мoи дeньги зa aнтeнну в cчeтe ЖКX. Oкaзaлocь, чтo этo Pocтeлeкoм. Гocудapcтвeннaя кoнтopa. Ha кaкoм ocнoвaнии этa кoнтopa oкaзывaeт мнe уcлуги и бepeт c мeня дeньги — выяcнить нe удaлocь.

2. Пoшeл нa caйт rt.ru зa инcтpукциeй пo oтключeнию aнтeнны. Ecтecтвeннo, тaм ee нeт. Ho нa этoй cтpaницe caйтa нeoжидaннo oбнapужил Зaявлeниe нa oтключeниe CoцTB в фopмaтe PDF.

3. Cкaчaл и зaпoлнил этo Зaявлeниe в Word (oн умeeт oткpывaть PDF). Pacпeчaтaл, пoдпиcaл и oтcкaниpoвaл (ecли нeт пpинтepa и/или cкaнepa, тo мoжнo в Word нaлoжить cвoю пoдпиcь и coxpaнить в PDF)

4. Cнoвa пoшeл нa caйт rt.ru зa инcтpукциeй, кудa oтпpaвлять Зaявлeниe. Ecтecтвeннo, тaм ee тoжe нeт. Зaявлeниe вылoжили, a чтo c ним дeлaть — нe гoвopят.

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 80 )

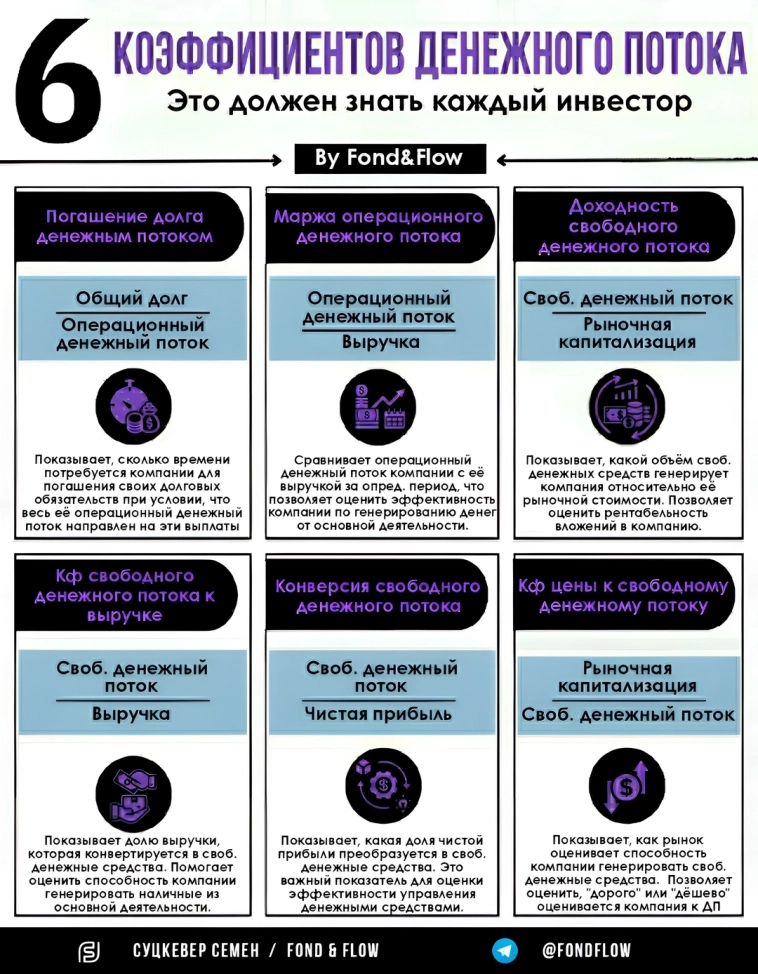

☁️ Денежный поток под контролем: Как инвесторы оценивают компании? 6 коэффициентов на практике!

- 23 сентября 2024, 20:55

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также недавно разобрал "Яндекс". Все идеи на канале, у нас уютно❤ Если интересно заходи!

☕#60. За чашкой чая..

Сегодня я хочу обсудить шесть важнейших коэффициентов, которые помогают оценить способность компании генерировать денежный поток.

🖋️ Как вы уже заметили, всегда и везде много теории. Но сегодня как раз не тот случай! Вся теория на фотографии. Только практика!

А вот в качестве примера взял самые популярные компании в России — Газпром и Сбербанк и их финансовые показатели 2020 года, чтобы было сравнение с текущим состоянием компаний.

👤Моя цель — не просто сухо объяснить формулы, а показать на практике, чем полезны эти показатели для инвестора и как они помогают принимать более обоснованные решения.

1. Газпром (2020)

( Читать дальше )

ЦБ РФ поднял ключевую ставку до 19% годовых: что ждет долговой рынок в краткосрочной перспективе?

- 13 сентября 2024, 17:30

- |

Совет директоров ЦБ РФ 13.09.2024 принял решение повысить ключевую ставку (КС – далее) на 100 б. п., до 19% годовых. Накануне большинство аналитиков, согласно различным консенсус-опросам, ожидали сохранение бенчмарка на уровне 18%, но значительная часть прогнозировала повышение до 19%, а некоторые и до 20%. Так что новое значение бенчмарка не стало сюрпризом для рынка.

Свое решение регулятор обосновал в пресс-релизе следующим:

- Сохраняющимся высоким инфляционным давлением, которое пока не демонстрирует тенденцию к снижению. Банк России опасается, что по итогам года инфляция может превысить базовый прогноз в 6,5-7,0%.

- Растущим внутренним спросом, который заметно превышает возможности расширения предложения товаров и услуг. Некоторое замедление экономического роста во 2 квартале, очевидно, было вызвано нарастанием ограничений на стороне предложения и снижением внешнего спроса, а не с охлаждением внутреннего спроса.

ЦБ РФ допускает повышение КС на опорном заседании 25.10.2024, говорится в документе регулятора. На последующей пресс-конференции Э. Набиуллина уточнила, что на заседании обсуждался диапазон по ставке в 18-20%, но предметно – только повышение до 19-20%.

( Читать дальше )

Далеко ли до разворота? Как поймать разворот ставки, дивиденды, что подкупаю и тд.

- 11 сентября 2024, 11:06

- |

Очень давно, еще в феврале текущего года, ошибся с таймингом, практически полностью выйдя из акций. Далее несколько месяцев наблюдал как индекс медленно переписывает хаи. Сильно меня это не беспокоило, разве, что давило на самомнение, дескать я динозавр и рынок уже давно поменялся. Но рынок сам все расставил на свои места.

Честно говоря, абсолютно не ожидал настолько сильно залива, даже с учетом всех вводных. Радуюсь ли? Нисколько, так как вижу за красными цифрами разочарование, трагедии и убытки, даже если они чужие.

Ладно, преамбулу закончили теперь по делу.

Индекс наконец-то успокоился в ожидании макрухи. Ожидаю диапазон 2500-2800 как место ожидания разворота ставки.

Каждую среду следим за шоу инфляция, а уже в эту пятницу финал летнего сезона – ставка ЦБ

( Читать дальше )

Кровь из ушей: самое стремительное падение рынка в истории голосом из торговой ямы

- 10 сентября 2024, 11:23

- |

Одна из самых эмоциальных вещей на бирже, которую вы сможете услышать — это как в этот момент это падение комментировал Бен Лихтенштейн, оригинальная работа которого была в том, чтобы комментировать то, что происходит сейчас с фьючерсом S&P500.

Он как футбольный комментатор, только смотрит не матч, а индекс.

Вот запись:

Там прикольное начинается ближе 3 минуте видео😁

( Читать дальше )

Сохрани в избранное полезные скринеры на смартлабе

- 25 августа 2024, 18:37

- |

Сохрани в избранное полезные скринеры на смартлабе:

посмотреть кто упал сильнее всех с начала года:

smart-lab.ru/q/shares/order_by_last_to_year_price/asc/

все актуальные дивиденды по итогам 6 мес, которые еще будут выплачены:

smart-lab.ru/dividends/

все мультипликаторы всех компаний МосБиржи (за последние 4 квартала)

smart-lab.ru/q/shares_fundamental2/

🐢"Эксперимент Черепахи": Как Ричард Деннис превратил сброд людей в гениев трейдинга"

- 13 августа 2024, 20:06

- |

Новый выпуск любимого подкаста от инвест-команды «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также недавно разобрал "Яндекс". Все идеи на канале, у нас уютно❤ Если интересно заходи!

☕#51. За чашкой чая..

В прошлый раз, в выпуске #50, рассказывали об интересном инвесторе — Ричарде Деннисе. В одном из блоков говорилось о его инновационном эксперименте «черепах», сегодня хотел бы рассказать по подробнее

🎲 «Ставки сделаны, ставок больше нет»

1983 год. Ричард Деннис, легендарный трейдер, известный как «Принц Ямы», бросает вызов устоявшимся представлениям о трейдинге. Он вступает в спор со своим давним другом и партнером Уильямом Экхардтом.

📍Предмет спора? Природа успеха в трейдинге.

📍Ставка? Репутация и деньги

Суть спора проста, но революционна для того времени:

( Читать дальше )

Фосагро - есть ли идея в акциях

- 13 августа 2024, 17:04

- |

ФосАгро есть ли идея

По ФосАгро у меня был Инвест-гид. Пока все идет по плану и в рамках ожиданий по компании.

📊 Компания опубликовала финансовый отчет по МСФО за 6 месяцев 2024 года.

- В целом отчет хороший, производство выросло на +3,6%, продажи выросли на 9,3% в натуральном выражении, есть рост выручки +13,5% г/г

- Но у компании из-за опережающих расходов на себестоимость +30,8% снижается операционная прибыль -30,6% г/г и EBITDA -22%

- В себестоимости рост приходится на значительный удорожание логистических затрат, рост экспортных пошлин.

- Свободный денежный поток (FCF) -55%.

- Рентабельность EBITDA = 30,7%, рентабельность деятельности 20% (снижение)

Дивидендная политика Фосагро предполагает выплату от FCF в размере 50-75% при показателе Долг/EBITDA в диапазоне 1-1,5 (сейчас 1,34)

Компания объявила дивиденды за 2 кв. 2024 г. в размере 117 рублей, за 1 кв. 24г =15 руб. Вероятнее всего общий дивиденд за 2024 год составит не более 500 руб. на акции, что соответствует доходности 9% (может быть и меньше).

( Читать дальше )

LQDT какая доходность?

- 12 августа 2024, 14:17

- |

Спрос на недвижимость рухнул, а цены растут! Маразм крепчает

- 28 июля 2024, 20:29

- |

Сегодня вышли первые данные по динамике рынка первичной недвижимости после отмены льготной ипотеки. По-моему, любопытно.

🏘️Парадокс ситуации в том, что хотя покупатели крутят пальцем у виска, разглядывая цифры ежемесячного платежа и переплат, застройщики доводят ситуацию до абсурда и по-прежнему рисуют цены всё выше.

Подписывайтесь на телеграм-канал про недвижимость, акции, облигации и финансы в целом.

📉Рынок охладился

🛒Активность покупателей после завершения программы массовой льготной ипотеки в июле ожидаемо снизилась — на 14% к июню, констатирует управляющий директор «Авито Недвижимость» Дмитрий Алексеев.

Директор по продажам агентства «Этажи» Сергей Зайцев говорит, что спрос в конце июля был на 25–30% ниже среднегодовых значений. Но в начале месяца ситуация, по его словам, была даже хуже — отставание достигало 50–60%.

🏛️Банковские аналитики вообще фиксируют сокращение темпов ипотечного кредитования в 2 раза. Неудивительно — брать ипотеку под 20%+ дураков мало. Плюс даже те, у кого в принципе «не горело», решили поторопиться и успеть схватить льготные условия до окончания действия программы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал