Избранное трейдера Павел М

Василий для тебя три графика. Наличка, плечо, позиции.

- 03 февраля 2018, 15:53

- |

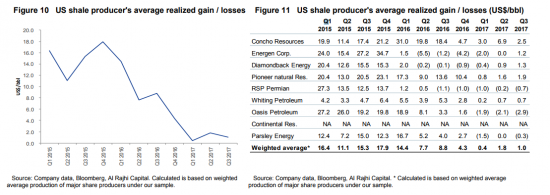

Скоро скоро грандиозный обвал.

Балансы наличных на исторических минимумах.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 62 )

История Amazon

- 02 февраля 2018, 12:14

- |

Вчера Amazon.com опубликовал квартальную отчетность, показав крупнейшую прибыл в истории за четвертый квартал в размере $1,86 млрд ($3,75 на акцию), на этих новостях акции компании выросли на 6%. Стоимость компании рынок оценивает в $711 млрд.

На этих новостях решил поведать как создавался Amazon

если вы не знали![]()

( Читать дальше )

Trading floor Сбербанка

- 31 января 2018, 10:32

- |

Площадь торгового зала составляет 4000 кв. м. и в зале более 400 рабочих мест

( Читать дальше )

Варианты покупки волатильности на американском рынке

- 30 января 2018, 19:50

- |

iPath® S&P 500 VIX Short-Term Futures ETN (VXX) — является лидером по оборотам.

Базируется на индексе, состоящем из краткосрочных фьючерсов на VIX. Покупка данного актива несет под собой определенные риски, которые с первого взгляда не видны на поверхности: 1. волатильность базового актива очень высока и может достигать 10% и более. 2. Динамика VXX может серьезно не совпадать с поведением VIX, возможно большое запаздывание. Помимо этого, VXX не подходит для долгосрочной позиции, так как цена снижается на 5-10% в месяц, это снижение вызвано потерями за перенос позиции перед экспирацией, происходит, когда фьючерс находится в контанго.

( Читать дальше )

Так ли "страшна" просадка в 40%?

- 23 января 2018, 11:11

- |

Допустим Вы построили систему торговли одним фьючерсным контрактом и грамотно рассчитали ее максимальную просадку MDD в деньгах (не ту, что на эквити, а именно грамотно). Если речь о системе с 1 контрактом, то и доходность и MDD могут быть только в рублях, а проценты — это уже более «хитрый» расчет. Сколько Вам нужно «живых» денег, чтобы всегда торговать одним контрактом? А очень просто: в любой точке максимума (!) эквити у Вас должна быть сумма равная 2*ГО+MDD (коэффициент 2 потому что просадка может попасть на кризис, во время которого, как правило, ГО повышают, судя по опыту 2008-го, в 2 раза). Тогда, пока Вы не превзошли MDD (а если превзошли, то систему надо «выбрасывать на помойку»), Вы всегда сможете войти на 1 контракт. А теперь давайте рассмотрим типичную ситуацию: ГО=20000, MDD=30000. Какая сумма у Вас должна быть в максимуме? Правильно 70000. Допустим Вы попали в просадку 20000, что вполне нормально и штатно для системы (иначе откуда Вы получили MDD=30000?). Какова Ваша просадка к 70000? Чуть меньше 29% и это вполне штатно, так как Вы спокойно можете продолжать торговать одним контрактом и выйти из просадки в 20000, как это бывало на системе и раньше. Возникает и обратная задача: если в точке максимума Ваш счет достиг 140000, то надо переходить на торговлю 2 контрактами, иначе Вы недополучите кучу прибыли к капиталу при дальнейшем росте эквити системы (при торговле k контрактами увеличение на 1 контракт надо производить при каждом росте счета на 70000 от предыдущего максимума).

( Читать дальше )

Почему не надо торговать на Bitmex?

- 23 января 2018, 11:09

- |

ЛБ похож чем-то на биржу webmoney. Стоят физики и предлагают обмен на ту платежную систему, к-я удобна. Я ищу Тинькоф, нахожу. Ввожу сумму, херакс! облом №1: за мои 20 тыщ мне предлагают 0,029 битка. Ахахаха! То есть еще не начав торговать теряешь уже 17% на обмене)))) Да лан, какие там 17%! Мы же счас нарубим 10000%! Пох. Меняю. Открывается чат. Чел пишет номер карты куда надо отправить деньги. Под операцию ЛБ уже забронировал битки у продавца. Я отправляю бабки на карту. Нажимаю «подтвердить отправку». Чел тут же подтверждает со своей стороны и на мой счет в ЛБ падают заветные 0,029. Лишился девственности. Далее беру адрес для пополнения счета на битмексе и отправляю с ЛБ туда деньги. Транзакция подтверждается минут через 10, и уже можно торговать)))

Чем же плох Bitmex? Ну во-первых, тем что счет в битках и ты совершенно не воспринимаешь их как деньги. Это реально как казино с фишками, где также совершенно забываешь о том, что это не просто фишки, а это с трудом заработанные кровные. Это несколько компенсируется размером открываемой позы — она все таки в $ номинируется. То есть если биток стоит около $10000, то 1% это примерно 100$. Так что если я торгую например с плечом до 10, это будет значить, что $100 битка изменят счет на 10%. Примерно так.

Не знаю почему, но криво считается маржа по открытой позиции. То есть совершенно непонятно как она считается.

Дальше стало интересно чо за комиссии. Страницу с комиссиями хрен найдешь, но она есть)

Итак, если ставишься лимитками, то доплачивают 0,025%. Если маркетами, то вычитают 0,075%. Кто торговал на Мосбирже знает, что 0,075% это совсем немаленькая комиссия! Однако, если волатильность высокая, то отношение волатильность/комиссия это компенсирует. Посчитаем сколько надо с 1 битка собрать, чтобы отбить комиссию на круг:

0,1% от $10000 = $10

0,075% ==> $7,5

круг = $15

Итак, комиссия маркетов достаточно высокая, но это немного компенсируется возвратами по лимиткам. Сравню ка ее с комиссом срочного рынка. Открываю Tradingview, кидаю на дневной график XBTUSD индикатор (H-L)/C который ребята в свое время закодили по моей просьбе, который строит гистограмму изменений одной свечи в% или в $ (в данном случае в %):

Как мы видим дневная вола по XBTUSD редко опускается ниже 8%.

вола/комисс = 800/15 = 53.

Теперь построим на наш любый срочный контракт USDRUB:

( Читать дальше )

Нефть. Почему Россия не Норвегия

- 23 января 2018, 08:38

- |

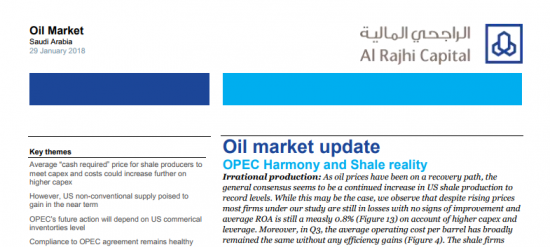

Почти 60 процентный рост цены нефти за последние полгода вывел их на верхнюю границу комфортного диапазона. А всего за два года рост цены компенсировал около половины обвального падения 2014-2015 годов и стал уже более чем 2,5 кратным. После достижения максимумов 2015 года, чуть выше 70 долларов за баррель цены нефти достигли сильных уровней сопротивления и начали тяготеть к среднесрочному снижению. Такие ожидания можно связать с сезонным торможением роста мирового спроса на нефть, планами стран ОПЕК+ по выходу из соглашения ограничения добычи, а также пока не прекратившимся ростом добычи в США. Между тем департамент энергетики США обещает продолжение роста добычи, а МЭА так вовсе новый бум сланцевой нефти и рост суммарной добычи в стране вплоть до 10,4 мб/д. Так что снижение цены, по крайней мере, до уровней 58-60 долларов за баррель (по Brent) кажется в ближайшие месяцы вполне органичным.

( Читать дальше )

Мир может столкнуться с серьезным дефицитом нефти в 2018 г.

- 20 января 2018, 17:57

- |

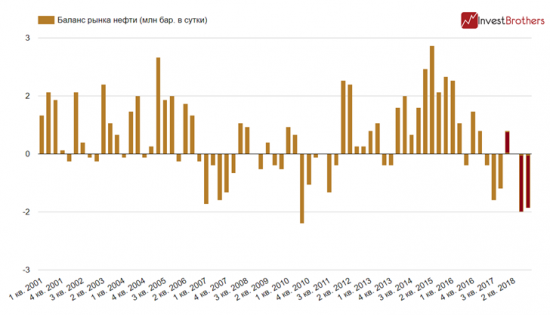

Рынок нефти уже третий квартал подряд сталкивается с дефицитом сырья, об этом в четверг заявила ОПЕК в своем ежемесячном обзоре.

По оценкам нефтяного картеля, в четвертом квартале 2017 г. спрос на “черное золото” превышал предложение на 0,9 млн баррелей в день. Это уже третий квартал к ряду, когда производители не поспевают за потребителями.

ОПЕК также пересмотрел свои расчеты по дефициту во втором и третьем кварталах. Если раньше он был равен 0,4 и 1,1 млн баррелей в сутки соответственно, то по новым оценкам это 0,3 и 1,2 млн баррелей.

По прогнозу картеля мировое потребление нефти в 1 квартале текущего года составит 97,2 млн баррелей в сутки. Снижение спроса по сравнению с четвертым кварталом 2017 г. может привести к профициту предложения. К примеру, если объем производства в ОПЕК не изменится, то он может быть равен 0,6 млн бочек в день.

Однако перепроизводство будет наблюдаться на рынках лишь в течение января по март. Далее спрос уровняется с предложением, а к концу года мир может столкнуться с очередным крупным дефицитом в 1,4-1,5 млн баррелей в день.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал