Избранное трейдера DJ

Мюсли вслух - 91. К вопросу о скользящих средних

- 11 октября 2017, 18:09

- |

Уважаемый мною Vanuta утверждает в комментах к посту «Октябрь-2017. Время продавать», что скользящие средние не работают.

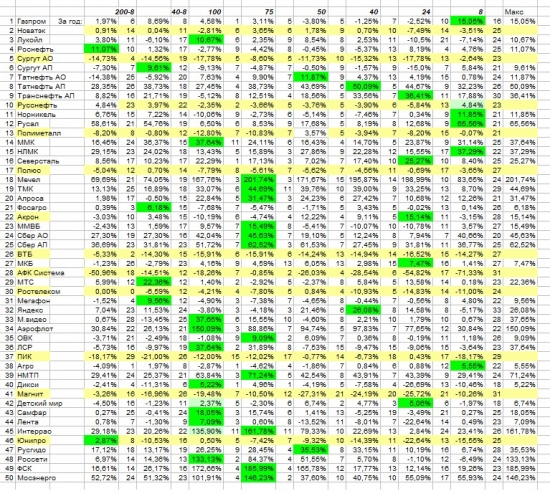

Вот тут ради интереса посчитал что можно заработать на скользящих за год по 50 наиболее ликвидным акциям. В каждой паре столбцов первый — заработанный/потерянный процент, второй — количество входов/выходов за год. Скользящие взяты простые (не экспоненциальные).

В первых столбцах (200-8 и 40-8) вход в позицию осуществлялся при превышении ценой значений 200-дневной и 8-дневной скользящей одновременно. Также и в следующих двух столбцах 40-дневной и 8-дневной. В следующих столбцах вход тупо при превышении ценой значения средней 100-дневной, 75-дневной и т.д. Результаты смотрите сами:

Всем успехов в торгах.)

- комментировать

- ★50

- Комментарии ( 157 )

Торговая система

- 08 октября 2017, 13:18

- |

Приветствую!

В данном посте распишу подробно свою торговую систему, без которой уровни которые я даю сильно теряют эффективность. Ссылку на данный пост я буду прикреплять в каждом своем посте с обзором дня, как дополнение к уровням и логике движения.

ТОЧКА ВХОДА

Вход всегда только от уровня. Цена уровня — это цена входа. Люфт может быть максимально 3-5 пунктов, в зависимости от ситуации, и при условии что все это помещается в размер стопа.

Предпочтительно работать от ключевых уровней или их спутников.

Классификация уровней

ключевые — это месячные, недельные, дневные и 4часовые уровни

остальные — 15мин уровни.

спутники — как правило это 15мин уровни, которые формируются сверху и снизу ключевых уровней, в связи с тем что, цена периодически пробивает этот ключевой уровень. И образуется так называемая

зона.

( Читать дальше )

7 советов от Линды Рашке.

- 06 октября 2017, 21:19

- |

— тренд имеет более высокую вероятность продолжения, чем разворота

— импульс предшествует цене

— окончанию тренда предшествует кульминация

— рынок чередуется между расширением диапазона и сокращением диапазона

2. Последний час часто показывает, насколько силен тренд на самом деле. «Умные» деньги показывают свою руку в последний час, продолжая выставлять цены в свою пользу. Пока рынок имеет последовательные сильные закрытия, ищите тенденцию к продолжению. Восходящий тренд, скорее всего, закончится, когда состоится утреннее ралли, за которым последует слабое закрытие.

3. Покупайте первый откат после нового максимума. Продавайте первое ралли после нового минимума.

4. Сильный рынок в середине дня, как правило, продолжается и на следующий день.

5. Максимум и минимум предыдущего дня являются двумя очень важными «опорными» точками, так как это были решающие моменты, когда покупатели или продавцы входили накануне. Посмотрите, как рынок либо тестирует и откатывается от этих точек, либо пробивает и показывает признаки продолжения.

6. Сила утра:

— лучшие развороты для трейдинга происходят утром, а не днем

— первый часовой диапазон устанавливает рамки для оставшейся части дня

— чем больше рыночные гэпы, тем больше шансов на продолжение и тренд

— существенный процент дневного диапазона происходит в первый час, поэтому очень важно торговать агрессивно, если появились ранние признаки сильного тренда на сегодняшний день

7. В денежном мире, который является миром, созданным человеческим поведением, никто не имеет ни малейшего представления о том, что произойдет в будущем. Отметьте это слово — никто! Таким образом, успешный трейдер не основывается на том, что возможно произойдет, а реагирует на то, что уже происходит.

Гимн ПЕНСИОННЫЙ ФОНД РОССИИ

- 05 октября 2017, 17:15

- |

давно туда не ходил , тут забрел ..

попался в руки их буклет с расчетом балов и пенсией

и вот что интересно

ОНИ считают пенсию человека со стажем

37 лет и зарплатой 24 000 р

отчисления с зарплаты 22%

24 000 * 12 * 0.22 = 63 360 р в год

22% - это грубо пенсионный налог

на начисление ВАМ зарплаты ,

это зарплата вместе с НДФЛ = 13% ,

грубо на руки 20 800 рублей

и получают пенсию 9 800 р + 4 000 ( доплат )

скажем пусть будет 15 000 р в месяц

я прикинул , а если тупо перебрасывать эти деньги ежемесячно в облигации

и получил вот , что

за 10 лет таких платежей ( 63 360 р в год ) в ОФЗ

с доходностью 8% получим 991 285 р

( Читать дальше )

13 месяцев регулярного инвестирования. Счет - 10,000,000 рублей!

- 05 октября 2017, 13:59

- |

Прошел очередной месяц и время подвести итог. Рынок за сентябрь порадовал нас бычьим трендом. Надеюсь на его продолжение, но рынок слаб.

Что изменилось у меня?

1) ОПД (ожидаемый пассивный доход = ожидаемые дивиденды /12мес — НДФЛ) упали с 89,100 рублей в месяц до 23,333 рублей. Падение почти на70,000 рублей. Ниже в посте объясню, что произошло.

2) Сумма инвестированных средств выросла за месяц с6,750,000 рублей до 10,000,000 рублей. Прирост более3 млн.

3) Ликвидационная стоимость портфеля на сегодня составляет 9,965,000 рублей. Также я смог получить в этом году более 500,000 рублей дивидендов + около 100,000 по облигациям от распродажи в сентябре. Эти деньги выведены.

Теперь обо всем по порядку:

1) Как так произошло, что ОПД смог так сильно упасть при росте капитала на3 млн? Очень просто. Большую часть своего портфеля я перевел в доллары. Да. Я становлюсь быком по доллару

( Читать дальше )

Мысли после шока

- 03 октября 2017, 11:53

- |

Я долго думал об этой трагедии и потому не высказывал эмоционального мнения на этот счет, потому что первое мнение после таких событий, как правило, содержит много ошибок и за его высказывание потом будет стыдно.

По поводу чудовищной трагедии – гибели ребенка, мне нечего сказать, кроме того, что я в шоке, не хочу строить версии и выражаю глубокие соболезнования близким.

А вот о самом Максиме стоит поговорить, потому что его случай – это урок для других, но не совсем тот, о котором вторят из раза в раз: «контролируйте риски, ограничивайте плечи, не повторяйте то же самое». На самом деле это не причина произошедшего, а следствие целеполагания человека.

Психология

Многие, знавшие погибшего лично, сейчас пытаются подобрать факты, косвенно отрицающие версию самоубийства. В ход часто идут аргументы о том, что психотип на это не указывал, были какие то проблемы с инвесторами и т. п. Но, как «аргументы», они неправильны. Как раз версию самоубийства они никак не отрицают, а проблемы с инвесторами делают даже более вероятной. Любой грамотный психотерапевт Вам расскажет про грустную статистику: человек, не имеющий стабильного дохода и имеющий долги, но позволяющий себе роскошь в виде дорогих квартир (домов), машин или дорогого отдыха – в группе риска. При утрате надежды 9 из 10 таких людей заканчивают алкоголем, наркотиками или самоубийством (по мере убывания долей), есть и те, кто идет на резонансные преступления, но их меньше 1%. И только один из десяти либо поднимается, либо становится тихим клерком на зарплате. И такие люди есть и среди холериков, и среди сангвиников, и среди меланхоликов и даже среди флегматиков, хотя последнее редко. И зачастую, пока в этих людях живет надежда, они приятны в общении за пределами своей семьи. Куда попадает конкретный человек в 90% или в 10% — это никак не зависит от темперамента. И не надо думать, что проигрыш денег или проблемы с инвесторами – это единственные причины утраты надежды. Нет, этих причин для отдельно взятого человека огромное множество и какая из них «выстрелит», предсказать не может никто. Поэтому советы «не играйте с плечами и все будет хорошо» или «не работайте с неадекватными инвесторами» к этой категории людей не относятся в принципе. Тут правильнее говорить об образе жизни, о ее целях и все равно для тех, кто выбрал такой образ жизни – это зачастую будет бесполезно, потому что такой образ жизни и риск в нестабильных, пусть и больших, доходах – это вещи взаимосвязанные и неразрывные. Причем торговля на бирже далеко не единственный способ иметь нестабильные и большие доходы. Так что «биржа, слив» — это все для журналюг в данной истории. Поэтому скорее надо думать о тех, кто еще не встал на этот путь, но кого он привлекает и влечет. А что можно сказать с точки зрения последнего?

( Читать дальше )

Размер яиц не имеет значения.

- 01 октября 2017, 23:18

- |

И наперебой стараются подбодрить друг друга: «Будь мужыком! У тебя же йайса! Тренируй свои йайса! Чем больше йайса — тем больше ты мужыг!»

Но дело не в яйцах, уж поверьте мне, я интересовался этой темой.

Дело в центральной нервной системе ЦНС и в сердечно-сосудистой системе ССС.

При стрессе, который происходит во время проигрыша (череды проигрышей) — ЦНС и эндокринная система ЭС вырабатывают избыточное количество стрессовых гормонов и катехоламинов.

Катехоламиновые депо истощаются (это называют истощением нервной системы)

Если при этом ССС достаточно слабая — то она не может справится с нагрузкой, которую накладывает на нее поток стрессовых гормонов.

Могут произойти инсульт или инфаркт.

Несчастного может или разбить паралич от инсульта или постигнуть быстрая смерть от инфаркта.

Причём в обоих случаях это происходит внешне незаметно и скоротечно, так что сам несчастный не успевает понять — что с ним происходит.

( Читать дальше )

Деньги любят счет или почему меня не волнуют ставки брокеров по марже

- 29 сентября 2017, 16:33

- |

В своем недавнем топике я объяснял, почему шорты лучше торговать на фьючерсе, а лонги на споте. Там же был и предложен метод, как можно, получая безрисковую ставку, торговать шорты по данным спота. Понятно, что все эти рассуждения не учитывали комиссии брокеров. И я в том топике предложил посчитать все За и Против, исходя из реальных условий. Вот и давайте проведем такие расчеты на примере моего личного счета. Что он из себя представляет?

RI – 50%

SBER, GAZP, GMKN, ROSN – по 12.5%

Si – 33%

OФЗ – 33%

Что из себя представляют приведенные %%? Это соотношение между полным лонгом по моим системам в соответствующем эмитенте по номиналу, рассчитанному по цене закрытия предыдущего дня к размеру счета, рассчитанному по тем же ценам. Так как в RI, SBER, GAZP, GMKN, ROSN торгуются по три трендовых торговых идеи, две из которых разбиваются на 2-3 торговых алгоритма с разными параметрами (у одной идеи оптимизируемый параметр один и на нем особо с портфелями не разбежишься) плюс еще в RI торгуется одна контртрендовая система с реальным таймфреймом пара часов. Поэтому в этой части портфеля полный лонг, как и полный шорт, дело нечастое (примерно по 30% времени в году). В Si торгуется одна идея с одним набором параметров, так как при среднем времени в позиции 12 с небольшим дней заморачиваться с портфелями тоже смысла большого не имеет, поэтому тут и полный лонг и полный шорт занимают примерно по 45% времени. Ну и в ОФЗ у меня банальный B&H.

( Читать дальше )

Все виды инвестиционного вычета – особенности возврата налога

- 27 сентября 2017, 11:10

- |

Как я обещала, я собрала информацию об инвестиционном вычете (у него три подвида) и представляю ее в форме таблицы, чтобы было удобно смотреть.

Добрый день всем!

Такое ощущение, что визуально таблица не вся помещается. Кому неудобно смотреть таблицу, ниже идет картинками информация...

|

Положительный финансовый результат от продажи (погашении) ценных бумаг |

Сумма, внесенная на ИИС, но не более 400 тыс.руб. в год |

Положительный финансовый результат, полученный по операциям на ИИС |

Условия получения вычета |

1. Ценные бумаги находились в собственности более трех лет; 2. Ценные бумаги были приобретены с 02.01.2014 года; 3. Ценные бумаги обращаются на ОРЦБ; 4. Вы являетесь налоговым резидентом в том календарном году, в котором вы получили доход от продажи; |

( Читать дальше )

Анализ сделок участников ЛЧИ

- 26 сентября 2017, 17:00

- |

Напоминаю, что там есть:

1. Показывает все сделки на выбранном инструменте с размером выбранной свечи (график может быть как статичен, так и интерактивный),

дополнительно показывается накопленная позиция, PnL, доход и просадка

2. Приводится подробная текстовая статистика по сделкам, как по полным трейдам (открытие-закрытие), так и по дням. Приводятся диаграммы доходности, просадки по дням

3. Имеется подробнейшая таблица (будет позже, по мере накопления данных) со статистикой по всем участникам и всех их торгуемым инструментам за все время конкурса

4. Приводится диаграмма рассеяния результатов участника выбранного участника, относительно всех участников по всем трем площадкам (срез рынка)

5. Также имеется подробная статистика по всем участвующим брокерам

6. И дополнительно имеется возможность выгрузить графики, таблицу в файлы doc или

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал