SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Олег Сергеевич

Суперскальперы на встрече смартлаб. А.Клевцов и Р.Вишневский

- 18 сентября 2012, 10:42

- |

- комментировать

- ★37

- Комментарии ( 7 )

Про QE от крупнейших центробанков мира...(от Spydell'а)

- 17 сентября 2012, 12:37

- |

Первичные дилеры так всех выдрессировали, что аж страшно становится за судьбу планеты)) Многие особо впечатлительные стали, как собака Павлова. Напомню, что проводился эксперимент, — если собаке с куском мяса звенеть колокольчиком, то у нее будет вырабатываться желудочный сок и желание поесть. Если же звенеть колокольчиком без куска мяса, то собака все равно захочет есть, т.к. у нее колокольчик однозначно будет ассоциироваться с куском мяса. Тот же самый условный рефлекс развился у людей на слова Бен Бернанке и QE3 ) Совсем думать разучились.

Многие уже мало, чем отличаются от собаки Павлова. Хотя я бы попробовал собаку выпустить торговать на фондовый рынок. Практически уверен, что результат был бы как минимум не хуже, чем у «дипломированный супер профессионалов» )) Новое поколение особо ранимых, доверчивых и впечатлительных инвесторов можно назвать, как долбовесторы, что будет характеризовать исключительную степень подверженность пропаганде и внушению.

А как же иначе, если буквально 3 месяца назад S&P по 1250 пунктов им казался неоправданно дорог по причине полного, неотвратимого и скорого коллапса мировой экономики, а сейчас они выстраиваются в очередь, чтобы купить на всю лопату по 1470, т.к. им показался вечный рост и помощь от ФРС. Им всем вечно что-то мерещется! Дилеры не успевали заявки на покупку обрабатывать в пятницу утром на американской торговой сессии. А ведь месяц другой назад покупателей днем с огнем не сыскать было по лоям. Настоящие долбовесторы!

( Читать дальше )

Многие уже мало, чем отличаются от собаки Павлова. Хотя я бы попробовал собаку выпустить торговать на фондовый рынок. Практически уверен, что результат был бы как минимум не хуже, чем у «дипломированный супер профессионалов» )) Новое поколение особо ранимых, доверчивых и впечатлительных инвесторов можно назвать, как долбовесторы, что будет характеризовать исключительную степень подверженность пропаганде и внушению.

А как же иначе, если буквально 3 месяца назад S&P по 1250 пунктов им казался неоправданно дорог по причине полного, неотвратимого и скорого коллапса мировой экономики, а сейчас они выстраиваются в очередь, чтобы купить на всю лопату по 1470, т.к. им показался вечный рост и помощь от ФРС. Им всем вечно что-то мерещется! Дилеры не успевали заявки на покупку обрабатывать в пятницу утром на американской торговой сессии. А ведь месяц другой назад покупателей днем с огнем не сыскать было по лоям. Настоящие долбовесторы!

( Читать дальше )

Торговая система не на ценах, а на волатильности...

- 17 сентября 2012, 01:57

- |

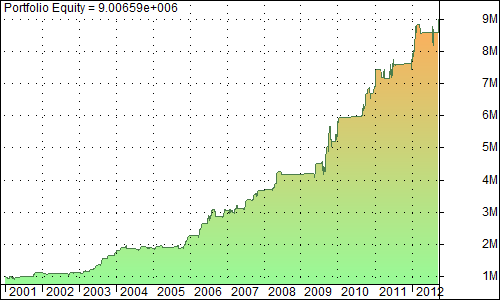

Идея элементарная… считаем историческую волатильность, допустим за 20 и 10 дней.

ЛОНГ: «быстрая» волатильность пересекает «медленную» (сверху вниз) и С>О

ВЫХОД: все наоборот

+ еще простенький фильтр

Результат на Индексе РТС:

( Читать дальше )

ЛОНГ: «быстрая» волатильность пересекает «медленную» (сверху вниз) и С>О

ВЫХОД: все наоборот

+ еще простенький фильтр

Результат на Индексе РТС:

( Читать дальше )

Падшая бестия VIX (ETN/ETF, риски, как и когда заработать). Часть III

- 12 сентября 2012, 19:26

- |

Часть I

Часть II

Не спец по предмету, но своими рассуждениями хочу поделиться. Если в чём-то не прав – тыкайте носом, скажу спасибо. Думаю, тем, кто первый раз столкнулся с VIX, будет полезно почитать эту заметку, особенно если вы умеете эффективно использовать чужой опыт.

Что такое VIX?

Что на самом деле торгует трейдер, когда покупает/продаёт фьюч VIX?

Что дают ноты (ETN) или паи фондов ETF, связанные с VIX?

Формальная часть

Итак, сам VIX — торговая марка (тикер) Чикагской опционной биржи. Это индекс волатильности S&P500.Формулы здесь разбирать не будем (лень переводить =), ибо они хорошо описаны в «белой книге».

Какой вывод можно сделать из этого документа?

Реальные активы (все компании в составе S&P500) > акции этих компаний > суммарный взвешенный индекс S&P500 > фьючерсы на индекс S&P500 > опционы на фьючерсы S&P500 > индекс VIX.

( Читать дальше )

Если вы хотите открыть счет у брокера США...

- 05 сентября 2012, 12:10

- |

Трейдеры, желающие открыть счет у брокера в США, могут сделать это легко и просто. Вся процедура займет несколько дней.

1. Выбор брокера.

Выбор зависит от того, какие задачи ставит перед собой трейдер, какие виды ценных бумаг он намерен торговать. Поскольку эти факторы у каждого свои, то выбор брокера следует выполнить самостоятельно, сравнивая брокеров по различным рейтингам, руководствуясь личными предпочтениями. Есть сайты, где можно ознакомиться с обзорами возможностей брокеров и сравнить их. Например, хорошо эту задачу можно решить, используя сайты:

www.brokerage-review.com

www.stockbrokers.com

Можно руководствоваться принципом дешевизны комиссионных. Но это не всегда оказывается оправдано и выгодно. Например, Interactive Brokers имеет низкие комиссионные, но у этой компании есть ежемесячная плата 10$ за неактивность счета. Если трейдер использует стратегию «покупай и держи», то ему придется платить штраф, хоть не большой. И потом, дешевизна должна быть чем-то обусловлена и компенсирована. Иными словами, следует все внимательно смотреть, но никогда не знаешь, что именно может не понравиться потом, в процессе работы.

( Читать дальше )

1. Выбор брокера.

Выбор зависит от того, какие задачи ставит перед собой трейдер, какие виды ценных бумаг он намерен торговать. Поскольку эти факторы у каждого свои, то выбор брокера следует выполнить самостоятельно, сравнивая брокеров по различным рейтингам, руководствуясь личными предпочтениями. Есть сайты, где можно ознакомиться с обзорами возможностей брокеров и сравнить их. Например, хорошо эту задачу можно решить, используя сайты:

www.brokerage-review.com

www.stockbrokers.com

Можно руководствоваться принципом дешевизны комиссионных. Но это не всегда оказывается оправдано и выгодно. Например, Interactive Brokers имеет низкие комиссионные, но у этой компании есть ежемесячная плата 10$ за неактивность счета. Если трейдер использует стратегию «покупай и держи», то ему придется платить штраф, хоть не большой. И потом, дешевизна должна быть чем-то обусловлена и компенсирована. Иными словами, следует все внимательно смотреть, но никогда не знаешь, что именно может не понравиться потом, в процессе работы.

( Читать дальше )

Покупать в октябре, продавать в апреле - инвестиционная стратегия

- 04 сентября 2012, 20:56

- |

Главный вопрос инвестора когда покупать и когда продавать, так же как вечное «что делать?», остается актуальным и в наши дни.

Первый квартал:

а) 401К инвестиции — 401К пенсионные программы и IRA инвестиции должны быть сделаны распорядительными фондами до 15 апреля каждого года, иначе IRS не уменьшит на эти суммы налоговые выплаты. В первом квартале огромные денежные средства по данной программе попадают в public mutual funds (управляющие кампании).

б) public mutual funds — большинство денег управляющей кампании должно инвестироваться постоянно. Деньги по програмам 401К и IRA также инвестируются по мере их постепления и большой объем попадает на фондовую биржу. Как правило, все эти суммы полностью инвестируются к концу апреля.

Четвертый квартал

а) Эффект Institutional tax loss selling — период, когда управляющие фонды (ПИФы) могут до 31 октября распродать неэффективные акции и уменьшить налогооблагаемую базу, т.е. сбалансировать отчетность, что бы выглядеть мягкими и пушистыми в конце года. Подобные вещи проделываются в сентябре-октябре, и на рынке наблюдается снижение во многих «токсичных» секторах.

( Читать дальше )

Первый квартал:

а) 401К инвестиции — 401К пенсионные программы и IRA инвестиции должны быть сделаны распорядительными фондами до 15 апреля каждого года, иначе IRS не уменьшит на эти суммы налоговые выплаты. В первом квартале огромные денежные средства по данной программе попадают в public mutual funds (управляющие кампании).

б) public mutual funds — большинство денег управляющей кампании должно инвестироваться постоянно. Деньги по програмам 401К и IRA также инвестируются по мере их постепления и большой объем попадает на фондовую биржу. Как правило, все эти суммы полностью инвестируются к концу апреля.

Четвертый квартал

а) Эффект Institutional tax loss selling — период, когда управляющие фонды (ПИФы) могут до 31 октября распродать неэффективные акции и уменьшить налогооблагаемую базу, т.е. сбалансировать отчетность, что бы выглядеть мягкими и пушистыми в конце года. Подобные вещи проделываются в сентябре-октябре, и на рынке наблюдается снижение во многих «токсичных» секторах.

( Читать дальше )

Торговая система на основе уровней Вуди. Часть 3. Создание торгового робота с использованием библиотеки Stock#

- 03 сентября 2012, 13:59

- |

Продолжая тему о создании робота на основе уровней Вуди, настало время разработки робота на языке C# с помощью библиотеки для создания торговых роботов Stock#.

Напомню алгоритм робота с учетом специфики языка Qpile (Рис 1). Суть при программировании на C# данного алгоритма почти не меняется.

( Читать дальше )

Напомню алгоритм робота с учетом специфики языка Qpile (Рис 1). Суть при программировании на C# данного алгоритма почти не меняется.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал