SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Дмитрий

*** Скоро камнем вниз или почему покупать сейчас нельзя ***

- 10 сентября 2013, 15:04

- |

2-я финальная раздача происходит у нас на глазах… В подтверждении всему этому терминал даёт ответы

4-х часовики на индексы ММВБ РТС SP500 (такая же картина по DAX):

( Читать дальше )

4-х часовики на индексы ММВБ РТС SP500 (такая же картина по DAX):

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 102 )

Всем привет!

- 10 сентября 2013, 12:49

- |

Всем привет!

Начиная свой блог на sMart-lab.ru хочу представиться всему комьюнити.

Собираюсь писать о фундаментальном анализе акций на российском фондовом рынке, об основных принципах инвестирования, которые использую в реальной жизни. В блоге собираюсь по большей части писать о проводимых мною сделках купки-продажи акций, облигаций и о вложениях в наиболее доходные банковские вклады, которые на мой взгляд могут быть более разумной инвестицией в какое-то время в сравнении с инвестициями в фондовый рынок.

Мой фундаментальный анализ основан в основном на теории и практики таких людей как Бенджамин Грэм, Джоэл Гринблатт, Уоррен Баффетт.

Немного о себе — закончил экономический факультет НГУ, работал в E&Y аудитором и оценщиком 2,5 года, в РОСНАНО инвестициционным аналитиком около 4,5 года. В 2010 году стал обладателем звания CFA.

И если быть честным — в текущем году перестал быть обладателем CFA звания, поскольку не оплатил обязательные ежегодные денежные сборы. В настоящее время управляю частным инвестиционным портфелем на рынке акций, облигаций и банковских вкладов в России и работаю над созданием собственного веб-сайта для сторонников фундаментального анализа.

( Читать дальше )

Начиная свой блог на sMart-lab.ru хочу представиться всему комьюнити.

Собираюсь писать о фундаментальном анализе акций на российском фондовом рынке, об основных принципах инвестирования, которые использую в реальной жизни. В блоге собираюсь по большей части писать о проводимых мною сделках купки-продажи акций, облигаций и о вложениях в наиболее доходные банковские вклады, которые на мой взгляд могут быть более разумной инвестицией в какое-то время в сравнении с инвестициями в фондовый рынок.

Мой фундаментальный анализ основан в основном на теории и практики таких людей как Бенджамин Грэм, Джоэл Гринблатт, Уоррен Баффетт.

Немного о себе — закончил экономический факультет НГУ, работал в E&Y аудитором и оценщиком 2,5 года, в РОСНАНО инвестициционным аналитиком около 4,5 года. В 2010 году стал обладателем звания CFA.

И если быть честным — в текущем году перестал быть обладателем CFA звания, поскольку не оплатил обязательные ежегодные денежные сборы. В настоящее время управляю частным инвестиционным портфелем на рынке акций, облигаций и банковских вкладов в России и работаю над созданием собственного веб-сайта для сторонников фундаментального анализа.

( Читать дальше )

АлфаДирект кричит ( Про Притоки и Оттоки )

- 06 сентября 2013, 09:22

- |

Вот какое сообщение с утра от Альфы:

[ 09:16:42 — Союнов ]: Статистика по оттокам и притокам от EPFR

Бразилия отток-$38 млн

Россия отток- $298 млн!!! (максимальный отток с середины апреля)

Индия приток+$19 млн

Китай отток-$536 млн

Видите, аж 3 восклицательных знака. Переживают за людей.

[ 09:16:42 — Союнов ]: Статистика по оттокам и притокам от EPFR

Бразилия отток-$38 млн

Россия отток- $298 млн!!! (максимальный отток с середины апреля)

Индия приток+$19 млн

Китай отток-$536 млн

Видите, аж 3 восклицательных знака. Переживают за людей.

Банки RU: Экспресс-оценка краткосрочного состояния банка

- 03 сентября 2013, 15:02

- |

Кто-то положил в банк деньги на вклад, кто-то только собирается это сделать, а кто-то просто выбирает контрагента.

Вообще, при какой-то «экспресс-оценке» можно смотреть на показатели банковской ликвидности (от ЦБР) — Н1, Н2, Н3, Н4 и т.д.

Однако, дабы не «затмевать» себе голову множеством показателей и прогнозируя ситуацию в течении месяца, я бы рекомендовал обратить внимание на следующий показатель:

«Активы до 30 дней / Пассивы до 30 дней» желательно, чтобы показатель был больше 70%; лучше 80%.

Также, обращайте внимание на «валюта баланса» (или просто баланс) больше 2 млрд. руб.

Итак, что же у нас входит в активы и пассивы (дабы Вы могли это посмотреть в балансе):

Активы:

( Читать дальше )

Вообще, при какой-то «экспресс-оценке» можно смотреть на показатели банковской ликвидности (от ЦБР) — Н1, Н2, Н3, Н4 и т.д.

Однако, дабы не «затмевать» себе голову множеством показателей и прогнозируя ситуацию в течении месяца, я бы рекомендовал обратить внимание на следующий показатель:

«Активы до 30 дней / Пассивы до 30 дней» желательно, чтобы показатель был больше 70%; лучше 80%.

Также, обращайте внимание на «валюта баланса» (или просто баланс) больше 2 млрд. руб.

Итак, что же у нас входит в активы и пассивы (дабы Вы могли это посмотреть в балансе):

Активы:

- Касса, кроме сч.20209

- Корр.сч. (в рублях)

- Корр.сч. (в валюте)

- МБК

- Кредиты юр.лицам и индивид.предпринимателям

- Просроченная задолженность по предоставленным кредитам юр.лицам и индивид.предпринимателям

- Кредиты физ.лицам

- Просроченная задолженность по предоставленным кредитам физ.лицам

- Вложения в приобретенные права требования

- Госбумаги (с учетом РЕПО)

- Облигации (с учетом РЕПО)

- Акции (с учетом РЕПО)

- Прочие размещенные средства (РЕПО)

- Прочие размещенные средства (резиденты)

- Прочие размещенные средства (нерезиденты)

- Векселя банков

- Прочие векселя

( Читать дальше )

Исследование волатильности 2000 дней fRTS

- 28 августа 2013, 12:49

- |

Если заглянуть в Википедию, то мы узнаем, что волатильность — это статистический финансовый показатель, характеризующий изменчивость цены. Волатильность обычно рассчитывают с помощью стандартного отклонения, но в данном исследовании я буду использовать более простые величины — это размах свечи (разница между хай и лоу свечи) и тело свечи (разница между ценами закрытия и открытия). Они также характеризуют изменчивость и непостоянство курса, но при этом более близки и понятны большинству трейдеров.

Исходные значения fRTS я экспортировал с Финам за период с 3 августа 2005 по 8 августа 2013. Это ровно 2000 торговых дней, или 8 лет (по 250 торговых дней в году). Итак, начнём.

Любому трейдеру нужно знать о том, в каких пределах обычно изменяются котировки торгуемого им финансового инструмента. На графиках ниже красным цветом показан размах свечи (в среднем, в пунктах) на разных таймфреймах, а синим цветом для сравнения — средний размер тела свечи fRTS в пунктах:

( Читать дальше )

Исходные значения fRTS я экспортировал с Финам за период с 3 августа 2005 по 8 августа 2013. Это ровно 2000 торговых дней, или 8 лет (по 250 торговых дней в году). Итак, начнём.

Любому трейдеру нужно знать о том, в каких пределах обычно изменяются котировки торгуемого им финансового инструмента. На графиках ниже красным цветом показан размах свечи (в среднем, в пунктах) на разных таймфреймах, а синим цветом для сравнения — средний размер тела свечи fRTS в пунктах:

( Читать дальше )

Посты бывалых ( Ataman,Neo и К)

- 24 августа 2013, 19:40

- |

Сегодняшняя тема «От меня ушла жена» вызвала широкий отклик обитателей сего ресурса.

Это в общем-то понятно- проблема актуальна для торгующих на рынке. Причин много, они разные

-но есть среди них те –которые чаще встречаются среди подобных историй. Вы их знаете…

Это прежде всего отсутствие стабильного результата даже после многолетнего занятия этим направлением… Огромные психологические нагрузки, которые далеко не все выдерживают ..

Особенно удручает последнее время активное развитие околорыночной тусовки и уровень обсуждения рыночных вопросов в том числе здесь… Масса зазывал на эту мясорубку –которые по уровню своего развития и понимания рыночных механизмов находятся ниже плинтуса. Многие хорошо их знают… Но разговор сейчас чуть не о том.

Сам на рынок попал довольно давно… в лихой 98 год. Начал с «хорошего» ДУ –на все..-засадили в фантики надолго… Был перерыв (чему рад) лет пять…Выбрался потрёпанным –но Жив и не в минусе-но это отдельная история…За некий опыт у рынка заплатил достойную плату…

( Читать дальше )

Это в общем-то понятно- проблема актуальна для торгующих на рынке. Причин много, они разные

-но есть среди них те –которые чаще встречаются среди подобных историй. Вы их знаете…

Это прежде всего отсутствие стабильного результата даже после многолетнего занятия этим направлением… Огромные психологические нагрузки, которые далеко не все выдерживают ..

Особенно удручает последнее время активное развитие околорыночной тусовки и уровень обсуждения рыночных вопросов в том числе здесь… Масса зазывал на эту мясорубку –которые по уровню своего развития и понимания рыночных механизмов находятся ниже плинтуса. Многие хорошо их знают… Но разговор сейчас чуть не о том.

Сам на рынок попал довольно давно… в лихой 98 год. Начал с «хорошего» ДУ –на все..-засадили в фантики надолго… Был перерыв (чему рад) лет пять…Выбрался потрёпанным –но Жив и не в минусе-но это отдельная история…За некий опыт у рынка заплатил достойную плату…

( Читать дальше )

Трейдинг - это Путь

- 24 августа 2013, 08:38

- |

24.08.2013

Как Ты думаешь, зачем нужно постоянно Себя развивать? Я просто возьму и скажу. Чтобы Трейдер смог развить в себе качества смирения и терпения. Чтобы он внимательно анализировал Себя, других и Рынок. Нет цели становится какой-то звездой Трейдинга, великим гуру или что-то подобное, не нужны звезды, которые вдруг ярко вспыхнут в небе, а потом про них никто не вспомнит. Нужны Светила, нужны ТРЕЙДЕРЫ!!!, которые смогут следовать правилам, стабильно, на протяжении всей карьеры, чтобы другие Трейдеры вдохновлялись их примером.

Трейдеры, которые долго следуют правилам, отличаются скрытой тайной. Они что-то поняли, что-то тайное, что им открыл Рынок. И это что-то не даётся просто так. Представь, день за днём, год за годом, Трейдер работает над собой. Он работает над Собой 24 час в сутки. Потому что Он понял, что Трейдинг — это не способ «рубить бабло». Трейдинг — это Путь.

Как Ты думаешь, зачем нужно постоянно Себя развивать? Я просто возьму и скажу. Чтобы Трейдер смог развить в себе качества смирения и терпения. Чтобы он внимательно анализировал Себя, других и Рынок. Нет цели становится какой-то звездой Трейдинга, великим гуру или что-то подобное, не нужны звезды, которые вдруг ярко вспыхнут в небе, а потом про них никто не вспомнит. Нужны Светила, нужны ТРЕЙДЕРЫ!!!, которые смогут следовать правилам, стабильно, на протяжении всей карьеры, чтобы другие Трейдеры вдохновлялись их примером.

Трейдеры, которые долго следуют правилам, отличаются скрытой тайной. Они что-то поняли, что-то тайное, что им открыл Рынок. И это что-то не даётся просто так. Представь, день за днём, год за годом, Трейдер работает над собой. Он работает над Собой 24 час в сутки. Потому что Он понял, что Трейдинг — это не способ «рубить бабло». Трейдинг — это Путь.

ТОРГОВЛЯ ВРЕМЕНЕМ (В унисон Тимофею Мартынову)

- 16 августа 2013, 01:26

- |

В данном топе, http://smart-lab.ru/company/smartlabru/blog/135265.php Тимофей сказал буквально следующее:

«Долгосрочные диверсифицированные инвестиции без плечей — это то, что в долгосрочном плане совершенно точно не даст вам потерять деньги.»

Если позволите, я бы хотел дополнить эту мысль статьей, которая расширяет принцип инвестиций до понимания того, что не только долгосрочные инвестиции, но буквально ВСЕ успешные стратегии на ВСЕХ рынках в своей основе имеют базовые принципы, которые я назвал принципы «Торговля Временем».

Советую внимательно прочитать этот текст, поскольку опыт публикации на других ресурсах показал, что многим поначалу кажется написанное в статье тем, что они уже давно знали (например, многие путают эту стратегию с байэндхолд).Но спустя какое то время, многие люди перечитывая текст по 2-3 раза, с удивлением обнаруживали, что этот подход КАРДИНАЛЬНО меняет их представление о рынке и принципах работы на нем.

Могу сказать, что в этой статье содержится выжимка выводов, к которым я пришел за 20 лет работы на очень разных рынках в очень разных качествах по обе стороны прилавка ( от руководителя брокерской компании и создателя клиенского форекса на базе своего банка до скальпера на ММВБ, от ваучеров и ГКО до опционщика на Фортсе).

( Читать дальше )

«Долгосрочные диверсифицированные инвестиции без плечей — это то, что в долгосрочном плане совершенно точно не даст вам потерять деньги.»

Если позволите, я бы хотел дополнить эту мысль статьей, которая расширяет принцип инвестиций до понимания того, что не только долгосрочные инвестиции, но буквально ВСЕ успешные стратегии на ВСЕХ рынках в своей основе имеют базовые принципы, которые я назвал принципы «Торговля Временем».

Советую внимательно прочитать этот текст, поскольку опыт публикации на других ресурсах показал, что многим поначалу кажется написанное в статье тем, что они уже давно знали (например, многие путают эту стратегию с байэндхолд).Но спустя какое то время, многие люди перечитывая текст по 2-3 раза, с удивлением обнаруживали, что этот подход КАРДИНАЛЬНО меняет их представление о рынке и принципах работы на нем.

Могу сказать, что в этой статье содержится выжимка выводов, к которым я пришел за 20 лет работы на очень разных рынках в очень разных качествах по обе стороны прилавка ( от руководителя брокерской компании и создателя клиенского форекса на базе своего банка до скальпера на ММВБ, от ваучеров и ГКО до опционщика на Фортсе).

( Читать дальше )

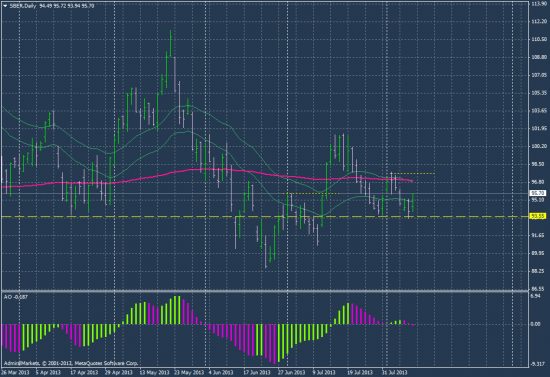

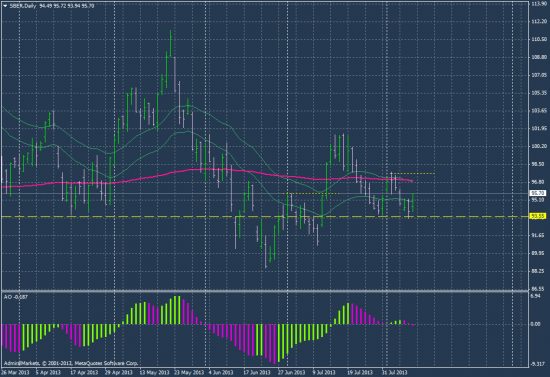

SBER , GAZR , LKOH .

- 12 августа 2013, 10:08

- |

Базовые активы главной бумажной тройки .

1.Збер.В днёвке крутедца вокруг Е200, вероятно продвижение внутрь ТД (боковичёк). В часовичке: Первый признак нарушения тенденции .

( Читать дальше )

1.Збер.В днёвке крутедца вокруг Е200, вероятно продвижение внутрь ТД (боковичёк). В часовичке: Первый признак нарушения тенденции .

( Читать дальше )

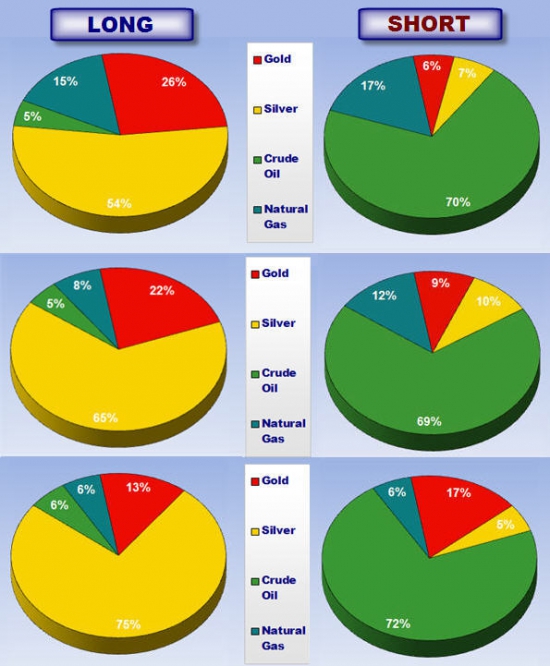

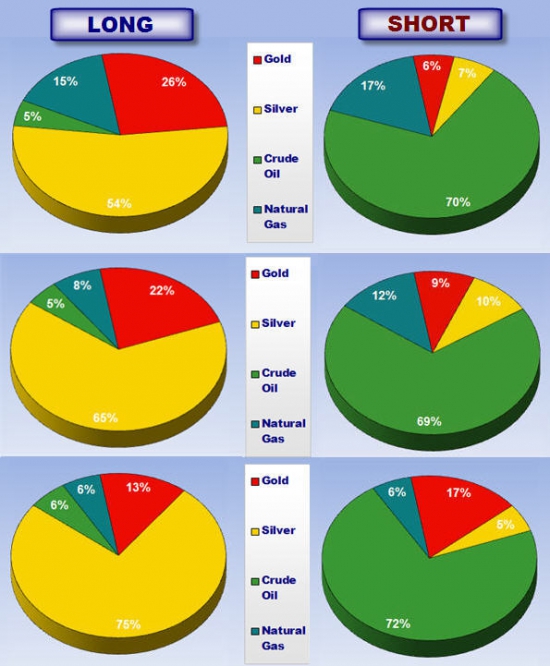

Что купил - то и продал, в итоге - "плюс"

- 11 августа 2013, 13:26

- |

Идея «всегда быть на коне» родилась ещё тогда, когда занимался арбитражом и другими рыночно-нейтральными стратегиями: держать рыночно-нейтральный портфель по фьючерсам.

Первая попытка подобрать инструменты была в начале 2013-го года (приводил на КД в Портфельная стратегия-2), но итоговый вариант нарисовался ближе к лету.

Итак, сама идея: иметь в портфеле инструменты, которые могут двигаться разнонаправленно, при этом одни из них будут скорелированы с рынком, другие — иметь обратную кореляцию и некоторые другие параметры. Главное — найти оптимальное сочетание активов, при этом они должны обладать достаточной ликвидностью.

( Читать дальше )

Первая попытка подобрать инструменты была в начале 2013-го года (приводил на КД в Портфельная стратегия-2), но итоговый вариант нарисовался ближе к лету.

Итак, сама идея: иметь в портфеле инструменты, которые могут двигаться разнонаправленно, при этом одни из них будут скорелированы с рынком, другие — иметь обратную кореляцию и некоторые другие параметры. Главное — найти оптимальное сочетание активов, при этом они должны обладать достаточной ликвидностью.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал