Избранное трейдера Гришин Андрей

Корпоративные бонды под табу для частного инвестора!

- 05 декабря 2018, 17:14

- |

Почему я не рекомендую корпоративные бонды физическим лицам?

В своих выступления и обучающих материалах я всегда говорю, что физические лица должны сторониться вложений в корпоративные облигации. На то есть два простых основания:

- Риск дефолта

- Риск ликвидности

Но обычно, этих простых оснований недостаточно, чтобы убедить людей держаться подальше от «корпоратов». И чтобы показать, почему я решительно против, представляю вашему вниманию настоящую небольшую статью.

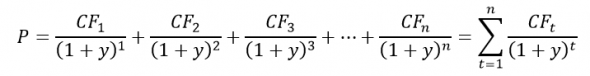

Начнём с основ. Из общего курса по инвестициям, мы знаем, что цена любой облигации определяется из простой формулы дисконтированных (приведённых) денежных потоков. При этом мы можем считать как стоимость облигации из нее, так и доходность к погашению (ставку дисконтирования) если нам известна цена на рынке. Формула 1:

( Читать дальше )

- комментировать

- ★43

- Комментарии ( 54 )

Как США подкинет проблем России

- 05 декабря 2018, 16:48

- |

Сегодня 05 декабря начинаются встречи министров стран ОПЕК и продлятся 3 дня. А буквально в эту субботу завершился саммит G20, на котором президент США Дональд Трамп отказался встречаться с Путиным, потому что тот на столько «токсичный», что лучше от греха подальше просто похлопать его по плечу и пройти мимо.

Сегодня 05 декабря начинаются встречи министров стран ОПЕК и продлятся 3 дня. А буквально в эту субботу завершился саммит G20, на котором президент США Дональд Трамп отказался встречаться с Путиным, потому что тот на столько «токсичный», что лучше от греха подальше просто похлопать его по плечу и пройти мимо.Однако, согласно отечественным СМИ Путин опять всех переиграл путем договоренности с Саудовской Аравией об ограничения добычи нефти (цена нефти обратно начала расти). Но самые последние сводки от Reuters говорят, что Россия все-таки не готова снизиться, как ее просят.

К чему я комментирую такие банальные политические новости?

Причин несколько, и о них пойдет речь ниже. Приготовьтесь, и не говорите, что вас не предупреждали.

Начну с самого страшного графика, который наводит тихий ужас на всех членов ОПЕК и Россию.

Игорь Иванович Сечин просыпается каждое утро в холодном поту (а иногда ночью), потому что перед его глазами только этот график. Он настолько страшный, что невозможно ничего страшнее придумать для главы основной нефтяной компании страны с огромными валютными долгами.

( Читать дальше )

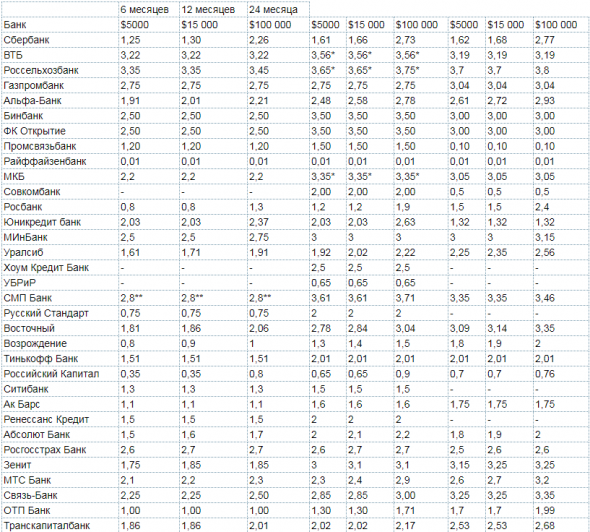

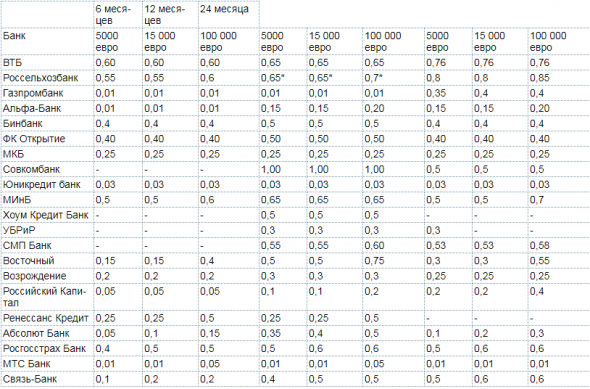

Депозиты в банках. Полные данные по топ-30.

- 05 декабря 2018, 15:19

- |

Действующие ставки вкладов в евро в отделениях банков, % годовых с учетом капитализации

( Читать дальше )

Опционы в Штатах. Сделки.

- 05 декабря 2018, 11:38

- |

Куча базовых активов. Пока остро стоит вопрос выбора. На днях упал мой взгляд на ВАС. Этот момент отмечен белым кружком.

Рассчитывал на падение. Залез в путы 26,5 страйка. Потом подумал и подстраховался колами 28,5 страйка.

Первыми, понятно, отработали коллы. Брал по 0,15, сдал по 0,59. Т.е. 293% профита. Отскринил момент продажи.

( Читать дальше )

Несколько неудобных вопросов, касающихся методов расчета справедливой стоимости опционов. Второй вопрос.

- 04 декабря 2018, 16:11

- |

- 1. Что такое кривая волатильности и как она соотносится с моделью БШ

Все знают, что такое ожидаемая волатильность опциона (Implied Volatility). Это волатильность, которую нужно подставить в формулу Блэка-Шолеса, чтобы получить текущую рыночную стоимость опциона. Вычислив ее для всех страйков, можно затем аппроксимировать полученные значения гладкой параметрической кривой – кривой волатильности.

Но, если при расчете кривой волатильности мы всегда и везде используем формулу БШ, то мы так же всегда и везде должны доверять ее авторам, а они утверждали, что волатильность опционов должна в точности равняться волатильности базового актива, которая может быть только одна. Откуда взялась кривая? Либо мы верим Блэку и Шолесу (должна быть прямая), либо не верим (тогда кривая).

У кривой волатильности нет содержательного смысла. Это простая подгонка. Единственным ее назначением является устранение расхождений между теоретическими и рыночными ценами. Какую бы модель ценообразования опционов мы ни взяли, кривая волатильности исправит все ее огрехи. Что-то вроде толстого слоя штукатурки, с помощью которого можно выровнять любую стену.

При этом мы полностью лишены возможности отличить хорошую модель от плохой, после использования кривой расчетные цены любой модели будут близки к рыночным. Тогда почему мы пользуемся именно моделью БШ? Видимо, потому, что де-факто она признана стандартной.

Несколько неудобных вопросов, касающихся методов расчета справедливой стоимости опционов. Первый вопрос.

- 04 декабря 2018, 15:55

- |

Несколько неудобных вопросов, касающихся методов расчета справедливой стоимости опционов.

В теории опционов ключевую роль играет понятие теоретической или справедливой цены. Чем правильнее она рассчитана, тем выше шансы игрока на получение прибыли. Обилие математики в опционных расчетах убеждает, что именно профессиональные математики должны преуспевать в этой игре. Не ставя под сомнение последнее утверждение, сформулирую несколько вопросов, ответов на которые и сам, вообще-то, не знаю. Вопросы, тем не менее, важные. От ответов на них зависит, вправе ли мы использовать аппарат ТВиС при нахождении справедливых цен опционов.

1. Насколько оправдано использование математического ожидания при нахождении справедливой стоимости опционов

При расчете справедливой цены опциона (то есть цены, не дающей преимущества ни одной из сторон) используется соотношение:

MO[выигрыш продавца] = MO[выигрыш покупателя] = 0

Почему именно матожидание? Ответ вроде бы очевиден – потому что это самая содержательная и самая удобная из всех числовых характеристик случайной величины. Теперь рассмотрим пример.

( Читать дальше )

Биотехнологии. Клинические испытания. Статистика успешности прохождения фаз.

- 04 декабря 2018, 08:25

- |

- Allergy

- Autoimmune

- Cardiovascular

- Chronic High Prevalence Diseases

- Endocrine

- Gastroenterology

- Hematology

- Infectious Disease

- Metabolic

- Neurology

- Oncology

- Ophthalmology

- Psychiatry

- Rare Diseases

- Respiratory

- Urology

- Other unspecified diseases

( Читать дальше )

Торговая система BWS

- 04 декабря 2018, 07:40

- |

Торговая система BWS

Введение

В основе человеческой психологии лежит желание купить то, что подешевело, то, что стоило раньше 100, а сейчас, к примеру, 90. Подобные сделки кажутся очень выгодными, тем более, что в обычной повседневной жизни они, как правило, действительно являются выгодными. Например, выгодно покупать продукты по акциям в магазине со скидкой, выгодно отовариваться на распродажах, покупать товары при ликвидации магазинов и т.д. Именно поэтому многие и на фондовом рынке придерживаются такой же стратегии, покупая акции компаний аутсайдеров, которые падают и, зачастую, падают сильно. Не скрою, что когда-то и я так торговал, но анализ собственных сделок, а также анализ движения цен на акции лидеров рынка и аутсайдеров, заставили меня пересмотреть этот подход.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Газпром, который когда-то в 2008 году стоил более 300 рублей, а сейчас, спустя 10 лет, стоит в два раза меньше. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

( Читать дальше )

"Мировой финансовый кризис беспрецедентного масштаба" на подходе, утверждают математики

- 30 ноября 2018, 16:20

- |

Если вы думали что 2008 год был плохим годом для финансов, это ничто по сравнению с тем что будет дальше. Группа польских исследователей провела статистический анализ индекса фондового рынка S&P 500 и их выводы — не очень хорошие. Они считают, что у нас есть около 12 лет до того, как катастрофический финансовый кризис обрушит все рынки, по всему миру.

Это не очень хорошо звучит, но данные, к сожалению, достаточно однозначны. Кажется, что с середине 2020-х годов глобальный финансовый крах беспрецедентного ранее масштаба — весьма вероятен", — сказал профессор Станислав Дроздз из команды института ядерной физики польской Академии наук. «На этот раз изменения будут качественными, и действительно радикальными’, — заявил он.

Чтобы доказать свою довольно устрашающую гипотезы (и это просто теория, помните), профессор Дроздз и его коллеги посмотрели различные экономические данные, включая ежедневный список индекса Standard & Poor's 500 в период с января 1950 года по декабрь 2016 года. Они сосредоточились на том, что называемом „показатель Херста

( Читать дальше )

Как платить налог с депозитарных раписок?

- 23 ноября 2018, 19:14

- |

Вопрос:

Коллеги, расскажите, пожалуйста, как платить налоги с дивидендов по Русагро? Нигде не могу найти какой-нибудь инструкции…

Ответ:

Я беру в банке выписку со счета, на который поступали дивиденды в валюте за весь календарный год с мокрой печатью.На сайте ФНС в личном кабинете захожу на вкладку для уплаты 3-НДФЛ и там скачиваю программу «Декларация»( за 2018 год программа появится на сайте в конце января) и заполняю, используя информацию из выписки по датам, суммам и эмитентам. Программа автоматически рассчитывает сумму налога для уплаты.Распечатываю декларацию в двух экземплярах и сдаю в налоговую с приложением выписки из банка.Вторую копию оставляю себе с отметкой налоговой об принятии декларации.Жду, когда пройдет кам.проверка и оплачиваю налог.Можно декларацию заполнить прямо на сайте в электронном виде.Мне привычнее и спокойнее в бумажном.Платил так за 2016 и 2017 годы, без проблем

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал