Избранное трейдера netqual

Нашел свои старые записи. Как я проводил анализ 9 лет назад. (про упорство)

- 28 мая 2016, 22:04

- |

в приниципе только комп. смартфоны уже были на виндовс мобайл, но приложений с графиками не было,

ну по крайне мере я не нашел.

Как то не сложилось у меня купить хороший ноутбук — он появился позже, в 2008.

К чему я? я лет 10 искал закономерности, 10 лет КАРЛ!

Конечно, в результате был провал. потому что тогда я не понимал, что мало того, что нужно найти закономерности,

то есть провести разработки, провести статистику, да еще потом следовать этим правилам.

Среднестатистический трейдер если и выполнит первый этапэ, то запнется на втором а про третий так разбиваются все, 99%...

Конечно, одной из самых больших ошибок было то, что искал я закономерности на форексе. А что, депо надо мелкое, плечи дикие.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 85 )

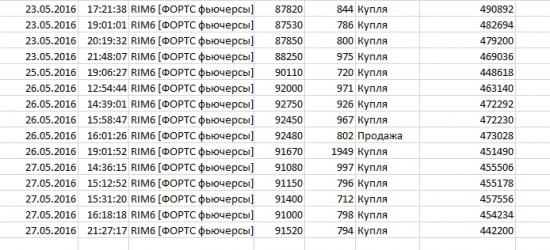

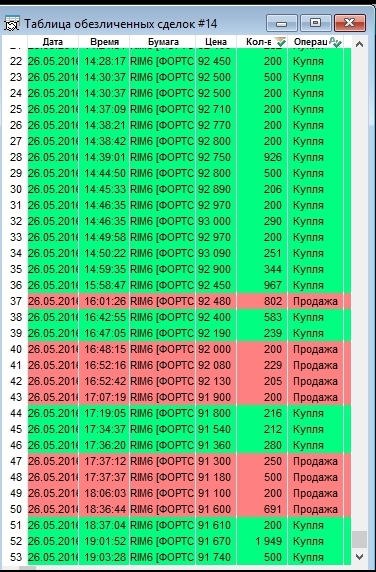

Картинка фРТС №2 (много)

- 28 мая 2016, 14:16

- |

В продолжение своего поста

smart-lab.ru/blog/329895.php решил дополнить складывающуюся ситуацию свежими картинками, только на этот раз сменил платформу. Зеленым отмечены сделки от 700 контрактов и выше.

Как видите биды не подставляют, как это часто бывает при росте.

Считаю по прежнему, что ситуация не типичная, фьюч черезмерно переполняют сделки именуемые «купля» в ленте, объемом от 700 до 1400 контрактов. Отфильтрованная лента за каждый день выглядит примерно так...

В таблице всех сделок такой окрас...

При этом не замечено конкретное увеличение ОИ, а

( Читать дальше )

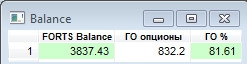

Скрипт для удобства.

- 27 мая 2016, 20:44

- |

Скачать можно тут «Balance_option»

Всем профита!

Чтение объемных накоплений для торговли внутри дня!

- 27 мая 2016, 15:40

- |

Всем привет.

В коротком видео я показал, как использовать кластерные графики и объемные накопления с целью определения направления торговли внутри дня и нахождения точек входа. Данные знания я перенял у трейдера, который торгует уже более 7 лет используя данные принципы на индексе РТС, данный принцип актуален для любых высоколиквидных инструментов.Мысли о трейдинге

- 24 мая 2016, 20:22

- |

1) Трейдинг (спекуляции) — это сложно. Биржевой рынок впитывает в себя лучшие умы планеты. Все хотят качать с него деньги. Поэтому благотворительностью здесь никто не будет заниматься. Это надо понимать каждый день торговли на бирже.

2) Простые (линейные) стратегии не работают. Мне жаль людей, которые верят в анализ японских свечей. Изучайте эконометрику (статистика временных рядов), читайте профессиональную литературу. Самые качественные мысли можно найти в англоязычной литературе.

3) Я использую тиковые сделки и секундные агрегации тиковых сделок для выработки сигналов. Агрегации временных рядов на большем тайм-фрейме не позволяют видеть всей картинки рынка.

4) Общение с людьми из бизнеса очень помогло понять некоторые вещи (я делал серию интервью в рамках своего проекта Биржевые люди). Старайтесь найти настоящих профессионалов. Участвуйте в серьезных конференциях.

( Читать дальше )

Можно ли жить на див портфель?

- 24 мая 2016, 15:39

- |

Можно ли жить на див портфель?

В апреле/мае 2008 по просьбе/угрозе/пожеланию/мольбе дражайшей супруги были закрыты все позиции на рынках и начался поиск квартиры. Квартира была «успешно» куплена на пике цен, но слава яйцам все для ремонта и обстановки было куплено до кризиса.

В марте 2009 неожиданно был выплачен бонус, и на эти деньги+зажатые от жены, в апреле 2009 был набран портфель из 10 бумаг, равными долями, почти на 3 мио руб:

Акрон, Уралкалий, МТС, Северсталь, НЛМК, Лензолото преф, Магнит, ЛСР, НКНХ преф, ВМСПО

Портфель практически не трогался до 2015г. (в 2011 была куплена МосБиржа). В 2015 почти полностью убран Магнит и Уралкалий, и куплены ИнтерРао, ФСК, Протек и ММК.

Но речь не о переоценке портфеля, а о див доходе, по годам:

415 тыщ 2011, 478 тыщ 2012, 595 тыщ 2013, 615 тыщ 2014, 875 тыщ 2015, ожидаемый доход за 2016 около 1,2 мио руб.

Можно ли жить на эти деньги? У всех свои потребности.

Доволен ли я результатом? Вполне

p.s. дивы не реинвестируются

Сколько нужно вложить денег в акции, что бы получать по дивидендам нужную мне сумму?

- 21 мая 2016, 18:13

- |

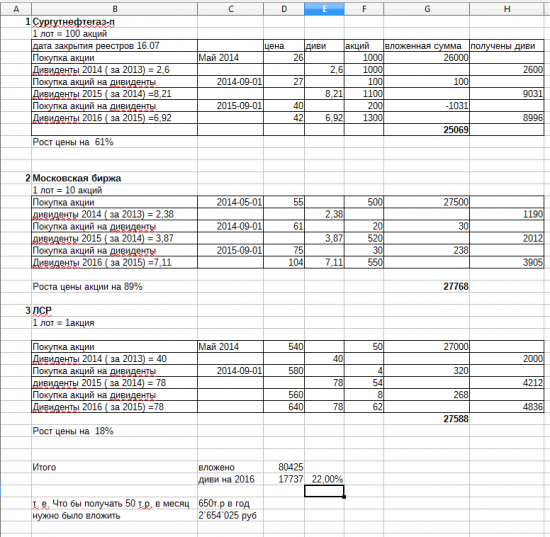

Итак сколько мне нужно на жизнь? По моим расходам я буду доволен на текущей момент 50т.р. в месяц (600 т.р в год). В моем городе это считается хорошей заплатой.

10 акций мне было лень считать. Взял всего 3. (2 из них есть в моем портфеле, еще одна возможно будет).

1. Сургутнефтегаз-преф

2. Московская биржа

3. ЛСР

Как видите Не самые высокодивидентные акции.

Условия:

Покупка акций в мае 2014 года.

Получение дивидендов до сентября месяца и сразу на их сумму докупка акций.

получилась вот такая табличка. (возможно не совсем понятно, но цифры видно)

Итог: что бы получить в 2016 году 600т.р. нужно было вложить в акции 2,65млн.руб.

за 2016 год я бы заработал на дивах уже 22% годовых (от вложенной суммы) только в текущем году.

+ стоимость депо в акциях по текущим ценам = 3.95млн.руб

Моя система маней-менеджмента

- 16 мая 2016, 11:34

- |

Решил поделиться своей системой маней-менеджмента.

На мой взгляд, маней-менеджмент не менее важен, чем торговая система. Но почему-то об этом очень мало статей и разговоров. Так как он позволяет выдержать просадку, сохранить капитал и оставаться эмоционально устойчивым.

Как я к ней пришел:

1. Играл и изучал покер, он во многом похож на трейдинг. Так же не гарантируется профит несмотря ни на какие карты. Нужен маней-менеджмент, чтобы не слиться в ноль слишком рано и дать статистике работать.

2. Читал Нассима Талеба, он рекомендует на 10% ловить Черного Лебедя, 90% держать в облигациях.

3. Изучал ребалансировку и пробовал ее на деле — она работает.

4. Читал про оптимальную f, критерий Келли, послушал рекомендации уменьшить плечи разных людей.

У меня есть два субсчета:

1. Безрисковый. (не менее 75% от общего счета, риск около 0%, либо сильно диверсифицированный портфель, покупаемый на лоях РТС, либо ОФЗ, либо валюта во время валютного тренда)

2. Рисковый. (не более 25% от общего счета, используется для смелой спекулятивной торговли)

Почему именно 25%? Это оптимальная f (доля) счета, которой следует рисковать при игре с подбрасыванием монетки, где профит в 2 раза больше потери. Если рисковать большей долей, возникает убыток пересчета и счет начинает расти медленнее, хотя и используются, казалось бы, большие объемы в системе с положительным мат. ожиданием. Я считаю приближенно, что моя торговля примерно такая же как при таком подбрасывании монетки. Иногда хуже, иногда лучше. Но стремиться нужно, чтобы она была лучше.

Кроме этого, после просадки 25% восстановиться реально. Такую просадку получают многие торговые системы и даже инвесторы во время кризисов. Нужно сделать около 30% к оставшемуся счету.Н апример, пусть было 100 рублей. 25 рублей от оставшихся 75 — это 30%. И есть еще как минимум 3 шанса поторговать. А вот после просадки общего счета на 80-90% восстановиться нереально сложно. Нужно сделать тысячи процентов, чтобы восстановиться с 10%. Я уже один раз так слился и очень долго после этого восстанавливался.

( Читать дальше )

Курс доллара с позиций КОБ и опыта торговли в 10 лет.

- 14 мая 2016, 19:28

- |

Первое, что хочется прояснить, это работа аналитиков. Тех самых, которые задают тренды. Как правило, это всегда работники банков и инвестиционных компаний. Т.е. они напрямую заинтересованы в результате. Вопрос. Когда они скажут покупать? Ответ. Когда структуры, с которыми они связаны, затарились и ждут тренда вверх или просто хотят скинуть позицию. Когда тренд останавливается? Когда больше нет желающих покупать, либо их желание полностью поглотили продавцы. А может ли продолжаться тренд, если все желающие купили, а о росте доллара знают даже люди, далёкие от биржи? Ответ – нет. Идеальная шортовая ситуация была в районе 75 рублей за доллар. Все кричат – покупай! А цена идёт вниз. А что поменялось на 65? С чего вдруг мы пойдём на 75? Кто будет двигать? С точки зрения техники, 70 это возможный уровень. Кто застрял в лонгах – 67-68 просто райский уровень для выхода.

Теперь собственно о рынке. Все жалуются на тяжёлый рынок. Я тоже жалуюсь. В чём причина? Рынок стал максимально эффективным. Если сегодня тихо и планомерно продают до 65, значит, кто-то знает, что это будет стоить 60. Крупный игрок сейчас не собирает позицию в лонг. Скорее всего, кроет часть прибыли и собирает шорт до 60. Вынос будет на лонговых стопах. После можно поиграться, но никаких длинных позиций в долларе сейчас держать долго нельзя!!!

( Читать дальше )

Психологическая одаренность

- 13 мая 2016, 18:41

- |

Посмотрел видео Василия Олейника, где он постоянно сетует на отсутствие дисциплины и эмоционального самоконтроля как свой главный недостаток. Мол, знания есть, техника есть, чувство рынка есть, но вот, блин, дисциплина подкачала. А так со мной все нормально.

1)Так вот, это НИ ХРЕНА НЕ НОРМАЛЬНО. Дисциплина, самоконтроль, терпение — это все три комплектующие того, что можно назвать психологической одаренностью. Если ее нет, вы НИКОГДА не станете большим игроком. Вас будет болтать как говно в проруби — будут белые серии, будут черные. Будут промежутки между ними. И все вместе вы это потом назовете упущенным временем.

2)Есть техническая одаренность — это понимание рынка. Есть психологическая. Запомните это. Понимание рынка — только 50%. Отсутствие дисциплины, тильт, споры с рынком — это ваша начинка, вы слабый, вы как большинство, вы проигрываете рынку психологически. Значит, вы маленький игрок, любитель. Это факты, им надо смотреть в лицо.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал