Избранное трейдера Фыва

Драги проверяет болевой порог рынков. Обзор на предстоящую неделю от 02.07.2017

- 02 июля 2017, 22:01

- |

По ФА…

— Выступление главы ЕЦБ Драги

Форум ЕЦБ начался без сюрпризов, первые два выступления Драги сопровождались снижением курса евро.

Но во вторник Драги заявил, что «угроза дефляции ушла, дефляционные силы сменились на рефляционные» и «по мере роста экономики корректировка политики ЕЦБ должна быть постепенной».

Если не выдергивать отдельные цитаты из выступления Драги: основной акцент был на необходимости сохранения стимулов при восстановлении экономики, любая корректировка политики должны быть постепенной с сохранением значительных стимулов ЕЦБ, т.к. глобальная неопределенность остается на высоком уровне.

Но факт остается очевидным: риторика Драги стала более ястребиной, ЕЦБ меняет курс на сворачивание стимулов.

Перемена риторики Драги привела к росту доходностей ГКО стран Еврозоны и, как следствие, к росту евро.

Неожиданностью для рынков стал не сам факт грядущего сокращения стимулов ЕЦБ, снижение размера QE с января 2018 года было ожидаемым, но время, выбранное оглашения смены курса, застало инвесторов врасплох.

Непонятны причины, по которым Драги изменил риторику в конце июня в то время как была возможность сохранения голубиной риторики до осени, что позволило бы сохранить доходности ГКО Еврозоны и курс евро на низких уровнях ещё минимум в течение 2-3 месяцев.

Рост доходностей ГКО стран Еврозоны и евро наносит вред в первую очередь экономикам южных стран и увеличивает вероятность роста популярности евроскептиков в Италии перед предстоящими выборами в парламент.

Многие банки после выступления Драги изменили прогнозы и теперь ожидают оглашение о сокращении размера программы QE на заседании 7 сентября.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 21 )

Ориентировка на первую половину июля 2017

- 02 июля 2017, 22:00

- |

Какие предпосылки могут стать решающими для наших голубишек в первой половине июля?

1. Полагаю, что после 5 июля (4 июля — День Независимости), американцы могут направиться к 2300, и даже пробить этот уровень, могут дойти за неделю-две легко.

2. Нефть снова вернется к 43-44, так как она недопадала, и отскок был опять же слишком своевольным и большим, но нефть все еще в середине падения 52-44, и поэтому может зайти в зону 40-44.

3. Этот негатив отправит наш рынок снова в сторону 1830 по ММВБ.

4. Однако до 5 июля, за пнд-вторник отдельные бумаги могли бы и подрасти. Несмотря на плохую картинку на дневных графиках подрасти может Лукойл, Роснефть. Сбербанк может сбегать закрыть див гэп вверх. ГП может дойти до 122. Аэрофлот до 200-205. Правда навстречу рынку жду вниз Алросу, к 84-85. Я за то, чтобы бумаги пропустить вверх без шорта.

( Читать дальше )

Инвестирование. Итоги 4 лет.

- 02 июля 2017, 18:11

- |

Оперирую только цифрами, выводы каждый пускай делает сам для себя. Отчет включает себя период с июля 2013 по 30 июня 2017 года. Начальный размер портфеля составлял – 681022 рублей. Динамика стоимости по годам такая:

Июль 2013 года – 681022 рублей

31 декабря 2013 года – 738267 рублей

31 декабря 2014 года – 747446 рублей

31 декабря 2015 года – 1239471 рублей

31 декабря 2016 года – 1438215 рублей

30 июня 2017 года — 1400874 рублей

Рост портфеля за исходный период составил – 105,7%, индекс ММВБ за этот период вырос на 36,44%.

С июля 2013 денежные средства в портфель не вносились, происходило только реинвестирование средств, поступивших от дивидендов, гашения и купонных выплат по облигациям. За этот период они составили:

2013 год – 4948 рублей

2014 год – 64183 рублей

2015 год – 90030 рублей

2016 год – 133967 рублей

1 полугодие 2017 - 60810 рублей.

Для сравнения полугодовой динамики поступивших денежных средств: 1 полугодие 2016 года — 60193 рублей, 2 полугодие 2016 года — 73773 рублей.

На сегодняшний день портфель состоит из следующих акций и облигаций, в процентных долях:

( Читать дальше )

Какому трейдеру жить хорошо? Немного правды для разнообразия.

- 02 июля 2017, 14:09

- |

Редко стал посещать СЛ — занят да и тематика 95% контента банально не интересная для меня. Не трейдерская. Тем не менее, раз какие-то появились извержения про то хороши ли трейдеру жить, решил отметится и я. Для контраста, что ли.

Начнем с того, что большинство тех кого я вижу на СЛ называющих себя трейдерами по моему мнению таковыми не являются. Это люди судачащие о новостях, слухах, рыскающие в поисках сигналов и обращающие внимание на аналитиков и обсуждающие их идеи. У англичан такие люди называются punters — игроки что-ли. В моем понятии трейдер — это профессионал, подходящий к своей работе так же как подходит к своей инженер, юрист, врач, строитель. Образованный в своей области, развивающийся, имеющий план действий и знающий что и как от него ожидать. Методичный. Последовательный и дисциплинированный.

Представлете себе врача решившего внезапно полечить ожог валидолом? Или массажем. Вдруг сработает. Или строителя решившего попробовать заменить бетон на коровий навоз. Или на побелку на смолу? А «трейдеры» делают это сплошь и рядом. Авось сработает.

( Читать дальше )

Прекрасные линии - 2

- 02 июля 2017, 14:04

- |

Оригинальная (в большом размере) картинка тут: https://farm5.staticflickr.com/4059/35627808446_38de8037f3_o.png

А теперь вместе подпеваем...

( Читать дальше )

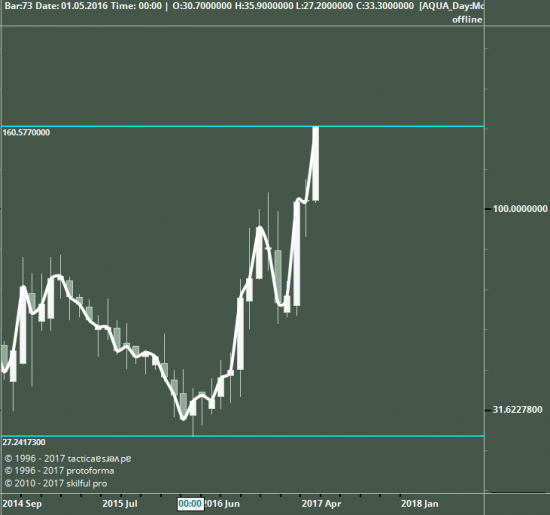

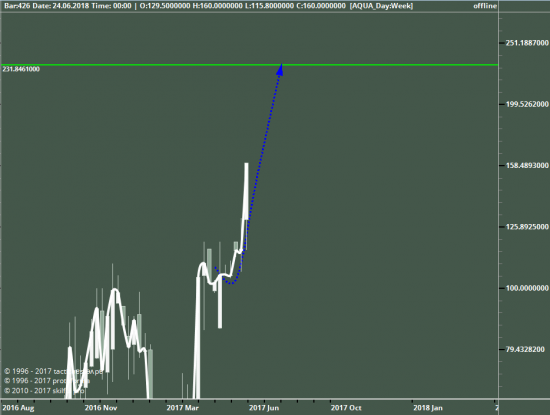

Русская Аквакультура, продолжение роста.

- 02 июля 2017, 13:57

- |

Акция в этом году взлетела с 27 до 160, шортисты напряглись ;) :

но в моменте на неделях в развитии парабола с одной из целей 231,8:

( Читать дальше )

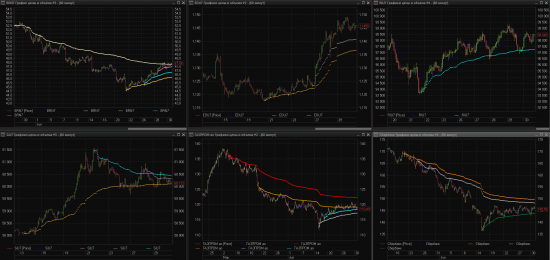

Макро технический анализ.

- 02 июля 2017, 11:56

- |

с картинками ))

В предыдущих сериях (Часть 1)

… и отправился я в первое в своей жизни серьёзное плавание.

Но плавание мое продолжалось недолго, минут 15, пока жена не услышала мысли мои.

— Хрен тебе, говорит, старый, а ни имущество фамильное продавать. А ещё, говорит, — Узнаю, что с этими басурманами спутался, из дома выгоню.

Пришлось уйти мне на совершенно секретное положение, так сказать в подполье. Все вроде ничего, единственный минус стартовый капиталец ни о чём. Мозг конечно сразу, — С этими крохами и делать там нечего. А я-то упертый. Давай графики анализировать(совершенно секретно естественно).

Анализировал, анализировал, да не выанализировал.((((

Покупаю — падает, продаю — растет.

Что же думаю за напасть то такая. Что же я не такой как все писаки, и покупают они внизу, и продают они сверху, а я что-то совсем не так. И тут, читаю книжку одного очень умного человека, и пишет он: покупай, пишет, когда все продают и продавай, пишет, когда все покупают! А мозг мой гениальный услышал эту информацию и говорит, — Читали мы давеча с тобою Томаса Джонса Дорси. И помнишь, писал он там про процент бычий?

( Читать дальше )

Trader Journal

- 02 июля 2017, 11:40

- |

ЖЖ

Изменения портфелей за июнь

- 02 июля 2017, 10:10

- |

Получил дивиденды от Банк Санкт-Петербург (BSPB) за 2016 год по 1.05 р/акцию (8 июня 2017)

Получил дивиденды от ММК (MAGN) за 2016 год по 1.242 р/акцию (14 июня 2017)

Покупал Газпром (GAZP) по 113 р/акцию (15 июня 2017)

Получил дивиденды от ЛСР (LSRG) за 2016 год (частичная выплата) по 38 р/акцию (21 июня 2017)

Получил дивиденды от ФосАгро (PHOR) за 2016 год по 30 р/акцию (27 июня 2017)

Получил дивиденды от Сбербанк (SBERP) за 2016 год по 6 р/акцию (28 июня 2017)

Получил дивиденды от Мосэнерго (

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал