Избранное трейдера pompa

Делаем деньги без риска их потерять!

- 15 июля 2016, 16:51

- |

Большинство, из нас работая на рынках и пытаясь заработать, сталкивается с риском и потерять деньги. Но на фондовом рынке есть варианты, когда трейдер выбирает между заработать много или заработать поменьше, без риска потерять деньги. В этом деле очень преуспел Уоррен Баффетт. Привожу два простых примера, если будет интерес могу продолжить.

1) Хочу начать, рассказав свою историю. В конце 2014 на фоне валютной паники, ключевая ставка была поднята до 17%. Следствием чего стал обвал котировок облигаций, и доходности по ОФЗ выросли от 16%-21%. А эмиссия денежной массы на тот момент в годовом выражении составляла 5%. Понимая, что данная ситуация грозит полным коллапсом экономики, если затянется на длительный срок, и возможно два варианта: или государство опять понизит ставку, соответственно котировки по облигациям вырастут, либо начнет интенсивно увеличивать денежную массу, но на фоне валютной паники это было маловероятно. Я купил длинные облигации ОФЗ26212 со сроком погашения в 20 лет, доходность по ним тогда составляла около 16%. Длинные облигации были выбраны не случайно, так как при изменении доходности облигаций, у длинных цена изменяется гораздо сильней, чем у коротких. Цены на жилье на фоне нарастающего кризиса упали, и я давно думал о квартире на берегу моря и решил осуществить свою мечту, дополнительной мотивацией была прибыль от операций с акциями в 1,8 мил, с которой мне очень не хотелось платить налог и я его решил вернуть через налоговый вычет. И взял квартиру в ипотеку по ставке 11,4% на 20 лет, совершив тем самым хедж на имеющиеся у меня облигации. В самом худшем варианте, мне пришлось бы, 20 лет оплачивать ипотеку процентами по облигациям и я б еще зарабатывал 4,6% годовых на разнице процентных ставок. Но этого не случилось. Ключевая ставка в течении года была понижена до 11% и цены на облигации выросли. Когда эмиссия денежной массы была около 11%, а доходность по ОФЗ26212 составляла около 9%, я принял решение продать облигации, так как они аккумулировали в процентном отношении меньше, чем государство начало печатать денег. В итоге я купил облигации за 620 рублей, а продал за 870 плюс 37 рублей НКД, доходность составила порядка 45% минус 11,4% ипотека, чистый мой заработок 33%. И дисконт при покупке квартиры составил около 45%, учитывая еще и возвращенный налог от операций с ценными бумагами, а если сравнивать с ценами на квартиры на начало 2014г то 60%.

( Читать дальше )

- комментировать

- ★104

- Комментарии ( 86 )

Опционы на Америке. Бывает и такое, или палю Грааль.

- 25 марта 2016, 16:34

- |

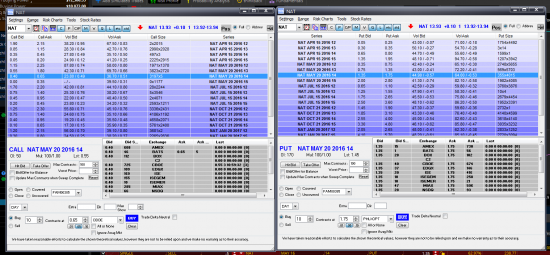

Вчера, собирая портфель для одного клиента, наткнулся на интересную ситуацию, которая доказывает, что рынки не всегда эффективны, и неэффективности можно и нужно торговать. Итак, акция NAT, таблица колов и путов:

-переоцененный майский пут страйк 14 на ;

-либо недооцененный майский кол страйк 14;

-текущая цена акции в районе 13,93.

Как это торговать:

-продаем 5 путов по 1,35;

-покупаем 5 колов по 0,65;

-продаем 500 акций по 13.93;

-получаем 315 USD профита на момент экспирации при любом раскладе, что дает с учетом 2-х кратного плеча от брокера 56% годовых.

( Читать дальше )

Территория заблуждений. Кухонный форекс

- 14 февраля 2016, 13:13

- |

На днях пообщался с одним товарищем из DB на тему дилеров и брокеров. Товарищ оказался весьма осведомлён во многих вопросах и даже показал мне несколько схем использования FIX протокола (Financial Information eXchange protocol)самим Deutsche Bank. Основные правила действия дилеров и брокеров мало различаются, если показывать на пальцах, то есть всего одно основное различие: брокер сводит контрагентов (покупателей и продавцов любого актива) напрямую, взимая комиссию, а дилер действует «от имени» или «по поручению» клиента, и в конечном итоге всё равно обращается к каком-либо брокеру, зачастую к прайм-брокеру, если разговор идёт о рынке Forex.

На днях пообщался с одним товарищем из DB на тему дилеров и брокеров. Товарищ оказался весьма осведомлён во многих вопросах и даже показал мне несколько схем использования FIX протокола (Financial Information eXchange protocol)самим Deutsche Bank. Основные правила действия дилеров и брокеров мало различаются, если показывать на пальцах, то есть всего одно основное различие: брокер сводит контрагентов (покупателей и продавцов любого актива) напрямую, взимая комиссию, а дилер действует «от имени» или «по поручению» клиента, и в конечном итоге всё равно обращается к каком-либо брокеру, зачастую к прайм-брокеру, если разговор идёт о рынке Forex.После довольно продолжительных поисков, нашёл крохи информации об объёмах, проводимых через себя разными провайдерами ликвидности, и одним из самых мощных оказался всё тот же Deutsche Bank, по нескольким разным оценкам (одну из них публиковал Рейтерс), через этот системообразующий институт проходит до 35% ликвидности рынка FX. И немаловажная деталь для нашего разговора, DB подключен к основным системам ECN — Reuters, Currenex, Electronic Broking Service (EBS).

( Читать дальше )

Методика торговли пробоев уровней. Не для всех.

- 13 февраля 2016, 16:48

- |

Записал вторую часть, как торговать пробои, как определить пробой уровня с вероятностью в 80%. Делюсь своим опытом и своими наработками.

Первую часть виде можно посмотреть здесь.

Если видео вам было полезно, поставьте плюсик, спасибо.

Моя торговая система, предлагаю обсудить.

- 10 февраля 2016, 20:13

- |

Скачать индикатор

ох уж эта - портфельная торговля

- 25 декабря 2015, 17:09

- |

Давно наблюдаю за портфельной торговлей различных трейдеров, я нахожусь в некотором недоумении, там такие заморочки, что жуть берет

Рассмотрим к примеру сложный портфель (расчеты произведём для форекса) который будет состоять из базовой части

Скажем Ваш депозит — 10 000 $

Для примера используем

используемый процент от объема депозита

Bank of America Corp. 3%

Goldman Sachs Group 2%

Morgan Stanley 3%

( Читать дальше )

не там ищешь ни туда ходишь.

- 24 декабря 2015, 15:43

- |

По порядку

Вам Русским языком говорили

— Если напряжёте извилины, то легко поймете — все виды технического анализа имеют один и тот же корень – Эллиотт и Гартли.

— Если действительно захотите проверить – работоспособность этих видов технического анализа вам всего лишь необходимо

1 выбрвть все описанные модели поведения цены у этих авторов и сравнить их с текущими графиками.

Для этого Вам необходимо

а) скачать архивы котировок

б) потратить –время на изучение различных графиков опираясь именно на описанные модели.

Повторяю – потратить время на глубокое, внимательное изучение а не поверхностный осмотр.

В конечном итоге вы поймете – Рынок не может работать иначе, чем было изучено и описано у Гартли в 1935г. Все его возможные движения к тому времени он уже просчитал и собрал в единой информационной базе.

В то время были точно также – успешные трейдеры и неудачники и заметьте его Книга стоила как 3 автомобиля форд -1500 баксов!!! Не каждый мог позволить себе купить эту книгу. – Дальше делайте выводы сами.

( Читать дальше )

стаый распоясался

- 23 декабря 2015, 14:04

- |

стаый дед,

и попросишь — (вежливо) с придыханием

дед отжигает, я смотрю :)

Гуру 7-й категории как минимум!

Вам самим не надоело – жить в невежестве?

Простой пример – золото.

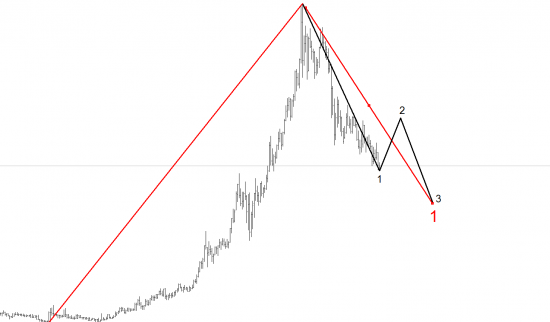

Рассмотрим его с точки зрения Эллиотта - это именно то, что хотел донести до нас Эллиотт

Вот так – могли рассмотреть бы ситуацию его последователи (они бы разбили основную волну – на промежуточную и в любом случае – сели бы в лужу, поскольку неизбежно стали бы мудрить с фибо и в конечном итоге не входа ни выхода не поймали бы) Еще боле запутанно и вообще не суразно, данная ситуация рассматривалась бы Вильямсом и прочей нечестью, которая морочить людям головы на протяжении 10-ти летий.

( Читать дальше )

Гайд по трорговле на биже. Часть 3. Алготрейдинг. Роботы.

- 14 декабря 2015, 09:38

- |

Написал третью часть Гайда, но потом решил сократить до одной самой важной главы.

Пределы системной торговли

В последнее время популяризируется тема алготорговли, автоследования, торговых сигналов, обучающих курсов. Однако мало кто задумывается о том будет ли это реально работать.

Системная торговля строится на основании анализа исторических данных. Т.е. измеряем ряд параметров ценовых рядов, делаем прогноз движения цен в будущем и торгуем этот прогноз. Проблема в том, что сам факт торговли прогноза оказывает влияние на историю цен. В физике есть понятие — режим измерения, т.е. изменение не должно существенно влиять на измеряемую величину. Обычно допускается влияние измерения на измеряемую величину в пределах 1-2% и ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал