Избранное трейдера Алексей Севастьянов

Выбор авто инвестору. Часть I.

- 13 июля 2023, 17:48

- |

Блог прежде всего про финансы, а не авто. Но как ни крути — как, сколько и зачем тратить деньги — часть лишних финансов, а авто — часто заметная доля трат.

Я за свою жизнь покупал шесть автомобилей. Первым была Астра 2002г турбодизель, в другой стране. Ее разбирать смысла не вижу.

А вот остальное — весьма взвешивалось с учетом актуальных в блоге тем.

Год 2017. Капитал был мал, около семи. Большая часть из которых на тот момент была сделана за последние полтора года. Не большой капитал, но авто нужно.

Новый эконом стоил 700-800к. 800к в общем есть, конечно 13% на авто — абсурд тратить, с другой стороны… Не так давно этих денег не было.

Альтернатива — взять БУ классом выше, прям в возрасте. Тут не сравнение «новая из салона», и «трехлетка». Тут скорей новая/двухлетка или 15+ лет. Предыдущий случай обсудим поздней.

Начнем с минусов покупки «БУ классом выше»:

1. Это будет требовать время, внимания и денег на обслуживание.

2. Растут риски внезапных поломок которые могут сорвать какие-то планы.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 47 )

ТИПИЧНЫЙ СМАРТЛАБОВЕЦ. ПОРТРЕТ ИНВЕСТОРА

- 12 июля 2023, 12:03

- |

Недавно мы помогали коллегам из холдинга @SFI провести исследование о восприятии инвестиционного кейса компании частными инвесторами.

В опросе приняли участие 1885 человек! Спасибо огромное каждому!

SFI большие молодцы — за последний год проделали фундаментальный труд по налаживанию коммуникации с инвесторами, в том числе через ресурсы Смартлаба.

И это дало свои явные и ощутимые плоды — узнаваемость компании за год выросла с 10% до 28%!

Количество акционеров-физических лиц хоть и остаётся небольшим в абсолютном выражении, но выросло по сравнению с прошлым годом более чем в 2 раза!

При этом процент инвесторов, у которых в портфелях есть или были публичные портфельные компании SFI (Русснефть или М.Видео-Эльдорадо) остался за год стабильным — 23%.

( Читать дальше )

Измерение температуры рынка от Говарда Маркса

- 12 июля 2023, 11:00

- |

Почитал что тут Говард Маркс (AuM $164 млрд) пишет на тему своей философии инвестирования (pdf).

В целом вода конечно на 17 страниц, но отметил кое что интересное.

1. Дно — это день перед началом восстановления. Поэтому угадать его невозможно) Покупать надо когда за дешево можно приобрести стоимость.

2. Не верит, что можно обыграть рынок, изучая макро или читая отчеты компаний. Главное — это типа понимать психологию толпы, (понимание «температуры рынка»)

3. Когда рынок доходит до крайних состояний оптимизма или пессимизма, надо контртрендить

4. Прогнозировать макроэкономику бесполезно, т.к. угадывать постоянно не получится, поэтому проще инвестировать с поправкой на то, что будет чуть хуже, чем было раньше

5. Не угадываем рыночный тайминг. Если актив привлекателен, мы не продаем его, потому что ждем падения рынка. Мы продаем только когда цена достигла цели или привлекательность изменилась в худшую сторону. И если актив дешевый мы покупаем, а не ждем, когда станет еще дешевле.

6. Хуже продать на дне, чем купить по хаям. Продав на дне, ты уже не запрыгнешь в поезд растущих рынков и экономики. А купив на хаях, рано или поздно рынок вернутся в те точки.

7. Мы не умеем предсказывать будущее, мы делаем лучше рынка за счет наших глубоких знаний, а не умения лучше прогнозировать будущее.

Нужна помощь

- 11 июля 2023, 15:06

- |

Мысли о своём трейдинге на июль 2023 года

- 10 июля 2023, 20:23

- |

Дело в том, что в настоящий момент будущее туманно. До сих пор не могу сказать, смогу ли жить с трейдинга или придётся завязывать и уходить на наёмную работу.

Пока ощущения такие, что просто каким то чудом получаются прибыли, может просто рынок растущий. То есть я понимаю, что рост капитала на бирже происходит не за счёт моих способностей, а просто за счёт «везения».

Я до сих пор не профи. Профессионал знает, что он заработает в любой день, вопрос только много или мало заработает, но заработает, своё возьмёт. И за счёт этого у такого профессионала высочайшая уверенность в собственных силах. Он может спокойно сделать себе не то что выходной, а целый месяц может не торговать. Ибо будет знать, что вернувшись через месяц также продолжит делать деньги на бирже.

Мне же пока непонятно, что получится. Наверное я медленно соображаю? Другие то наверное рубят бабло вагонами на рынке?

Мне не стыдно признаться, что если я осознаю, что по результатам торговли у меня не получится выйти на доход, приемлемый для жизни с трейдинга, то просто вынужден буду уйти в другую сферу трудовой деятельности.

( Читать дальше )

Конспект выступления Орловского на конференции Смартлаба

- 10 июля 2023, 17:17

- |

Недавно Тимофей выкладывал видео, я захотел сделать конспект, потому что принципы выступающего и его уровень погруженности в детали мне весьма импонируют. Итак, что же думает Максим «давай посмотрим» Орловский про российский рынок.

Про перспективы разных компаний (что я могу подытожить в целом из выступления):

Особенно интересны: Сбер, Сургутнефтегаз, ВТБ (но лучше через суборды), Совкомфлот

Больше неопределенности, но все равно интересно и перспективно: Озон, Магнит

Хорошо (hold; либо buy — для долгосрочного инвестора): Лукойл, Роснефть, Новатэк, НМТП

Акции:

▪️ Сбер по-прежнему очень дешевый, одна из самых дешевых акций на российском рынке. Лучший из банков

▪️ Алроса неинтересна: «платочек, чтобы вытереть слёзки». Даже если выплатят дивиденды, они будут небольшими. Конъюктура бриллиантового рынка негативная

▪️ в нефтянке все очень непрозрачно, предпочитает диверсификацию по интересным компаниям. Лукойл и Роснефть — хорошо. Башнефть продал, потому что хуже понимает ее бизнес.

▪️ Сургутнефтегаз оценивает положительно. Исторически Сургутнефтегаз, несмотря на непрозрачность, прилично себя вел по отношению к инвесторам.

( Читать дальше )

Вопрос аналитикам: Как посчитать ставку дисконтирования денежных потоков Сбербанка?

- 10 июля 2023, 15:45

- |

Какую ставку дисконтирования будущих денежных потоков вы применяете, скажем, к Сбербанку при построении модели DCF?

Сколько нужно иметь денег в России, чтобы больше никогда не работать?

- 10 июля 2023, 11:10

- |

Однако, чтобы ответить на ваш вопрос, я могу привести статистические данные. В России средняя зарплата в 2022 году составила около 50 000 рублей в месяц. Это означает, что чтобы получать доход на уровне средней зарплаты, не работая, вам нужно иметь около 600 000 рублей в год.

Конечно, для того чтобы жить комфортно и не ограничивать себя в покупке вещей, поездках и других расходах, вам может потребоваться большая сумма. Ориентировочно, советую иметь сбережения в размере 25-30 раз месячного расхода на жизнь, чтобы покрыть расходы на несколько лет.

Таким образом, чтобы не работать в России, вам может потребоваться от 15 до 20 миллионов рублей или даже больше, в зависимости от вашего уровня жизни и потребностей. Однако, следует помнить, что получение пассивного дохода не является простой задачей и требует серьезного подхода и инвестирования.

( Читать дальше )

🏦 ВТБ (VTBR) - какие дивиденды банк заплатит в 2024г?

- 10 июля 2023, 09:28

- |

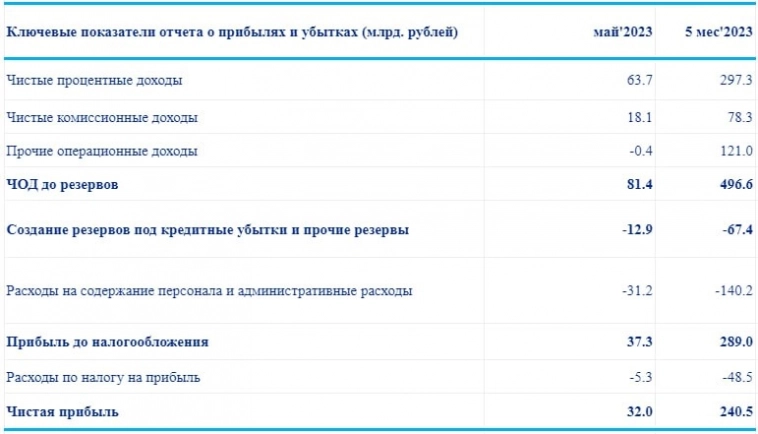

▫️ Активы: 26,1 трлн ₽ (+0,2% м/м)

▫️ Собственный капитал: 1,9 млрд ₽ (+1,6% м/м)

▫️ Чистая прибыль (с начала года): 240,5 млрд ₽

▫️ Чистая прибыль fwd 2023г:450 млрд ₽

▫️ fwd P/E 2023: 2,5

▫️ fwd дивиденды 2023: 0%

▫️ fwd дивиденды 2024: 10%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Финансовые результаты отдельно за май:

▫️ Чистые процентные доходы: 63,7 млрд ₽ (+5,4% м/м)

▫️ Чистые комиссионные доходы:18,1 млрд ₽ (-0,5% м/м)

▫️ Резервы: 12,9 млрд ₽ (+180% м/м)

▫️ Чистая прибыль: 32 млрд ₽ (-48,2% м/м)

✅В отчёте за май мы уже не видим позитивного эффекта от «прочей операционной прибыли» + ВТБ заметно увеличил резервы под кредитные убытки (на 8 млрд больше). Таким образом, без учёта разовых статей дохода, банк сейчас зарабатывает около 30-35 млрд ₽ чистой прибыли в месяц.

✅ Только за 5 месяцев 2023г чистая прибыль ВТБ уже составила 74% от всей прибыли банка за рекордный 2021г. Однако, надо учитывать, что доля акционеров в прибыли также была размыта. Показатель прибыли на акцию с начала года составляет 0,00304₽ против 0,0044₽ в 2021г.

( Читать дальше )

Когда ВВП выйдет на уровень "до СВО"

- 08 июля 2023, 23:29

- |

Если речь о выходе на объём ВВП 2021 года, то для этого в 2023 году достаточно роста ВВП на 2,1%. В этом у нас сомнений нет.

Правильнее же говорить о настоящем максимуме, то есть, о четырёхквартальном ВВП по итогам 1 квартала 2022 года, он был выше, чем ВВП 2021 года. Для выхода на этот уровень необходим рост +2,8%, что тоже не вызывает у нас сомнений.

Но возможен сценарий, при котором на докризисный уровень мы выйдем уже по итогам 3 квартала. Для этого необходим рост ВВП порядка +8,7% в третьем квартале этого года.

Годовой расчёт

Если опираться только на годовые данные, то расчёт довольно прост.

График 1.

Данные по ВВП в постоянных ценах 2021 года приведены на графике 1. Чтобы ВВП со 132,445 трлн в 2022 году вырос до уровня «докризисного» 2021 года, то есть, до 135,295 трлн, необходим рост на 2,1% (135,295 / 132,495 = 1,0211).

Наш прогноз роста ВВП в 2023 году +6,8%. Иначе говоря, мы не сомневаемся, что по итогам 2023 года ВВП не только выйдет на уровень 2021 года, но и заметно его превысит (см. график 2).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал