Избранное трейдера Алексей Севастьянов

Как писать ох..ые посты.

- 02 марта 2018, 12:51

- |

У смартлаба беда. Огромная беда с качеством контента. Я даже сравнивал два подхода — ориентированный на плюсы и ориентированный на пользу для читателей в посте "Как стать топовым автором на смартлабе". Но как оценить качество? Теперь решение есть. Тимофей дал нам возможность видеть количество занесений поста в избранное. Вы не будете заносить в избранное с такой же легкостью как и ставить плюсы. Вы занесете только что-то для вас важное к чему вы еще вернетесь.

Я решил проверить этот инструмент на своих постах и вот что получилось (пять самых заносимых в избранное постов):

1. Начинаю выкладывать курс по фин. анализу — 128 раз в избранном

2. Элвис, EV/EBITDA и фундаментальный анализ — 62 раза в избранном.

3. Хороший, плохой, х… вый — 61 раз.

4. Дивидендные ловушки. Часть 1. Проблемы и решения — 56 раз.

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 22 )

Робот "Внутренняя сила"

- 02 марта 2018, 10:37

- |

---

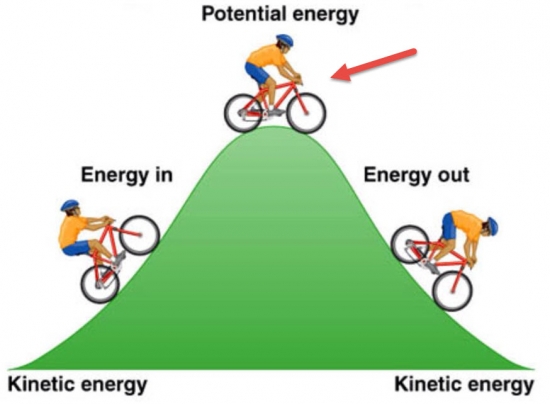

Помните из физики понятие потенциальной энергии и кинетической?

Лук с натянутой тетивой имеет высокую потенциальную энергию. Потенциальная энергия ещё не реализована, но она есть и её можно измерить.

Например велосипедист на вершине горы стоит на месте, но обладает высокой потенциальной энергией.

( Читать дальше )

Что выбрать - Жигули или БМВ М5?

- 02 марта 2018, 09:09

- |

200%, 400%, а то 1000% — такая доходность может быть на опционах. Причем, за несколько дней!!! Фантастика! После акций кажется, что ты пересел с Жигулей на БМВ М5. Но прежде чем давить на педаль акселератора, нужно убедиться, что тормоз в порядке. Тормоз в твоей голове не заржавел. А то случится беда!

Я уже некоторое время учусь торговле, направленной торговле, опционами. Это самая простая стратегия при работе с опционами. Минус ее — это то, что надо уметь определять будущее направление движения цены, ну собственно, как и при торговле акциями и фьючерсами. А плюс для меня один, но очень существенный — я точно знаю свои максимальные потери и меня не волнует ни проскальзывание, ни то, что стоп может не сработать, ни гэп по утру.

Есть еще один небольшой, но приятный бонус при покупке опционов. Если вдруг вы не угадали с дальнейшим направлением движения цены, то не стоит отчаиваться. Если до экспирации опциона достаточно времени, то есть шанс, что цена все же успеет пойти в вашу сторону прежде, чем опцион истечет. И вы не только отобьете премию, которую заплатили продавцу опционов, но и заработаете. К примеру, цена пошла против вас, а до экспирации еще 20 дней. Есть неплохой шанс, что за эти 20 дней цена одумается и пойдет куда надо.

( Читать дальше )

Выбор брокера по ТАРИФАМ (сравнительный анализ)!

- 28 февраля 2018, 08:11

- |

Добрый день уважаемые инвесторы и спекулянты!

Возвращаясь к самостоятельной торговле на фондовом рынке встал перед трудным выбором: где лучше условия? В посте будут подробно (на примере) рассмотрены в сравнении тарифные условия «большой тройки» (Открытие, БКС, Финам), а также для полноты картины парочка средних компаний (Алор и НФК-Сбережения).

С одной стороны вроде бы все брокеры предлагают один и тот же джентльменский набор: Quik, личный кабинет, несколько тарифов на выбор. Но если капнуть поглубже, то тарифы эти настолько сильно порой отличаются от конкурентов, что привести их к общему знаменателю чтобы сравнить какой же тариф и брокер наиболее отвечает Вашим требованиям – задача весьма сложная, такое ощущение, что брокеры чуть ли ни намеренно внедрили в свои регламенты кучу всяких «если»…

А ведь именно Тарифы являются для самостоятельной торговли на фондовой секции краеугольным камнем для выбора того или иного брокера: ведь все остальное (Квик и прочее) у них по сути однообразно!

( Читать дальше )

Поиск бегемотов (робот)

- 22 февраля 2018, 10:31

- |

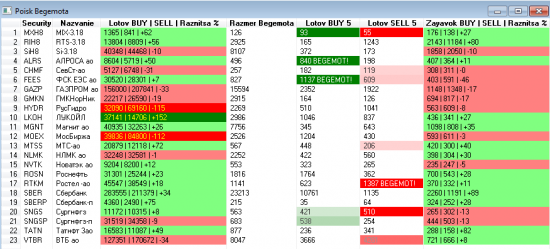

Робот одинаково работает с фьючерсами и с акциями.

Описание полей.

Security и Nazvanie — это код бумаги и её краткое название. Робот умный, он сам находит ближайший фьючерс. За 3 дня до экспирации он возьмёт следующий — более дальний.

---

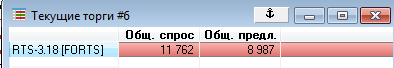

Lotov BUY | SELL | Raznitsa %. Не все знают, но биржа транслирует в КВИК суммарное количество контрактов (лотов) на покупку и на продажу. Это все лоты для акций и все контракты для фьючерсов, выставленные трейдерами. Считаются даже очень дальние ордера за пределами видимости стакана.

Вам не нужен робот, чтобы их отслеживать. Вот они:

( Читать дальше )

Автоматический исполнитель приказов для Quik

- 21 февраля 2018, 14:23

- |

Коллеги, всем добрый день! Представляю вашему вниманию свою небольшую разработку в области автоматизации торговли. Будет правильно, если упомяну автора концепции данной программы — это всем небезызвестный Артём Крамин (пост). Я думаю, многие старожилы данного форума помнят его автоматический исполнитель приказов. К сожалению, Артём перестал поддерживать своё детище, более того, мне не удалось найти ни одной работающий ссылки на дистрибутив его программы, поэтому ничего не оставалось, как

написать данную программу самому. У Артёма программа была реализована на языке С#, у меня — на Java. Писал данную программу, в первую очередь, для себя, но выкладываю её для всеобщего использования, может кто-нибудь найдёт данное ПО полезным для себя.

Лично я в свое время очень активно использовал TSLab, но цена на него значительно выросла. Платить 4500 р. в месяц, откровенно говоря, жалко + если еще добавить стоимость виртуального сервера (это ещё порядка от 500 до 2500 р. в месяц), получается довольно

приличная сумма. Если у кого-то есть стойкое желание сократить свои затраты на торговлю и хоть как-то автоматизировать процесс своей торговли (без знания языка программирования), то решение, предлагаемое мной, может оказаться крайне полезным. Напомню основную

концепцию данной программы.

( Читать дальше )

Новичкам ч.16

- 21 февраля 2018, 10:29

- |

Банальный пост про ETF

В последнее время в новостях вы можете услышать эти три заветные буквы. О них стали чаще говорить. Что же это за инструмент такой?

Предположим, вы хотите стать инвестором и купить акции. И не одной, а нескольких компаний. Но у вас абсолютно нет времени разбираться в финансовой отчетности всех этих компаний. И при этом вы хотите сами управлять своим портфелем, а не отдать его дяде-управляющему. Поздравляю, у вас есть решение! И как раз оно называется ETF.

Представьте, что некие мудрые специалисты составили целый список самых успешных компаний в России (и не только). Они проанализировали все отчетности и сделали выводы. И акции компаний из этого списка «смешали» в один портфель в эффективных пропорциях (чтобы доходность выше была). Если вы создаете свой портфель сами, покупая акции, например Яндекса, Газпрома, ВТБ, Пятерочки, Полюс Золото, Роснефти, Аэрофлота, Ростелекома, Черкизово и М-видео, у вас получится портфель из 10 компаний разных отраслей. Для того, чтобы купить портфель, состоящий из этих акций, нужно 34656,8 рублей (самый дорогой тут Аэрофлот – аж 13 тысяч).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал