Избранное трейдера Алексей Севастьянов

Какими индикаторами пользуются на Wall Street (хедж-фонды)?

- 19 января 2018, 10:41

- |

Желательно не копипаст по поиску ))

- комментировать

- ★2

- Комментарии ( 35 )

помогите купить немного битков

- 17 января 2018, 18:11

- |

Необходим индикатор "Finite Volume Elements (FVE)" для Квика.Может есть у кого готовый вариант?

- 17 января 2018, 11:38

- |

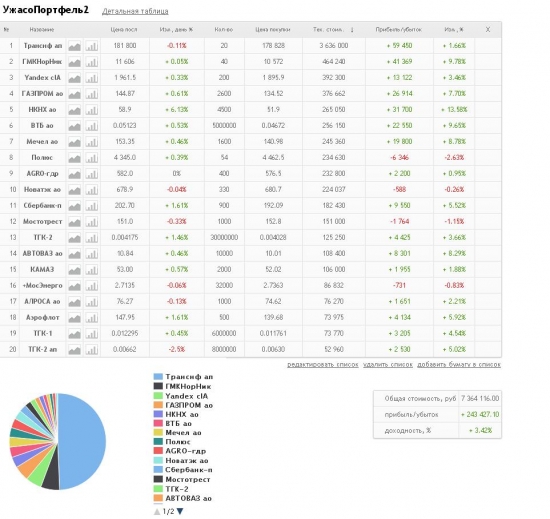

Портфель на СмартЛабе. Для инвесторов

- 15 января 2018, 11:38

- |

smart-lab.ru/q/watchlist/PavelDeryabin/2342/

Основная миссия-просадки по портфелю ожидаются весьма незначительные, не думаю, что когда нибудь в ближайшие 2 года они будут больше 5%. Цель 20% годовых.

Портфель составлен в декабре 2017г. Ему около 2х недель

Периодически буду напоминать о себе и пиарить «пассивное инвестирование».

Считаю, что на Смарт лабе есть те, кто не может активно торговать или уже не может.

Думаю, нефть и металлы сейчас будут подрастать вместе с интересом к развивающимся рынкам. Прогнозы по ВВП нашей страны улучшаются, надеюсь, портфель сможет показать достойный результат в самое ближайшее время.

Доли пересматриваться не будут, продаж акций из портфеля тоже в 2018г не будет.

Наш рынок перестал выполнять роль «защиты от инфляции», однако уверен, что скоро все может поменяться в лучшую сторону. Нефтяные доходы в экономике и деньги, остающиеся в стране из за санкций нам в помощь

( Читать дальше )

Где хранить текущие средства (1-2 месяца) с высокой доходностью и гарантиями

- 14 января 2018, 18:04

- |

В марте 2018 подходит к концу мой трехлетний вклад «Управляй» в Сбербанке. Этот вклад предусматривал как пополнение, так и частичное снятие средств, что было очень удобно. Он был открыт под 7,4%. Когда я его открывал, такая ставка казалась мне низкой. Однако сейчас ставки по вкладам в Сбербанке еще ниже. По вкладу «Управляй» с неснижаемым остатком 30 000 руб. на год дают всего 4%, на 3 года еще меньше — 3,25%.

Данный вклад я использовал для заработка на кредитной карте и временного хранения денег на какие-то цели.

Рассмотрим, какие есть варианты краткосрочных вложений сейчас. Требования: 1) моментальная ликвидность (можно продать сразу без потерь) 2) доходность 6-7% годовых 3) возможность частичного пополнения и снятия 4) легкость перевода из Сбербанка и обратно.

( Читать дальше )

Совпадение инвестиционных идей на 2018 год

- 12 января 2018, 20:02

- |

(число в ячейке — это число совпадающих рекомендаций у двух изб)

Первый вывод такой: ну тут либо аналитики Открытия Элвиса читают, либо Элвис читает Открытие=D.

Второй вывод: аналитики мало любят вторые третьи эшелоны рекомендовать. А Элвис больше всех любит, не стесняется.

Третий вывод: самые всеми изрекомендованные акции на 2018 год, это Новатэк, МТС (в 5 из 7 портфелей) а потом Лукойл и Алроса (в 4 из 7 портфелей)

А здесь я добавил еще свой портфель:

Оказалось, что мой портфель имеет меньше всего пересечений с другими рекомендованными портфелями (в сумме 7).

Самый массовый портфель 2018 у «Дохода». Но это не удивительно, потому что там аж 19 бумаг.

По этой же причине много пересечений у Элвиса (14 бумаг, 23 пересечения). Зато в портфеле Элвиса много того, чего нет у других.

Ну и еще. Список акций, которых в идеальных портфелях 2018 нет ни у кого (я не в счет):

Все 7 перечисленных прогнозных портфелей на 2018 год есть в моем списке портфелей:

https://smart-lab.ru/q/watchlist/dr-mart/

p.s. не забываем что на смартлабе есть классный рейтинг брокеров, где можно выбрать себе брокера для инвестиций в российские акции

Перевернула мое отношение к финансам

- 10 января 2018, 00:26

- |

Я прочла ее, когда мне было 20 и я училась в институте. Подрабатывала отделочными работами — клеилась обои, красила стены и потолки, доход выходил 10-15 т.р., все тратила практически моментально.

Так вот именно после прочтения этой книги я поверила в возможность копить, инвестировать.

В тот период эта книга оказалась для меня судьбоносной. Если бы я не прочла ее, думаю, до сих пор тратила бы все что зарабатываю и не подозревала о финансовых возможностях.

Очень рекомендую прочесть ее тем, кто только начинает процесс инвестирования.

Оценка — твердая 4. Не 5, потому что пригодится только начинающим, вряд ли подойдёт продвинутым инвесторам.

Открытие или ВТБ? Где открыть счет?

- 07 января 2018, 20:53

- |

Подскажите пожалуйста где лучше открыть счет?

ВТБ вроде как ввод-вывод без проблем, никогда не подводил технически.

Открытие фондовый+фортс с одного счета, но за ввод возьмут комисс с другого банка.

Программа борьбы и выхода из кризиса России!?

- 05 января 2018, 14:22

- |

И мне становится немного стыдно за себя и за него. За себя, что у меня есть такой шарфик, за него, что у него нет такого шарфика. Снимаем верхнюю одежду и я забываю об этом стыде.

Или еще. Прихожу в столовую и кушаю первое второе и третье ( но чай пью у себя в комнате). А коллега берет два гарнира и без первого. Мне опять стыдно за себя и за него.

Можно много примеров привести и с тем, где я отдыхаю и коллега, на чем я езжу и на чем коллега,

Вот сейчас я на концерт органной музыки собираюсь, а коллега… И опять мне стыдно за себя и за него.

Вы спросите, почему стыдно?! А потому, что нас в СССР приучили жить по ровному. Хотя мы и родились голыми и вошли в этот мир равными, но я то развился немного быстрее и дальше за одно и тоже время с ним время (потому что у меня были родители не алики), что и мой одногодка. И мне опять стыдно. Стыдно за себя и за него. Я учился на фортепияно, а он гонял мяч на пустыре. В 16 он группой изнасиловал девочку в посадке и сел в колонию для малолетних. Мне стыдно… Через пять лет встретились, он вышел из колонии, а я из института. Он стал уголовником, я стал послушным гражданином. Мне опять стыдно за себя и за него. Несколько лет позднее его убили, а я живу. Мне опять стыдно за себя и за него.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал