Избранное трейдера qawse

🚀 Русская Аквакультура: расти, рыбка, большая и маленькая!

- 18 апреля 2021, 17:03

- |

Здравствуйте, друзья!

Чуть менее года назад, в начале июня 2020 г., я опубликовал инвестиционную идею относительно покупки акций компании Русская Аквакультура (https://smart-lab.ru/blog/626550.php).

В сентябре 2020 г. после публикации финансовой отчётности эмитента за 6 месяцев 2020 г. стало ясно, что идея начинает реализовываться, на основании чего я сделал предположение о том, что в начале 2021 г. можно ожидать роста котировок Русской Аквакультуры до 300 рублей (https://smart-lab.ru/blog/644689.php).

Напомню, что основным направлением деятельности Русской Аквакультуры является выращивание атлантического лосося в акватории Баренцева моря, а также выращивание форели в озерах Республики Карелия (https://russaquaculture.ru/company/about/).

Суть инвестиционной идеи была достаточно проста (если не сказать – примитивна). Русская аквакультура до 2019 г. постоянно страдала от мора мальков, что выражалось в нестабильности выручки компании, а также убытках от «переоценки биологических активов».

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 53 )

Феномен серы

- 17 апреля 2021, 22:56

- |

Но мы уже не дети. Мы — суровые трейдеры, умеющие собирать и анализировать информацию в свободное от работы время. Сегодня — как раз такое время. И сегодня мы узнаем о феномене серы.

Выглядит этот химический элемент вот так:

Количество серы в каменном угле доходит до 12%.

Количество серы в нефти доходит до 14%.

Количество серы в сухой массе растений не более 1%.

После таких цифр, у любого нормального трейдера, возникает вполне резонный вопрос:

Почему в угле и нефти серы в разы больше, чем в растениях, из которых они якобы образовались?

( Читать дальше )

На пальцах о глупости Albus.

- 17 апреля 2021, 21:28

- |

Начнем с того, что расскажем для чего минфин занимает и эмитирует эти ОФЗ. Чтобы исполнить бюджет, расширить национальные программы и выплатить пенсии ему нужны деньги. У него есть три источника, первый — налоги и сборы, второй печатный станок, и третий ОФЗ. Если руководствоваться только первым, то налогов и сборов не хватит на стимулирования роста экономики их даже в стареющей нации не хватит на достойные пенсии, а учитывая какая у нас огромная армия «дармоедов» в прямом и переносном смысле, то даже с большими налогами ее не закрыть.

Печатный станок разгоняет инфляцию и обесценивает деньги, что при избыточной эмиссии губит экономику.

А вот займы через ОФЗ идеальный вариант, поэтому так сильно стремятся занимать развитые страны. Вся фишка в том, что занимая деньги государство по сути обманывает своих заемщиков, а бывают моменты в экономике, когда оно обманывает очень сильно. И схема обмана выглядит примерно так. Государство у вас одалживает тысячу рублей под пять процентов годовых. Вы вроде зарабатываете 5%, но из за того, что оно еще всегда пользуется печатным станком, оно всегда увеличивает денежную массу на больший процент, что в итоге выливается в инфляцию.

( Читать дальше )

Вангуем рынки стали (квартальным отчетам Северстали и ММК посвящается)

- 17 апреля 2021, 17:11

- |

Диалог в комментах с комрадом Анастасия К тут: https://smart-lab.ru/blog/690649.php

Что можете сказать о причинах такого роста цен на сталь? Только лишь приостановкой заводов в Китае/Европе не объяснить же. Можете порекомендовать что-либо для чтения по данному вопросу? Не понимаю такой долгий и сильный рост без малейших попыток возврата к среднему…

Увы, но это классические «качели» на рынке, которые начались с кризиса перепроизводства.

Собственно сам кризис перепроизводства начался с 2008 года, сначала с обвала инвестиционных рынков, а потом с замедления мировой экономики. Экономика Китая на этих процессах на какой-то момент заняла место паровоза, но к 2015 году начала сдуваться и она. Собственно тогда же случился прошлый кризис перепроизводства стали.

Тут немного экономики. На нынешнем глобальном рынке, на котором разведаны и вскрыты практически все месторождения руды и угля, везде поставлены обогатительные фабрики и везде созданы каналы логистики, в том числе дублирующие (вспомогательные), цена продукции с достаточной глубиной переделов — суть некая оптимальная постоянная, к которой стремится рынок. Отклонения от этой цены могут происходить, но рынок их достаточно быстро и уверенно возвращает к оптимальной цене. Например, в случае с горячекатаной листовой сталью (листы достаточно большой толщины), эта оптимальная цена где-то в диапазоне 600-650 долларов за тонну (расценки североамериканского или европейского рынков). Собственно, за последние 20 лет примерно 80% всего времени цена на горячекатаный лист находится в этом комфортном диапазоне.

( Читать дальше )

Свой магазин

- 17 апреля 2021, 16:34

- |

Чтобы родственница не превратилась в проблему, пришлось давать инструкции в жесткой форме:

- Рассчитай минимально необходимую выручку, чтобы не просрать кредит и все имеющиеся деньги в течении первого года

- Раздели минимально необходимую выручку на 300 дней

- Рассчитай требуемое количество покупателей в день, исходя из своего «экспертного» понимания средней суммы чека

- Напиши мне, где ты возьмешь требуемое количество покупателей в течении первого года

Возможно, эти инструкции кому-нибудь пригодятся для решения аналогичной проблемы с родственниками или знакомыми))

Новый электрический Мерседес

- 17 апреля 2021, 15:00

- |

Хотя EQS и является близким родственником S-Класса, он базируется на модульной архитектуре MEA (Modular Electric Architecture, иногда обозначается как EVA II), разработанной специально для электрокаров. Платформа позволяет варьировать расстояние между осями, емкость тяговой батареи и строить автомобили разных классов — от седанов до больших кроссоверов и внедорожников.

:no_upscale()/imgs/2021/04/15/16/4614679/db4341ce2b2e476f9bc372195a0da01244b9f42c.jpg) По длине EQS сравним со стандартным S-Классом — разница в три–четыре сантиметра не в счет. При этом пропорции здесь совсем другие, а в облике переплетены две дизайн-концепции

По длине EQS сравним со стандартным S-Классом — разница в три–четыре сантиметра не в счет. При этом пропорции здесь совсем другие, а в облике переплетены две дизайн-концепции( Читать дальше )

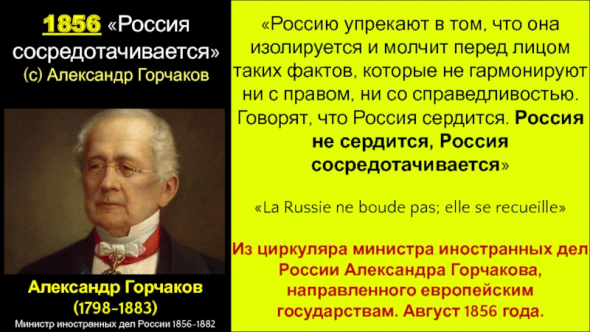

«Россия не сердится, Россия сосредотачивается»

- 17 апреля 2021, 07:16

- |

Во всех непонятных ситуациях я покупаю доллар золото.

Поэтому позавчерашняя новость о санкциях сша отпечаталась в истории моего портфеля небольшой зеленой свечкой.

По ответным мерам России можно сказать, что и через 165 лет, фраза «Россия не сердится...» остаётся в тренде):

Кто бы подумал, а ведь у антироссийских санкций скоро юбилей — 500лет!

Профессор Бочарников И.В., обработав труды авторитетных авторов (23 источника), поведал историю антироссийских санкций, начиная со времен (ого!) И.Грозного.

Поехали!

Русские страшнее турок…

Усиление Московского царства в период Ивана Грозного вызвало серьезную обеспокоенность в ряде стран Европы, поэтому была организована широкая информационная кампания по очернению России. Огромным тиражом были изданы «летучие листки», в которых рассказывалось: Московия – страна тьмы, «…русские ‒ дикари, варвары и у царя минимум 50 жен …турки не являются самой страшной угрозой Европе по сравнению с русскими».

( Читать дальше )

Интересная аналогия: тайминг восстановления и коррекции S&P500 после 2009 года и сейчас

- 16 апреля 2021, 23:25

- |

Тайминг похож хотя бы потому, что дно рынка в 2009 году было также как и в 2020-м достигнуто в марте.

Далее май-июнь была коррекция 2 месяца подряд, после которой рынок попилил и лишь с сентября 2009 вернулся к растущей траектории.

Повторим в 21-м? Как думаете?

Бэнкинг по-Русски: ЦБ наступает на банки-обменники или роковой ярд $

- 16 апреля 2021, 09:01

- |

21 оперкасса банка НЕЙВА за год продала суммарно свыше 1 млрд $ населению...

Банк России приказом от 16.04.2021 № ОД-689 отозвал лицензию на осуществление банковских операций у кредитной организации БАНК «НЕЙВА» Общество с ограниченной ответственностью БАНК «НЕЙВА» ООО (рег. № 1293, г. Екатеринбург, далее — Банк «НЕЙВА»). По величине активов кредитная организация занимала 188 место в банковской системе Российской Федерации1.

Банк России принял такое решение в соответствии с п.п. 6 и 6.1 части первой ст. 20 Федерального закона «О банках и банковской деятельности»2, руководствуясь тем, что Банк «НЕЙВА»:

- нарушал федеральные законы, регулирующие банковскую деятельность, а также нормативные акты Банка России, в связи с чем регулятором в течение последних 12 месяцев неоднократно применялись к нему меры, в том числе вводилось ограничение на осуществление отдельных банковских операций;

- допускал неоднократные нарушения требований законодательства в области противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма.

( Читать дальше )

Почему госдолг забанили именно сейчас

- 15 апреля 2021, 19:57

- |

Можно взять деньги в долг в США под 2% годовых, завести их в Россию, обменять на рубли и положить их на банковский депозит под 4% годовых. На пустом месте можно получать доходность 2%. Это называется кэрри-трейд.

Я специально пишу «депозит», чтобы было понятно. Но на самом деле инвесторы ради этого используют не банковские вклады, а покупают ОФЗ — облигации федерального займа. По ним доходность даже выше на пару процентных пунктов. Итак, можно на пустом месте делать деньги. Взять дешёвый кредит в долларах и разместить эти деньги в России под более высокую ставку.

Если вы когда-нибудь торговали на форексе, то знаете слово «свопы», которые начисляются или вычитаются каждую ночь. Это оно и есть. Если вы купили рубли за доллары, вам будут начисляться деньги, если продали рубли за доллары, у вас будут списывать деньги.

Штаты от этого бесились уже давно. Они на полную катушку включили печатный станок, снизили ставки, а лавандос убегал за границу в поисках высокой доходности. Пока Центробанк России понижал ключевую ставку, никаких проблем не было. Чем ниже в России ставка, тем менее интересен кэрри-трейд.

Устами МВФ Штаты рекомендовали России и дальше понижать ставку, мол это полезно для экономики. Но сами держали в уме, что это уменьшит переток в Россию денег американских налогоплательщиков.

Вот статья РБК тех времён, когда этот призыв МВФ был озвучен:

https://www.rbc.ru/finances/09/02/2021/60225eef9a7947647ad6efac

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал