Избранное трейдера Роман Давыдов

Основы (полином улыбки волатильности)

- 06 июня 2019, 10:54

- |

Файл: https://cloud.mail.ru/public/3N57/BbQsUnWWW

Остался последний штрих. Напомню. Когда мы синтезировали цену, то использовали нормальные распределения. В то же время мы закладывали корреляцию. Актив сильнее падает, чем растет. Таким образом, из суммы всех нормальных распределений, мы получили общее, не очень нормальное, но напоминающее логнормальное. А при оценки опциона, мы снова использовали нормальное N(d1/d2). Поэтому, в этом месте, нам надо поправить. Построить кривую улыбку волатильности ЛИСТ «улыбка»

В реальности вам достаточно цен трех опционов, что бы построить между ними кривую и получить цены на всех страйках. В нашем случае, мы должны задать эту кривую, что бы оценить виртуальные опцион для себя. Как будто опционов пока на рынке нет, но мы их начнем торговать. Получится некоторая зависимость цены опциона от времени, волатильности и направления БА. И хотя, я и другие члены СЛ, много об этом писал, чукчи, конечно, об этом не читали. Поэтому еще раз.

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 118 )

Основы (волатильность опциона и стратегия «Граальчик»)

- 28 мая 2019, 12:22

- |

Сразу файл. Лист «Вола опциона + стратегия «Граа»

https://cloud.mail.ru/public/3LAJ/wZRwmt882

В предыдущих топиках мы сравнивали волу опциона и волу БА, вернее то, что дает дельта хедж. Условия были немного надуманными. Волу опциона мы брали за константу. Пора ее расчехлить и понять, как она меняется на самом деле. Для чего? Немного философии.

Один широко известный, но мало по малу успешный трейдер-профессор, приводил аналогию торговли на бирже и торговле на Одесском Привозе. Работая биндюжником, он видел, как закупаются оптом помидоры. Купил за рубель, продавай за два. Поэтому, когда он попал, в Америку, то попробовал использовать эти знания на фондовых рынках. Но тут возникли тонкости.

В чем то, он прав. Цивилизация научила нас торговать. И схема достаточно проста. Вы покупаете много помидоров и начинаете продавать их в розницу. То есть, одновременно существуют две цены. Покупка и Продажа. То есть спред. На Привозе он широкий, но в нем участвует время. Купили оптом за 10 минут, продаешь весь день, а то что испортилось ешь сам. На Привозе ни кому не придет в голову купить много помидоров, с расчетом, что завтра они подорожают. Поэтому, естественным ощущением торговли является понимание, за что купил и за что продашь. И тут цена не является критерием. Критерием является маржа, между покупкой и продажей. Для этого не надо учиться на трейдера. Можно оставаться биндюжником. Вы точно знаете, за что покупаете и как будите продавать. А дальше вы наберетесь опыта. Сколько закупить, где стать, почем продать и т.д.

( Читать дальше )

Backtrader - первые шаги

- 28 апреля 2019, 19:12

- |

Начал разбираться с фреймворком backtrader.

https://www.backtrader.com/

Он позволяет качать котировки с YahooFinance и анализировать их. Можно гонять разные стратегии, считать сколько заработал или потерял. По себе знаю, что самое трудное — сделать первые шаги. Потом всё идёт гораздо легче. Так вот, описываю первые шаги, чтобы получить вот такую картинку. Это код из базового примера с их заглавной страницы, я сам ничего не писал.

Это стратегия по пересечению скользяшек. На графике видно, что все сделки убыточные (вверху красные кружочки). При удачных сделках они были бы синие. Но дело не в убыточности отдельной стратегии, а в том, чтобы освоить фреймворк.

1. Качаем питон и устанавливаем https://www.python.org/

2. Запускаем чёрное окошко — cmd.exe

3. В командной строке пишем:

pip install backtraderэто установит фреймворк, а потом

( Читать дальше )

Подбрасываем монетку с помощью языка R

- 25 апреля 2019, 22:09

- |

На СЛ я часто замечаю, как умные и опытные люди моделируют или вычисляют всё в экселе. Это тоже отличный инструмент, но я думаю им стоит обратить внимание на язык R и попробовать, ничего сложного, как оказалось, там нет. Конечно какие-то базовые навыки программирования всё же потребуются.

Далее я напишу, как бесплатно и легально настроить свой компьютер для запуска среды. Потом приведу пример с подбрасыванием монетки

(прошу прощения, если такая тема уже была, сделал поиск по сайту, из последних ничего не нашел).

Настройка среды для запуска R

Сразу хочу сказать, что ничего сложного в настройке нет. Нужно скачать пару файлов и последовательно их установить. Никаких особых настроек и сложных выборов, качаем и ставим, всё заработает.( Читать дальше )

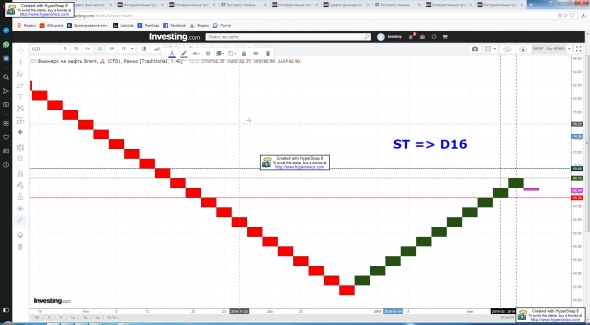

Нефть. Краткие Итоги Серии. Опционы и Кёрлинг. Заряжаю Новую Котлету. Гарды.

- 25 марта 2019, 16:10

- |

Мысль следует по маршруту «Биржа — Кёрлинг — Биржа»

Однако, в нашем нефтекоролевстве (Брент) что-то явно не так. Коза Лось бы, ну не может простоять цена на месте пять недель. А она — смогла.

Я искренне сочувствую тем «покупалкиным опционным», кто пытался «высочить» из брента хоть какое-то вразумительное движение. Ребятки, играйте не за стол, а за крупье! А крупье — в этой серии явно раздухарился. Сыграл так, что мало никому из «покупашек» не. Супер-Папа-Кукл. Карабас-Барабас, однозначно!

Действительно, с 20 февраля нефть Брент отложила 1 (ОДИН!) полуторадолларовый кирпичик (с учётом пересчёта этих выходных, разумеется), проболтавшись 5 (ПЯТЬ!) недель вокруг страйка 67.

Да, такое, продав время,

( Читать дальше )

ЭТО - Опционы BRENT. Тяну Пустышку, но Раздвигаю Ножки..

- 26 февраля 2019, 13:36

- |

ЭТО — это просто «Экспериментальная Торговля Опционами».

Нулевой пустотой отметились первые две торговые сессии моего экспериментально-публичного нефтеторгования.

Напомню предыдущие серии:

1. Опционы BRENT. Грааль. И снова про ЭТО? «Клубничка». Часть 1

2. ЭТО — Опционы BRENT. Часть 2. Открываем скрытое.

Почему сегодня я решился чуть-чуть пошевелить позицию, и что мне светит (но не греет)? Ответ — не солнце...

Я встретил выходные в равнокрылой 4х-долларовой «бабочке» 63/67/71 и готовился ПО ОТДЕЛЬНОСТИ защищать одну из ножек. Чего я опасался — на то и напоролся.

Кто открыл удачно шорт — просто посмеётся надо мною — типа, тупорылый старый дурак...

Кто неудачно оставил лонг — скажет что-то иное, но тоже про нефть и ейну меть...

В общем, сколько трейдеров — столько и мнений.

( Читать дальше )

Инвестиционный подход Ричарда Пзены.

- 25 февраля 2019, 13:17

- |

Я хочу рассказать вам о инвестиционном подходе Ричарда Пзены. Я хочу это сделать так как его подход очень похож на мой.

Но сначала узнаем кто это и почему может быть нам интересен.

Ричард Пзена управляет инвестиционной компанией вкладывающей средства институциональных и частных инвесторов. Компания управляет активами на сумму более 36 миллиардов долларов. Фирма была создана в 1996 году и за первое десятилетие своего существования обогнала индекс на 7% (16,3% против 7,3%). Последняя доходность соответствует индексу.

( Читать дальше )

ЭТО - Опционы BRENT. Часть 2. Открываем скрытое.

- 22 февраля 2019, 13:06

- |

Появился кусочек времени — открою кусочек тайны.

Вчерась я наваял стартовый пост с зачатками идеологии попытки взять своё в виде денех на продаже времени опционного:

Опционы BRENT. Грааль. И снова про ЭТО? «Клубничка». Часть 1.

В той моей лоховатенькой статейке было несколько пунктов, которые я как бы упустил в прояснении. Начинаю исправляться.

Вернусь к первоисточнику идеи — я хочу продать временную стоимость, то есть пустой воздух. А дальше что? Правильно — защитить эту продажу (ну или хотя бы часть её). И всё. Игра будет сделана, выигрыш — получен.

Придётся вносить небольшие уточнения и чуть подробней описывать подход к продаже «воздуха».

Итак, я хочу продать два спреда — «бычачий» и «медвежачий».

Почему два — уж один-то из них принесёт бабло! А то и оба!

Почему именно спреды, в которых количество проданных опционов равно количеству купленных? Чем хуже голая продажа? Оно, казалось бы, вроде не хуже?

( Читать дальше )

Опционы BRENT. Грааль. И снова про ЭТО? "Клубничка". Часть 1.

- 21 февраля 2019, 14:04

- |

Спешу расстроить любителей «клубнички», то есть сисек-пиписек… Сам не против, но в данном случае «ЭТО» — всего лишь «Экспериментальная Торговля Опционами».

Чем, почему и как займусь на это раз?

Отыграв две опционных серии (январскую и февральскую, вчерась закрытую на вечёрке), я получил текущий выигрыш за два месяца чуть больше 5 (Пяти) процентов. Если точно = 5,172% за две месячных серии. Нет-нет, я не жаден, но очень хотелось бы геометрически 4 (Четыре) процента в месяц. Стратегия на то заточена. Задача не выполнена.

Хуже того, последние пару недель я наблюдал в себе то, что идёт в некоторый разрез с моими представлениями о торговле опционами. Да, прибыль ежедневно капала в виде теты, изредка перемежаясь со шлепками по морде (по моей, наглой, блондинистой, курьерской морде) от рывков дельты. Против меня, естественно, рывков… Я смотрел на всё это блядство и рожал, рожал, рожал… И защищался…

( Читать дальше )

Доходность активов в России 1995-2018

- 28 января 2019, 11:26

- |

Акции:

Индекс московской биржи полной доходности.

Индекс РТС полной доходности.

Индекс S&P 500 полной доходности в долларах

Индекс S&P 500 полной доходности в рублях

Валюты — курс доллара и евро согласно курса ЦБ РФ.

Депозиты — согласно процентным ставкам на январь каждого года по данным ЦБ РФ.

Золото и серебро — курсы ЦБ РФ.

Недвижимость — стоимость квадратного метра в Москве.

Государственные облигации — индекс совокупного дохода RGBITR.

Корпоративные облигации — индекс совокупного дохода IFX Cbonds.

Инфляция — данные Росстата.

Внизу указана среднегодовая доходность за 10 и 15 лет.

Ниже представлены реальные доходности с поправкой на инфляцию. Применялась следующая

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал