Избранное трейдера RUH666

Предупреждение: вот что показывает ключевой «датчик риска» (перевод с elliottwave com)

- 24 декабря 2020, 11:59

- |

Сейчас в декабре 2020 года рыночный риск в значительной степени игнорируется. Например, 7 декабря Yahoo News сообщила о перспективах рыночных стратегов, в том числе из JPMorgan: «После продолжительного периода повышенных рисков перспективы значительно улучшаются».

Сейчас в декабре 2020 года рыночный риск в значительной степени игнорируется. Например, 7 декабря Yahoo News сообщила о перспективах рыночных стратегов, в том числе из JPMorgan: «После продолжительного периода повышенных рисков перспективы значительно улучшаются».Есть и другие признаки того, что многие инвесторы игнорируют риск. Давайте рассмотрим мусорные облигации — это рисковый актив, такой как акции, следовательно, они оба имеют тенденцию вместе. Этот график и комментарии из нашего декабрьского финансового прогноза волн Эллиотта дают вам представление о поведении инвесторов в мусорных облигациях:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 0 )

Хедж-фонды могут рассматривать распродажу акций Tesla в понедельник как «негативный катализатор»

- 23 декабря 2020, 19:19

- |

Аналитик Roth Capital Partners Крейг Ирвин сказал Bloomberg в понедельник, что распродажа может рассматриваться как негативный катализатор: «Хедж-фонды будут рассматривать это как негативный катализатор для Tesla, учитывая, что давление покупателей очень быстро спадет». Аналитик Bernstein Тони Сакконаги также отмечал в начале декабря: «Существует сильный прецедент для положительной доходности акций до включения S&P 500 и публикации объявления, но очень ограниченный прецедент для краткосрочного преуспевания после включения».

Аналитик Roth Capital Partners Крейг Ирвин сказал Bloomberg в понедельник, что распродажа может рассматриваться как негативный катализатор: «Хедж-фонды будут рассматривать это как негативный катализатор для Tesla, учитывая, что давление покупателей очень быстро спадет». Аналитик Bernstein Тони Сакконаги также отмечал в начале декабря: «Существует сильный прецедент для положительной доходности акций до включения S&P 500 и публикации объявления, но очень ограниченный прецедент для краткосрочного преуспевания после включения».( Читать дальше )

Зимнее солнцестояние и фондовый рынок: есть ли связь? (перевод с elliottwave com)

- 23 декабря 2020, 15:59

- |

Однако для нас уместен вопрос: станет ли этот период поворотным моментом в психологии и, следовательно, на финансовых рынках? Что ж, этот график мирового фондового рынка, измеренный авангардным общим индексом мирового фондового рынка ETF (тикер, VT), показывает, что произошло за последние несколько зимних солнцестояний.

Один из лучших способов анализа циклов — смотреть не на цену, а на импульс. График показывает скорость изменения за 52 недели, и мы можем видеть, что зимнее солнцестояние было близко к значительным поворотным точкам в четырех из последних пяти лет. Это, конечно, не должно означать, что зимнее солнцестояние в этом году окажется столь же значимым. Однако масса свидетельств крайних бычьих настроений, медвежьей дивергенции, показанной на графике, и моделей волн Эллиотта предполагает, что этот период снова может оказаться поворотным моментом на рынках. Действительно, небольшой обвал 21 декабря — интересное событие.

Один из лучших способов анализа циклов — смотреть не на цену, а на импульс. График показывает скорость изменения за 52 недели, и мы можем видеть, что зимнее солнцестояние было близко к значительным поворотным точкам в четырех из последних пяти лет. Это, конечно, не должно означать, что зимнее солнцестояние в этом году окажется столь же значимым. Однако масса свидетельств крайних бычьих настроений, медвежьей дивергенции, показанной на графике, и моделей волн Эллиотта предполагает, что этот период снова может оказаться поворотным моментом на рынках. Действительно, небольшой обвал 21 декабря — интересное событие.( Читать дальше )

Как государство раздувает массовую истерию

- 23 декабря 2020, 12:01

- |

История массовых истерий (массовых социогенных заболеваний) весьма увлекательна. Случаи массовой истерии известны еще со времен средневековья, упомяну лишь несколько относительно недавних.

В 1938 году вскоре после подписания Мюнхенского соглашения трансляция радиоспектакля Орсона Уэллса “Война миров”, якобы вызвала панику среди слушателей, которые подумали, что они подверглись нападению марсиан.

Еще один изестный случай — эпизод португальского подросткового сериала “Клубника с сахаром”. В этом эпизоде персонажи заразились опасным для жизни вирусом. После шоу более трехсот учеников сообщили о симптомах, схожих с симптомами, которые испытывали персонажи сериала, таких как сыпь и затрудненное дыхание. Некоторые школы даже закрылись. Португальский национальный институт неотложной медицинской помощи пришел к выводу, что вируса на самом деле не существует и что симптомы были вызваны массовой истерией.

( Читать дальше )

Биткойн задушит другие криптовалюты?

- 22 декабря 2020, 19:21

- |

Это захватывающая перспектива по многим причинам. Но это еще не конец. Одна из многих проблем, которые не-HODLers испытывают по поводу биткойна, заключается в том, что его алгоритмически ограниченное предложение может быть своего рода миражом, потому что другие криптовалюты с аналогичными характеристиками и полезностью могут быть созданы в бесконечном количестве. С точки зрения трейдера, это означает следующее: если биткойн продолжает расти относительно, скажем, эфириума и лайткойна, это создает арбитраж, при котором инвесторы продают биткойны и реинвестируют свою прибыль в гораздо более дешевые, но в остальном похожие — и, следовательно, столь же привлекательные как средство сбережения — монеты. Таким образом, цена биткойна падает (или, по крайней мере, растет медленнее), в то время как Ethereum и Litecoin набирают силу. Криптовалюта диверсифицируется и расширяется, частично за счет биткойнов. И биткойн, хотя и успешен, упускает шанс завоевать мировую валютную систему.

Это захватывающая перспектива по многим причинам. Но это еще не конец. Одна из многих проблем, которые не-HODLers испытывают по поводу биткойна, заключается в том, что его алгоритмически ограниченное предложение может быть своего рода миражом, потому что другие криптовалюты с аналогичными характеристиками и полезностью могут быть созданы в бесконечном количестве. С точки зрения трейдера, это означает следующее: если биткойн продолжает расти относительно, скажем, эфириума и лайткойна, это создает арбитраж, при котором инвесторы продают биткойны и реинвестируют свою прибыль в гораздо более дешевые, но в остальном похожие — и, следовательно, столь же привлекательные как средство сбережения — монеты. Таким образом, цена биткойна падает (или, по крайней мере, растет медленнее), в то время как Ethereum и Litecoin набирают силу. Криптовалюта диверсифицируется и расширяется, частично за счет биткойнов. И биткойн, хотя и успешен, упускает шанс завоевать мировую валютную систему.( Читать дальше )

Джо Байден выглядит лучше в округах, использующих машины для голосования Dominion или HART

- 22 декабря 2020, 16:20

- |

В своем исследовании он использовал данные голосования и данные переписи населения 2017 года, чтобы создать базовый сценарий для прогнозирования результатов выборов. Затем он использовал базовую модель для сравнения результатов ноябрьских выборов. Результаты показывают, что Байден выше линии прогноза в 78 процентах округов, где используются машины для голосования этих двух компаний. Его анализ также показывает, что Байден постоянно получал в этих округах на 5,6% больше голосов, чем следовало бы.

В своем исследовании он использовал данные голосования и данные переписи населения 2017 года, чтобы создать базовый сценарий для прогнозирования результатов выборов. Затем он использовал базовую модель для сравнения результатов ноябрьских выборов. Результаты показывают, что Байден выше линии прогноза в 78 процентах округов, где используются машины для голосования этих двух компаний. Его анализ также показывает, что Байден постоянно получал в этих округах на 5,6% больше голосов, чем следовало бы.( Читать дальше )

Потребительские цены в Японии: самый быстрый спад за десятилетие (перевод с deflation com)

- 22 декабря 2020, 12:10

- |

Базовые потребительские цены [Японии] без учета нестабильных цен на свежие продукты питания упали на 0,9% в ноябре по сравнению с годом ранее… Это был четвертый месяц падений подряд и самый быстрый спад в годовом исчислении с сентября 2010 года. Хотя в этом падении в основном обвиняли правительственную кампанию по предоставлению скидок на поездки и низкие цены на энергоносители, оно подчеркивало, насколько вялый внутренний спрос сдерживал цены и препятствовал восстановлению после спада, вызванного пандемией. «Возрождение инфляции будет держать людей дома, а ожидаемое сокращение зимних премиальных выплат предотвратит рост потребления», — сказал главный экономист Норинчукина. «Потребительские цены будут продолжать падать в 2021 году».

( Читать дальше )

Вызвал ли беспокойство Йеллен самый большой скачок доллара за 6 месяцев?

- 21 декабря 2020, 19:14

- |

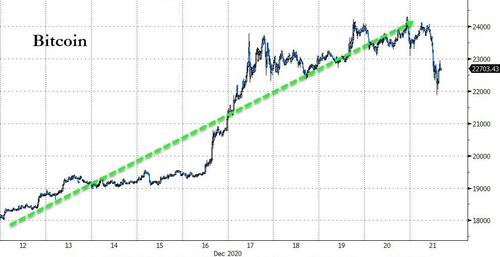

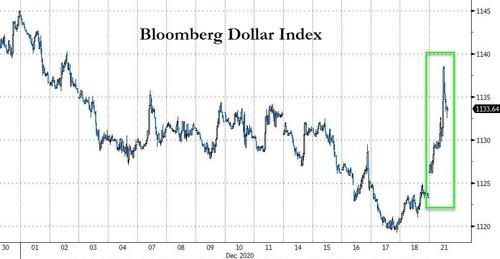

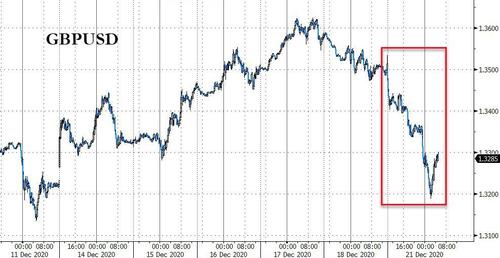

Различные причины для этого движения включают тот факт, что доллар США сейчас находится в эпицентре макроэкономики (все шортят его по различным поводам), но между слабостью кабеля (из-за опасений мутантного штамма COVID, а также Brexit) и разговоров о проблеме в статье Bloomberg, посвященной потенциальному министру финансов Джанет Йеллен, это движение было драматичным и, как и Чарли Макэллиготт из Nomura, вынудил трейдеров ускорить снижение соотношения обязательств к активам в конце года для защиты прибылей и убытков.

Различные причины для этого движения включают тот факт, что доллар США сейчас находится в эпицентре макроэкономики (все шортят его по различным поводам), но между слабостью кабеля (из-за опасений мутантного штамма COVID, а также Brexit) и разговоров о проблеме в статье Bloomberg, посвященной потенциальному министру финансов Джанет Йеллен, это движение было драматичным и, как и Чарли Макэллиготт из Nomura, вынудил трейдеров ускорить снижение соотношения обязательств к активам в конце года для защиты прибылей и убытков.Кабель был забит ...

( Читать дальше )

Байден представил свою «команду по климату» и обещал 500 000 новых зарядных станций для электрокаров

- 21 декабря 2020, 15:57

- |

Reuters отмечает, что эта инициатива, по-видимому, является частью плана по предотвращению «резкого опережения» Китая по внедрению электромобилей в Китае. В рамках своего плана Байден рассчитывает назначить бывшего губернатора Мичигана Дженнифер Грэнхольм своим министром по энергетике. Рейтер отмечает, что Гранхольм имеет опыт в области субсидий, финансируемых налогоплательщиками; в прошлом она помогла обеспечить 1,35 миллиарда долларов, чтобы стимулировать компании производить электромобили и аккумуляторы в ее штате, когда она была губернатором. В конце прошлой недели переходная группа Байдена сделала это объявление, разместив это видео, на котором показаны бушующие пожары и ураганные ветры. Потому что все мы знаем, что если мы не будем действовать сейчас, мы все скоро умрем.

Reuters отмечает, что эта инициатива, по-видимому, является частью плана по предотвращению «резкого опережения» Китая по внедрению электромобилей в Китае. В рамках своего плана Байден рассчитывает назначить бывшего губернатора Мичигана Дженнифер Грэнхольм своим министром по энергетике. Рейтер отмечает, что Гранхольм имеет опыт в области субсидий, финансируемых налогоплательщиками; в прошлом она помогла обеспечить 1,35 миллиарда долларов, чтобы стимулировать компании производить электромобили и аккумуляторы в ее штате, когда она была губернатором. В конце прошлой недели переходная группа Байдена сделала это объявление, разместив это видео, на котором показаны бушующие пожары и ураганные ветры. Потому что все мы знаем, что если мы не будем действовать сейчас, мы все скоро умрем.( Читать дальше )

Весь мир в стадии (дефляции) (перевод с deflation com)

- 21 декабря 2020, 12:06

- |

Shaftesbury plc, компания, занимающаяся недвижимостью, владеющая большими участками Сохо, Чайнатаун и Ковент-Гарден в Лондоне, сердце ночной жизни и развлечений города, сокращает стоимость своего портфеля на 700 миллионов фунтов стерлингов, поскольку это соответствует текущим экономическим реалиям. Портфель недвижимости компании сейчас оценивается в 3,1 миллиарда фунтов стерлингов, что на 18% меньше, чем в прошлом году. Shaftesbury погашает ссуды в ожидании дальнейших списаний в следующем году — классический случай дефляции долга, который повторяется по всему миру во многих секторах. Нет никаких сомнений в том, что театры и развлечения вернутся к яркому уровню в будущем, но на данный момент это вопрос выживания компаний, работающих в этом секторе.

Почти все думают, что никто не ожидал, что приближаются локдауны из-за пандемии. Возможно, они правы. Все, что мы знаем, это то, что волны Эллиотта указывают на будущую силу или слабость, и график Shaftesbury plc — тому пример. Цена акций достигла пика почти три года назад в январе 2018 года, и с тех пор прослеживается то, что хорошо считается как четыре волны вниз, а это означает, что пятая волна снижения, вероятно, идёт в настоящее время. Изучающим волны Эллиотта будет интересно отметить некоторые аспекты этой структуры. Во-первых, обратите внимание, что волна (2) имела глубокий откат около 0,786 от волны (1), а волна (4) имела неглубокий откат, чуть более 0,236 от волны (3). Обе эти характеристики можно ожидать от импульсной волны. Также обратите внимание, что волна (2) — это зигзагообразная формация, а волна (4) — это расширенная плоскость. Это говорит о правилах чередования. Наконец, интересно, что волна C в (4) достигла максимума около уровня, на котором она равнялась 1,618-кратной длине волны A, что снова является ориентиром формирования волны. Таким образом, есть убедительные доказательства того, что Shaftesbury plc все еще находится в нисходящем тренде.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал