Избранное трейдера sam

Стоит ли сейчас брать Сургутнефтегаз-ап?

- 13 июля 2021, 17:46

- |

Особый нефтяник на российском рынке – Сургутнефтегаз, который известен своей огромной валютной кубышкой. Привилегированные акции компании используются в качестве валютного хеджа. В случае ослабления рубля, валютные депозиты компании переоцениваются и можно ожидать высокие дивиденды, что в свою очередь должно приводить к росту котировок.

Валютный курс для оценки кубышки фиксируется как правило на конец года. Так, если на конец 2019 года курс доллара был в районе 62 рублей, то уже в конце 2020 в районе 75 рублей, что привело к рекордной прибыли от переоценки, а как следствие высоким дивидендам по итогам 2020. Однако, что же ждать дальше?

Следующая дивидендная выплата будет зависеть от курса доллара на конец года. Для представления масштабов при каком курсе, на какие дивиденды стоит рассчитывать провели для вас приблизительные расчеты:

▫️ При 68 руб. за доллар дивиденд ~1,9 руб. на акцию, что от текущих 3,9% годовых.

▫️ При 75 руб. за доллар дивиденд ~5,5 руб. на акцию, что от текущих 11,5% годовых.

▫️ При 80 руб. за доллар дивиденд ~7руб на акцию, что от текущих 14,5% годовых.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 28 )

Самый дешевый банк на бирже и камни

- 13 июля 2021, 17:35

- |

t.me/taurenin

▫️ Капитализация: 32,5 млрд р

▫️ Операционный доход 1П2021: 20 млрд р

▫️ Прибыль 1П2021: 8,67 млрд р

▫️ Форвардный P/E 2021: 2,12

▫️ P/B: 0,4 (собственный капитал = 89,8 млрд р)

▫️ Рентабельность активов 2020: 1,5%

▫️ Активы на 1.07.2021: 738 млрд р

✅ Банк дешевый по текущим и форвардным мультипликаторам. Чистая прибыль на 1П2021 почти равна прибыль на весь 2020 год.

✅ Стабильно платит дивиденды. На обыкновенную акция выплата за 2020 год составила 4.56 р. (6,8% к текущей цене).

При этом, на дивиденды направляется лишь 20% чистой прибыли. При форвардном показателе P/E 2,12 дивидендный доход может составить 10%.

✅ Комиссионные доходы составляют 20% дохода банка. За 1П2021 они выросли на 26% г/г.

✅ Кредиты физическим и юридическим лицам выросли более чем на 10%.

( Читать дальше )

Компании, акции которых выросли более чем в 1000 раз

- 28 июня 2021, 12:15

- |

Большинство компаний на слуху у инвестиционной публики, но в списке есть сюрприз. Второе место по доходности (рост в 2953 раза) занимает производитель тонировочных пленок для автомобилей XPEL. Что известно про компанию?

• XPEL появилась в 1997 году в Техасе и изначально занималась выпуском тонировочной пленки и разработкой ПО для мониторинга ее состояния. До 2010-х годов это была микрокомпания с выручкой в пару миллионов долларов.

• За последние 10 лет годовая выручка выросла в 45 раз — с $4 млн до $180 млн. Как это удалось? В 2011 году компания представила линейку защитных пленок Ultimate. На тот момент это была первая в отрасли защитная пленка, обладающая самовосстанавливающимися свойствами.

• XPEL расширила ассортимент, включив в него средства защиты краски, фар, а также архитектурные оконные пленки для предприятий и жилых домов. Более 70% продаж сейчас составляет пленка для защиты поверхностей автомобиля.

( Читать дальше )

Цитата Кургузкина 2011 года

- 26 июня 2021, 13:54

- |

«Я не тестирую свою систему на всей истории, а смотрю только на текущий контекст. Например, в прошлом году было сильное падение, а сейчас рынок уже другой. Историю рынка нельзя рассматривать как нечто информативное. Система должна смотреть на текущее его состояние и работать в сегодняшнем контексте. Ради любопытства, конечно, можно посмотреть прошлые данные — вдруг там действительно происходило что-то такое, что заставит пересмотреть свои взгляды. Но если не было ничего особенного, то историю можно игнорировать. Если мы хотим протестировать систему, приспособленную к сегодняшнему состоянию рынка, мы должны взять данные с января этого года. Я делаю так».

Интересно, он сейчас придерживается тех же взглядов?

Решение проблем с помощью пирамиды Дилтса

- 23 июня 2021, 15:34

- |

Не имеет значение где сформировалась проблема. Важно знать, что решить её можно с помощью пирамиды Дилтса. Этот дядька вывел 6 уровней этой пирамиды, каждый верхний уровень которой, влияет ни нижние, но не обязательно наоборот. А использовать её можно не только для решения личных проблем, но и решению проблем в бизнесе и обществе.

Теперь, для решения проблем или изменению своей жизни к лучшему, достаточно воспользоваться этой пирамидой. Конечно, мы все знаем эти уровни, но я повторюсь для вооон того человека в 17 ряду на 37 месте слева.

Окружение.

Этот уровень отвечает на вопрос «что у нас есть?». Какое у нас образование, количество жировых складок, семейное положение, родственники, недвижимость, машина, время, место и та резиновая уточка в ванной. Что за люди меня окружают? Где я нахожусь (особенно утром в субботу), Кто мне помогает идти вперёд? Что я хочу, чтоб у меня было и кто меня бы окружал?

Приведу пример: я — алкаш. Моё окружение смеётся надо мной. Значит, нужно создать круг единомышленников, которые будут прибухивать вместе со мной и будут поддерживать меня в этом увлечении.

( Читать дальше )

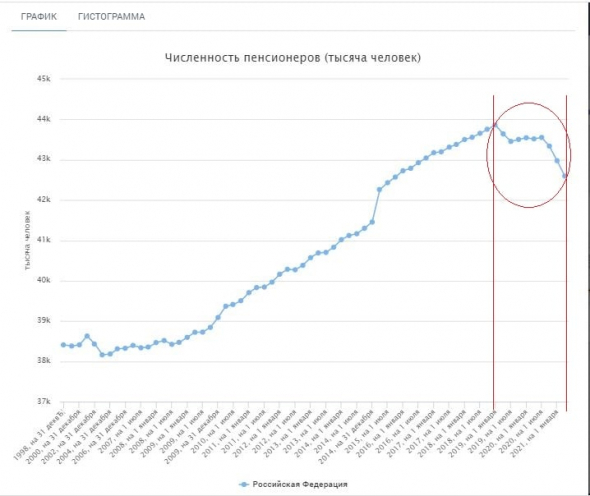

Уменьшение численности пенсионеров в РФ

- 22 июня 2021, 07:32

- |

На сайте Росстата можно посмотреть количество пенсионеров в РФ

С 1 января 2019 года по 1 апреля 2021 года численность пенсионеров в РФ сократилась с 43,865 млн до 42,598 млн человек – минус 1,276 млн человек – это максимум за всю историю доступной статистики (с 1998 года). 75% этого сокращения пришлись на период с 1 июля 2020 года по начало апреля 2021го (минус 956 тыс человек).

Также бюджет Пенсионного Фонда РФ на 2021 год, заложен с максимальным за 5 лет дефицитом. В связи с этим сокращение количества приходится очень кстати.

Интересно, есть ли между этими событиями связь, или с пандемией?

Вообщем, надейтесь только на себя. Чем раньше начнете инвестировать в свой пенсионный план, тем меньше хлопот Вас ждет в преклонном возрасте.

Больше информации в Телеграмм

🔍Обзор бизнеса OZON от А до Я

- 30 мая 2021, 01:05

- |

Начинаем обзор бизнеса Ozon, почти всеми сервисами которого мы сами активно пользуемся. Как таковых бизнес-сегментов нет, поэтому будем просто по-порядку описывать то, из чего состоит Озон.

🛒 Торговая площадка OZON

Это известный интернет-магазин, которым активно пользуются более 13 млн. россиян. Важно, понимать, что платформа разделена на две части: маркетплейс и бизнес прямых продаж. В первом случаесторонний продавец приходит на Озон, открывает там свой магазин и продает товары пользователям платформы, платя самому Озону копеечку (расскажем далее).

Во втором случае между Озон и покупателем нет посредника в виде стороннего продавца (хотя можно и сам Озон рассматривать как посредника). То есть компания выступает продавцом, покупатель платит ей за товар напрямую. Чтобы ехать дальше, нужно разобраться с парой показателей.

GMV

Общая стоимость всех заказов, обработанных через платформу Ozon, включая выручку от услуг, оказываемых продавцам и покупателям (доставка, реклама и т.д.).

( Читать дальше )

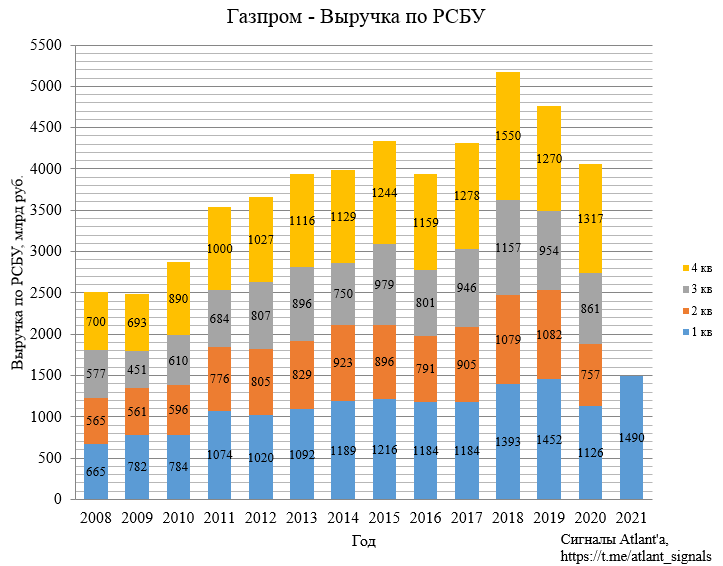

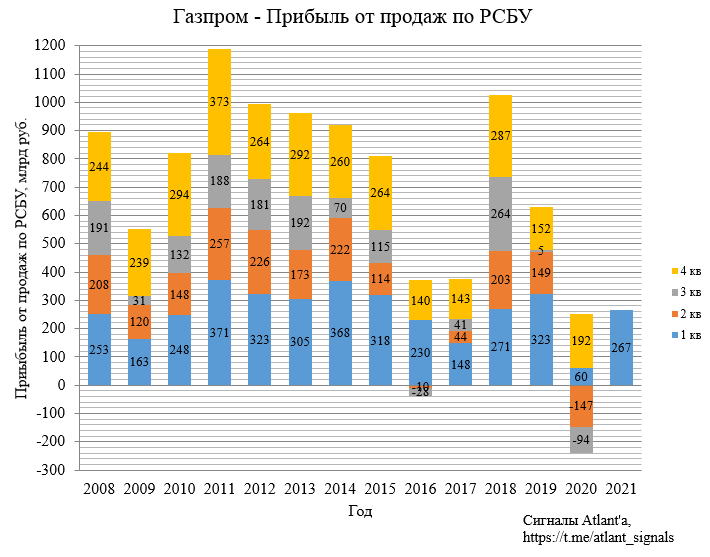

Газпром. Отчет по РСБУ за 1-й квартал 2021 г. Экспорт природного газа из России в марте 2021 г.

- 27 мая 2021, 17:29

- |

Вкратце рассмотрим отчет Газпрома по РСБУ за 1-й квартал 2021 года.

Выручка составила 1490 млрд рублей и выросла на 32% относительно прошлого года.

Прибыль от продаж составила 267 млрд рублей и выросла на 445% относительно прошлого года.

( Читать дальше )

Лукойл отчёт за 1 квартал

- 26 мая 2021, 19:43

- |

С начала график нефти в рублях:

И график цен на акции Лукойла:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал