Избранное трейдера Brejnev

Новая мировая система торговли золотом будет запущена 20 марта

- 19 марта 2015, 01:27

- |

20 марта, на смену Лондонскому золотому фиксингу придет совершенно новая система, которая представляет из себя специально разработанный максимально прозрачный аукцион, в который будут допущено как можно больше участников.

Биржевые аналитики считают, что новая система ежедневной фиксации цены на золото будет в большей степени отражать реальные результаты торгов на мировом рынке. При этом отмечается, что в новых условиях существенно возрастет роль Китая в ценообразовании, также она станет более прозрачной.

Не секрет, что Китай скупает огромное количество золота. Однако какое именно количество никто точно не знает, так как власти КНР это тщательно скрывают. Аналитики уверены, что в условиях новой системы, эта тайна наконец станет известна всем.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 5 )

Сансей, отзовись!

- 18 марта 2015, 23:46

- |

От количеста просмотренных вебинаров и прочитанных статей голова кругом!

Чутка предистории: До начала лета 2014 года я о форексе (к глубочайшему сожалении) практически ни чего не слышал. Тут знакомый знакомого расхвалил Шарашкину контору MMCIS, я немного её изучив решил влиться пробным депозитом. ( 500$ ) Через месяц после моей первой инвестиции у MMCIS начинаютсья проблемы с выводами :) Чутка перематаем => в октябре 2014 я смирился с потерянными 500 $ :) и услышал от двух других знакомух, что брокеры Форекс Тренд и Пантеон Финанс им приносят уже второй год стабильные 5% в месяц. Ну и я не долго думая, сходу, без пробных прострелов вливаюсь более менее прилично! Октябрь — ноябрь 2014! Полет нормальный! Каждый месяц доливаюсь, так как прибыль больше 5% в месяц для меня это нонсенс) Последнии годы радовался ~25% годовых от инвестиций в новостройки МО. И ВОт наступает декабрь 2014 и у этих двух замечательных контор начинаютсья проблемы с выводом средств. ПОследняя моя заявка на вывод обработалась от 08.12.2014. Честно говоря вторые грабли подряд меня немного подкосили, хотя я и понимал что высокий % подразумевает высокие риски. Вообщем конторы не заявляют как ММСИС о своем бонкродстве и тд, но кормят завтраками по нынешний день. Формально крупная сумма лежит на псевдо брокере или не псевдо, время покажет, а может Вы подскажете))) У меня созревает грандиозный план))) Закинуть подобную же сумму в нормального брокера и зделать зеркальные ставки. Выбрать волотильную пару и по тренду поставить у нормально брокера, против на площадках ПФ/ФТ. Если я угадываю тренд то я перекачиваю из ПФ $ в реального брокера. Два дня все шло по маслу и я задумался, шанс что ПФ/ФТ отдадут деньги есть хоть и и не велик. А положительно торговать у меня и так удаеться, зачем я сливаю свой один из счетов) Через день я слил свой первый депозит отказавшись от «зеркальной» торговли:) Второй депозит я слил когда в начале недели вошел в пару USD|EUR на 1.054 :)

( Читать дальше )

Ошибочное мнение относительно почти всего)

- 18 марта 2015, 14:27

- |

Приветствую.

Давно хотел написать статью про особенности человеческого мышления и про нежелание принимать собственные ошибки и провалы. Человек очень больно воспринимает то, что его суждения могут быть в корне и полностью не верны, причем, на протяжении длительного времени.

На каком-то подсознательном уровне человек считает, что принимаемые им решения верны, а решения других – нет, или его собственные решения являются более мудрыми, рациональными. Индивидуум очень часто неосознанно считает себя умнее других. Не всех людей, но большинство – это точно. Если создать какую-то абстрактную шкалу, попросить человека отрейтинговать возможность принятия адекватных и неглупых решений самим собой от 0 до 10, то я думаю, что очень мало людей поставят себе меньше 5 баллов.

Существенное количество трейдеров знает, что у большинства на рынке не получается заработать. Можно об этому судить на основании прошедших последних 4-5 конкурсов «Лучший частный инвестор», а не полагаться на какое-то абстрактное сложившееся мнение о больше, чем 95% теряющих деньги на рынке. Ну люблю я подтверждать свое мнение какой-то статистикой, а не полагаться на мнения других людей)))

Человек сам себе говорит: «У большинства не получается торговать на рынке, а у меня получится». И осознанно или неосознанно задает себе вопрос: «А почему?». Первое, что приходит на ум – «мне это нравится, я буду учиться, много читать, интересоваться этой темой, буду учиться на ошибках других людей».

С точки зрения теории вероятности, начать торговать на рынке – это решение с отрицательным математическим ожиданием))), вероятность положительного итога гораздо меньше 50% в долгосрочной перспективе. Здесь сумма знаний о рынке не равна сумме или проценту заработанных денег и даже слабо с этим коррелирует Здесь Ваше официальное экономическое образование фактически ничего не значит))

Вы начинаете усиленно изучать литературу. Например, технический анализ Мерфи, Ларри Вильямса, Сороса, Элдера… Ну и все прочее… Все это перемешивается в кашу… Вы начинаете строить из всего этого какую-то свою систему… И Вас переполняет оптимизм относительно будущих заработков…Вы тратите на чтение литературы и создание своей системы около года. Потом начинаете как-то торговать. И пам-парам-пам… Ничего не получается..

И возникает вопрос: «почему?». Вы начинаете менять составляющие системы, применять другие методики, увиденные в этих книгах, а может быть и методики, услышанные на семинарах великих гуру рынка… Вы начинаете искать проблему в том, что в Вашу систему закрались какие-то мелкие ошибки, которые портят всю картинку. Может быть причины в том, что рынок поменялся… Включились какие-то политические моменты из-за которых система не работает… Вы начинаете опять подстраивать и подналаживать свою систему.

Но Вы никак не можете допустить, что большинство Ваших первоначальных идей, которые Вы взяли из книжек, подсмотрели на семинарах или придумали сами, т.е. взяли с потолка, которые Вам кажутся логичными и правильными, эти идеи являются в корне неправильными. Они могут быть неправильными по разным субъективным причинам. Самое простое – банальное вранье и желание запутать читателя / семинариста умными фразами и изречениями, запутать в рыночных и психологических терминах, т.к. автору не известно как успешно торговать. Более сложное – увеличить объем книги / семинара, ведь это деньги… И из-за всего этого становится не видно леса из-за деревьев))).

Или ты просто банально запутался во всех этих хитросплетениях скользящих средних, ложных и неложых пробоев, заседаний ФРС, вводом войск на Донбас, фибоначей, эллиота, линий поддержки и сопротивлений, объемов, индикаторов и т. д.

И человек становится все дальше и дальше от той самой сути, которую он так пытается и хочет найти)

И чтобы свернуть с этого пути и начать новый путь с самого начала требуется побороть свою гордыню и уйти от мнения, что ты по 10 балльной шкале адекватности принятия решений на рынке на текущий момент находишься ниже 5 баллов)))

Относительно этой темы есть очень познавательная небольшая статья на Википедии, называется «Ошибка выживших»:

https://ru.wikipedia.org/wiki/%D0%A1%D0%B8%D1%81%D1%82%D0%B5%D0%BC%D0%B0%D1%82%D0%B8%D1%87%D0%B5%D1%81%D0%BA%D0%B0%D1%8F_%D0%BE%D1%88%D0%B8%D0%B1%D0%BA%D0%B0_%D0%B2%D1%8B%D0%B6%D0%B8%D0%B2%D1%88%D0%B5%D0%B3%D0%BE

( Читать дальше )

Ролик Московской биржи. Срочный рынок.

- 18 марта 2015, 13:51

- |

Итак, окончательный вариант видео. Немного доработанное, подкорректированное. Учли комментарии касательно графики в части фьючерсов на золото.

Спасибо за обратную связь! Покажите друзьям, лучше не знакомым со срочным рынком, послушайте, что они обо всем этом думают.

Вы, «искушенные зрители», не совсем целевая аудитория, интересен фидбек от людей не слышавших про срочный рынок ранее =)

Планируются также «тематические» ролики по товарным контрактам, по опционам, возможно, еще какие-нибудь интересные. Поэтому нам нужна обратная связь.

Спасибо!

Информационные сайты для любителей дивидендов.

- 18 марта 2015, 10:42

- |

Многим хотелось бы освежить информацию по отчетностям, размерам дивидендов, дивидендной доходности.

На разных ресурсах мне постоянно приходят просьбы такого содержания :

" Добрый день, Лариса! Подскажите, пожалуйста, существует единый ресурс, где можно смотреть отчетность компаний-эмитентов или надо ползать по сайтам всех компаний, чтобы ознакомиться с отчетностью или дивидендной доходностью?"

Я подумала, что интересно и полезно будет всем сообществом любителей дивидендов освежить такого рода информацию.

Давайте напишем в комментариях какими сайтами пользуемся для получения информации о

— размере дивидендов,

-дивидендных доходностях,

— дивидендных новостях,

-отчетностях компаний,

— других дивидендных интересностях

И так:

Дивидендные календари и дивидендные доходности, даты собраний и закрытий реестров:

( Читать дальше )

Ситуация на рынке облигаций РФ сегодня

- 18 марта 2015, 10:00

- |

Ожидание снижения ключевой ставки и её последующее реальное снижение Банком России — 13.03.2015 года с 15% до 14% привело соответственно и к понижению ставок на рынке облигаций.

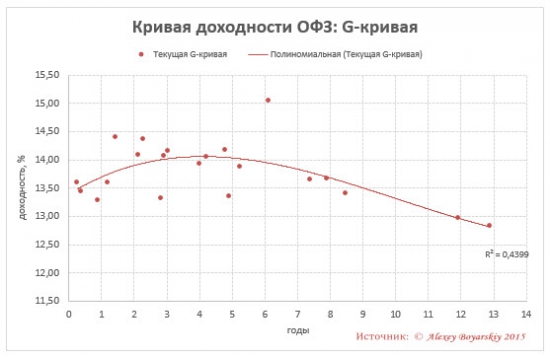

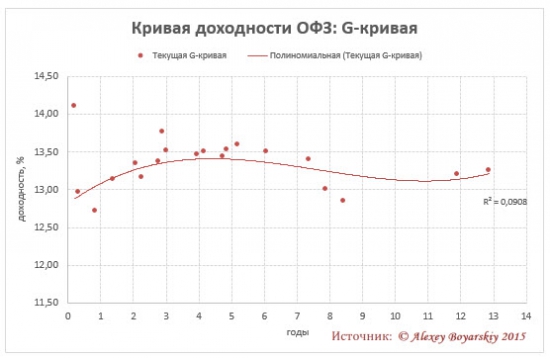

Доходности государственных облигаций РФ снизились по сравнению с началом месяца приблизительно на 0,5-0,7 процентных пункта. Смотрите ниже графики кривых доходности ОФЗ на начало месяца (01.03.2015 г.) и текущую дату (17.03.2015 г.):

01.03.2015 г.:

17.03.2015 г.:

( Читать дальше )

Удобные биржевые часы - бесплатная программа

- 17 марта 2015, 16:57

- |

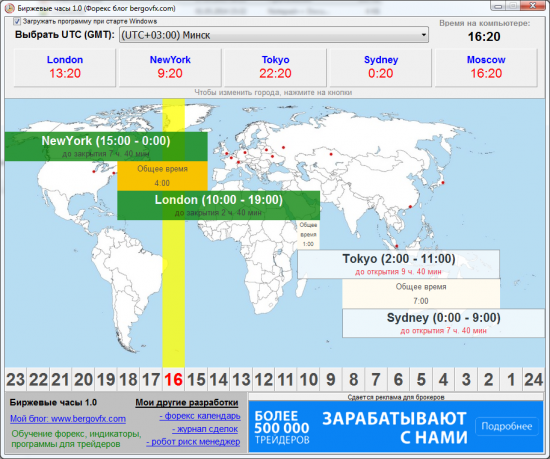

Программа висит в трэе, при наведение показывает время в основных столицах.

При наведение на столицы мира видно в их время

Сверху 5 кнопок со столицами, Вы можете добавить свои.

Те кто то торгуют на форекс, будут видны торговые сессии.

Скачать можете с моего блога, скачать биржевые часы программа весит 1.5 мб.

Если есть пожелания оставляйте в комментариях, скоро выйдет новая версия.

Пик затоваривания США еще не пройден, но ожидается в ближайшие месяц-два

- 17 марта 2015, 12:11

- |

- Цены на нефть продолжают ползти вниз, ближайший фьючерс на брент вчера на время опускался ниже 53 долл./барр. Это свежий минимум с начала февраля.

- Сегодня прошла экспирация контракта с расчетами в апреле, т.е. он больше не торгуется. Ближайшим контрактом стал чуть более дорогой майский, он сейчас торгуется на 54.1 долл./барр. Но это заметно выше минимума января в 45 долл./баррель.

- Ситуация с американской нефтью выглядит куда печальнее. Ближайший контракт на WTI на NYMEX упал до нового минимума с марта 2009 года (!) и закрылся вчера на 43.88 долл./баррель.

- Карта ниже (ист.: EIA) показывает расположение центра ценообразования и расчетов по фьючерсам на NYMEX. Это поселение Кушинг, штат Оклахома, куда сходится масса трубопроводов. Оно находится больше, чем за 700 км. от береговой линии США. Расположение объясняет особенности ценнообразования. До 2009-2010 годов американская нефть на NYMEX типично торговалась с премией к бренту порядка 1- 2 долларов. Причина в том, что нефть еще надо было доставить с портов побережья вглубь континента.

С началом сланцевой революции нефти внутри континента США стало много. На карте мы выделили (коричневым[1]) три главных нефтяных сланцевых “плея”. Два из них - Eagle Ford иPermian близки к Кушингу территориально, а третий - Bakken — находится на пути магистральных нефтепроводов из Канады, поставляющих нефть в тот же Кушинг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал