Избранное трейдера Василий Иванов

Акции ФСК ЕЭС привлекательны по дивидендам в этом сезоне

- 06 июня 2018, 14:39

- |

Компания отчиталась о росте прибыли в 1К 2018 в 2,4х раза от низкой базы прошлого года, скорректированная прибыль и EBITDA остались на уровне 2017. Финальный дивиденд составит 0,0148 руб. на акцию с доходностью 8,1%.

В этом году мы не ожидаем прогресса по прибыли на фоне довольно быстрого роста операционных расходов, и понижаем целевую цену с 0,234 до 0,224 руб., но сохраняем рекомендацию «покупать». Потенциал роста в перспективе года 23%.Малых Наталия

Прибыль на акцию подскочила в 2,4 раза от низкой базы 1К 2017, когда был признан единоразовый убыток 12,3 млрд руб. Скорр. EBITDA и прибыль остались примерно на уровне прошлого года.

Чистый долг сократился всего на 5% до 203,4 млрд.руб. или 1,45х EBITDA. По долговой нагрузке мы не ждем особых изменений на фоне дорогой инвестиционной программы (~90 млрд руб. в 2018).

Финальный дивиденд за 2017 составит 0,01482 руб. с ожидаемой доходностью 8,1%. По DY акции ФСК превышают средний уровень по сетевым компаниям почти в 2х раза. Компания приняла новую дивидендную политику. Формула расчета дивидендов заметно усложнилась.

По мультипликаторам акции FEES остаются недооцененными на 23% относительно сетевых аналогов.

ГК «ФИНАМ»

- комментировать

- ★1

- Комментарии ( 0 )

Изнанка 2.0

- 05 июня 2018, 10:19

- |

В продолжение первой части

https://smart-lab.ru/blog/475166.php

Решил еще немного приоткрыть занавес между клиентами и брокерскими компаниями и впустить зрителей за кулисы)

Я не делаю, ни рекламу, ни антирекламу кому или чему либо. Просто хочется чтобы клиенты компаний обдумывали свои действия и перед отрытием той или иной позиции на рынке понимали все риски какие могут возникнуть.

Кто нибудь читал брокерский регламент к которому он присоединяется когда открывает счет? Я нет, хотя имею счета более чем в 10 компаниях)) но со временем по долгу службы, очень часто приходилось заглядывать и изучать его.

Брокер — это не банк, где все условия обслуживания изложены на одной странице.

Брокерская компания намного сложнее и все правила, риски и нюансы изложены в регламенте и их даже несколько может быть)

Так вот, наверно многие задаются вопросом: а может ли получиться так, что я окажусь в минусе, и буду должен денег брокерской компании?

( Читать дальше )

Обновление портфеля.

- 04 июня 2018, 21:51

- |

Купил акции #РусГидро по 0,714 руб. на 5% от портфеля, которые снизилась после публикации сообщений об очередной докапитализации посредством допэмиссии. Также в четверг РусГидро опубликует финансовые результаты за I кв. 2018 г. Расписывать по РусГидро не буду, изменений больше не каких не было, подробнее можете поискать в группе. Ещё на 5% скорее всего буду докупать после отсечки, которая состоится 9 июля 2018г.

На прошлой неделе прошла «отсечка» по дивидендам в акциях #ВТБ, из-за которой бумаги госбанка подешевели на 7,2%. На фоне роста финпоказателей банка слежу за котировками, жду остановки акций и буду набирать в портфель.

Состав моего портфеля: #Распадская (5%), #ЛСР (10%),

( Читать дальше )

Про облигации

- 04 июня 2018, 14:56

- |

ОФЗ

Доходность по данному инструменту, как и по многим облигациям, складывается из двух составляющих

1) купонный доход — это процент который платит вам государство за использование ваших денежных средств. Правила выплат, размер, даты, прописаны в проспекте эмиссии.

2) курсовая разница — это разница между ценой покупки облигации и текущей ценой. ОФЗ как и любой финансовый инструмент изменяется в цене, как растут, так и падают. Поэтому при не правильно построенной стратегии инвестирования даже на таком консервативном финансовом инструменте можно получить убыток. Стоить заметить, что волатильность облигаций в разы меньше чем акций. На цену облигаций в значительной части влияют макроэкономические показатели ( ключевая ставка, политические новости и тд.)

1) Если вы инвестируете в облигации и ждете до погашения, Вы точно знаете какую доходность вы получите.

2) Вы можете в любой момент продать облигации и вывести денежные средства вместе с полученной прибылью. В отличие от вкладов, где досрочный возврат вложенных Вами денежных средств, наказывается потерей процентов.

( Читать дальше )

Откуда берется доходность по акциям и как ее прогнозировать

- 31 мая 2018, 12:12

- |

При инвестициях в компанию (если вы не являетесь спекулянтом) хочется понимать, что ты можешь заработать на ней достаточную доходность на среднесрочном горизонте.

Если исходить из предположения, что стоимость компании оценивается как EBITDA * мультипликатор минус чистый долг (см. наш предыдущий пост smart-lab.ru/blog/473014.php), то в реальности у каждой компании получается три составляющих доходности:

- Рост финансовых показателей (составляющая роста стоимости)

- Восстановление мультипликатора (составляющая роста стоимости)

- Денежный поток (идет либо на дивиденды либо на сокращение долга, что также ведет к росту стоимости)

Давайте рассмотрим на простом примере:

- Выручка компании ежегодно растет на 15% и мы ожидаем, что ближайшие годы она будет расти на те же 15%, изменения рентабельности не предполагается и ожидается, что прибыль вырастет на те же 15%.

- Текущий мультипликатор EV/EBITDA компании в силу рыночных факторов снизилася до 4x, хотя исторически был 5x. В предположении восстановления мультипликатора за 2 года получается что ежегодно это даст прирост стоимости в (5/4 – 1) / 2 = 12.5%

- При стоимости 100 компания ежегодно зарабатывает 10 рублей чистого денежного потока, который идет на сокращение долга и выплату дивидендов, таким образом FCF Yield (соотношениие денежного потока и стоимости) компании – 10%.

( Читать дальше )

Усиленные Инвестиции: таблица рекомендаций и итоги недели 18-25 мая 2018

- 28 мая 2018, 01:16

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу рекомендаций по ценным бумагам:

- ММК подскочил на 4.1%1 на фоне снижения индекса Мосбиржи на 0.7% и укрепления рубля. Позитивны рост внутренних цен на оцинкованный прокат и прокат с полимерным покрытием, снижение цен на коксующийся уголь и железную руду в Китае. Негативно снижение экспортных цен на горячекатаный прокат, цен на плоский прокат в Китае. Целевая цена выросла на 3%, а потенциал роста уменьшился на 1%. Мы немного сократили позиции после впечатляющего роста и планируем восстановление на откате.

- КузТК просела на 1.3% на фоне укрепления рубля. Негативно снижение цен на уголь в Австралии и ЕС. Мы проанализировали отчетность за 1кв18 и находим её неоднозначной. Приняв во внимание новые данные, мы скорректировали модель ценообразования в сторону большего консерватизма, с другой стороны компания показала сильные финансовые результаты (что может быть как единовременным фактором, так и отражать изменения в логистике). Целевая цена в итоге снизилась на 12%, а потенциал роста уменьшился на 11%. Совет директоров компании предложил акционерам два варианта распределения прибыли: 6 руб. на акцию или 10 руб. на акцию2, что составляет 3.2% или 5.3% от текущей цены.

( Читать дальше )

Рынок вновь под давлением? - Мои позиции в портфеле!

- 27 мая 2018, 20:27

- |

В этот раз решил попробовать написать полноценный обзор по рынку, тем более давно писал на смарт-лабе. Начну с индекса МосБиржи, в данный момент он находится в глобальном восходящем канале, который длится с 2014 г. С технической точки зрения индекс МосБиржи нарисовал двойную вершину на исторических максимумах, где подтвердил фигуру пробоем линии тренда на часовом графике. Далее на мой взгляд индекс может снизится до нижней границы канала к дневной линии тренда в район 2000-2100 пунктов.

Индекс Московской Биржи

Индекс Московской БиржиПочему такое может произойти, когда компании показывают сильные результаты и высокую дивидендную доходность, а рынок падает? Есть несколько причин, которые нужно помнить и учитывать при инвестировании и спекуляциях на российском фондовом рынке:

( Читать дальше )

Аэрофлот. Анализ инвестиционной привлекательности

- 27 мая 2018, 18:53

- |

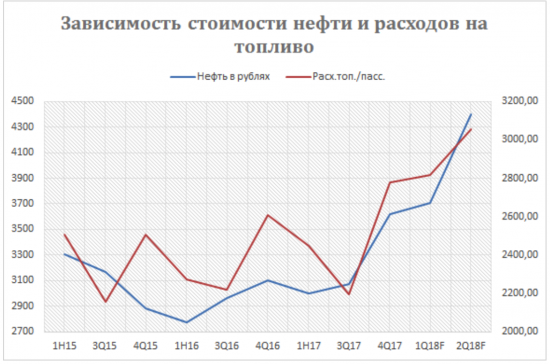

Аэрофлот является одним из самых слабых звеньев российского фондового рынка при высокой стоимости нефти. Расходы на топливо составляют 25% от всех операционных расходов компании и значительно влияют на итоговую величину чистой прибыли. В свою очередь низкая чистая прибыль не позволит компании платить такие же хорошие дивиденды, какие наблюдались ранее. Один лишь этот фактор заставляет усомниться в том, что Аэрофлот, как инвестиционная идея, имеет право на жизнь в текущей макроэкономической конъюнктуре.

В январе-апреле 2018 г. пассажиропоток вырос всего на 7% относительно 2017 г. (рис. 1), но стоимость авиатоплива выросла намного значительнее (рис. 2).

Рис. 1. Операционные показатели Аэрофлота.

( Читать дальше )

Облигации без налогов для физлиц

- 23 мая 2018, 13:54

- |

Короткие облигации

Если нужно припарковать деньги максимально ликвидно на случай просадок в акциях или под ближайшие траты, то смотрим облигации до года. В ОФЗ выбор не велик: 26208 под ~6% с погашением 27.02.2019 и 26216 под 6,5-6,7% с погашением 15.05.2019. Если хочется короткие ОФЗ, то лучший выбор ОФЗ 26216. Можно ещё половить Новсиб2013 с погашением 30.10.2018, где можно получить небольшую премию к ОФЗ.

Из негеосударственного есть ВЭБ ПБО1Р6 под 7,5%, но там уже совсем близкое погашение: 27.07.2018. Это если буквально ненадолго нужно припарковать деньги. Также в районе 0,1-0,2% пп. к ОФЗ можно забрать в ВТБ Б-1-1 с погашением 21.11.2018.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал