Избранное трейдера SDF

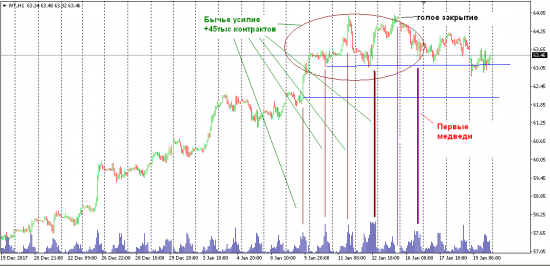

НЕФТЬ.СОТы. EWA.VSA.180116.

- 21 января 2018, 22:22

- |

Производители курят в сторонке.

За неделю добавили 10% к своей лонговой позиции, это самая крупная прибавка за последние 5 месяцев.

До кучи еще и выкупили все спреды как свопдилеров так и мелких спекулянтов с производителями из колонки otherrep.

Поводов схватить звездную болезнь у фондов предостаточно.

Супер плюс по лонговой позе за полгода.

в клочья разорвали шорты хеджеров аж с 2016-го года.

Смело прут против основных игроков рынка в спредах.

Прям почувствовали себя непобедимым рыночным куклом.

Широко шагают, но как бы штаны не порвать.

Если глянуть последнюю неделю через призму VSA (обьемно- спредового анализа)

то можно заметить:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 17 )

Доходность к погашению (Yield to maturity, YTM)

- 12 января 2018, 00:19

- |

Давно хотел понять, что такое доходность к погашению, но всё никак руки не доходили. Одно дело, когда тебе квик/сайт ММВБ показывает какое-то число, типа 5.25%, и вроде оно и должно быть правильным, но что за этим стоит? И что это означает на практике? В инете есть сложные формулы доходности, и (если сможешь разобраться) они вроде считают приблизительно то же самое, но, опять же, почему они именно такие, как они получены? Хочется, чтобы этот процент, какой бы он ни был, можно было напрямую сравнивать со ставками банковских вкладов, потому что это просто и понятно.

Зачем нужно уметь считать доходность самому?

- Чтобы проверить, что она на самом деле такая.

- Чтобы учесть налог на купон для корпоративных бумаг, т.к. в квике он не учитывается.

- Чтобы учесть комиссию.

- Чтобы посчитать доходность для бумаг, по к-м нет торгов на бирже (есть на внебирже) и поэтому в квике показывается 0.

- Можно посчитать для любой цены или даты.

Сразу скажу, что самый простой способ посчитать доходность – это использовать функцию ДОХОД в Excel. Для примера я буду использовать еврооблигацию GAZPR-34 на 10.01.18 с ценой 137.5 и НКД 17,7292. В данном случае ф-я ДОХОД получает 4,284% (тут учитывается налог), но при этом она требует очень мало параметров:

( Читать дальше )

Рубль...

- 07 декабря 2017, 09:12

- |

Восходящая свинговая конструкция, начавшаяся на неделе от 24.04.17 в настояний момент, не смотря на свой пологий характер продолжает оставаться очень устойчивой и является аргументом в пользу роста курса доллара. Отменить сценарий роста в среднесрочной перспективе может только полное разрушение конструкции, которое произойдет после перелоя 55,72 руб.

В этой ситуации зеленые свинги 1-5(6) станут завершенной восходящей конструкцией и откроют дорогу для существенного укрепления рубля.

События на неделе от 13.11.17, пояснил здесь:

( Читать дальше )

Опционы "с нуля". Часть вторая. Сравниваем и выбираем.

- 29 октября 2017, 20:19

- |

Наконец-то, меня выпустили из бана. Ну тут уж я сам оказался дурён и нелюбомудрен. В общем, сам виноват…

Это я к тому, что выкладываю следующую часть с опозданием. Прошу меня за это простить.

Итак, мы решили спекульнуть РИшечкой, чтобы выиграть денюшек на хлебушек.

Лирическое отступление. Да, я не описАлся, ещё мой любимый Альберт Айнстан говорил, что «Все события в природе носят вероятностный характер». Поэтому биржевая торговля – это Игра, Игра и ещё раз Игра! Не работа, не бизнес, а именно ИГРА! С вероятностными исходами.

Ничего плохого или предосудительного в этом не вижу. Шахматы, например, это тоже тяжелая, кропотливая, но игра. В которой, чтобы чего добиться, нужно много и упорно учиться и тренироваться. Но учиться – Игре. И играть, играть, играть…

Или шпионы-разведчики-контразведчики, которые ведут радиоигру и пускают дезу. Тоже игра.

( Читать дальше )

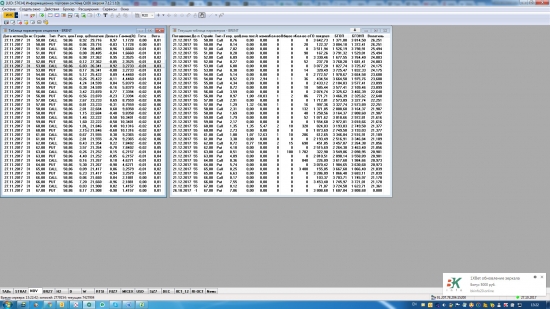

Опционы "с нуля". Часть 1-я. Занудная. Рисуем таблички.

- 27 октября 2017, 13:41

- |

Начинаю плавно выкидывать то, что ПРИГОДИТСЯ ВСЕМ!

Таблички — их три. Прошу желающих — скопировать с большой точностью, ибо дальше все расчёты от них пойдут.

Не настаиваю ни на чём. Просто дальше пойдут эксельные файлы, котороые любой желающий сможет получить. Забе

сплатьно. Затак. А тама — идеология!

Итак, рисуем три таблички. Первая -

в квике — система. Информация по опционам. Создать.

Это будет «таблица параметров опционов». Обращаю внимание на размер — 36 строк, или 18 страйков. Всем всё понятно. Зачем и почему — позжее. Нижее.

Итак, определяем значимые поля — они нам пригодятся!

ВНИМАНИЕ — все данные для расчётов будут браться из этой таблицы. Воспроизведите её!

Напоминаю, я пошагово

( Читать дальше )

Про РЕПО, залоговый рынок, ЦК, М-Депозиты, пролетариат и ... знания

- 25 июля 2017, 20:58

- |

Пока паровозил до автомобиля, решил почитать смарт. И наткнулся на статью про «качество компетентности на ресурсе». Кто/что пролайкал на тему РЕПО с ЦК, что никто не знает, что РЕПО с ЦК есть уже тыщу лет и что можно вовсю у брокеров просить свопы/РЕПО...

Поедем по порядку.

1. Да, РЕПО с ЦК это уже «давняя» история. Уже больше половины, если не 2/3 объема рынка РЕПО идет через ЦК. Немудрено. Ибо вроде и есть доверие/вечеринки/алкоголь с коллегой по чату, а риски дефолта контрагенты/эмитента никто не отменял.

Новое РЕПО с ЦК. Оно, конечно, РЕПО… Но не совсем. Т.е. для стороны размещающей средства (непрофик) это будет просто размещение депозита в ЦК (читай в НКЦ = член EACH, рейтинги Фича и Акры). Т.е. по сути это еще не прямой допуск непрофиков к профильным торгам. А вот для второй стороны (привлекающей у НКЦ) это сделка РЕПО.

Основной кейс для внедрения продукта, чтобы крупные (на данный момент, об этом ниже) корпорации размещали средства в рынок. Что дает +1,5-2% к депозитной ставке в банках (в годовых ессно). На 2 млн. рублей «не густо», а на 2 млрд. — вполне.

( Читать дальше )

Еврооблигации и депозиты

- 07 июня 2017, 09:49

- |

Этот пост для себя скорее, чтобы навести порядок в голове. Как всегда буду рад комментариям.

Стартовая точка, аксиома: деньги--это ресурс (Вроде, очевидно, но в социализме это как правило не так. Отсюда куча проблем с отношением к деньгам и вообще проблемы с деньгами в социалистических укладах). Значит, использование денег стоит денег. Чем больше денег используется--тем больше плата. Значит, плата за использование денег--это процент от используемой суммы. Если мы даем кому-то пользоваться нашими деньгами в размере S, то платой за это должна быть сумма Perc*S, где Perc--процент. Очевидно, чем больше время использования, тем больше должен быть процент, то есть Perc=Perc(t). В итоге имеем, что через t лет нам вернут сумму S1=S*(1+Perc(t)). Но можно подойти к этой формуле и по другому. Сколько стоит будущая выплата в размере S1? Ответ, она стоит величину

S=S1/(1+Perc(t)) (1)

Формула (1) позволяет оценивать нынешнюю стоимость будущих выплат. То есть отвечать на вопросы, сколько сейчас стоит будущая выплата. Это соотношение еще называется формулой дисконтированного денежного потока. Вот это база, фундамент современной финансовой жизни. По этой базе живет человечество, и неплохо живет :) Ну а мы, скромные труженники фенансовых рынков, можем рассчитать любой будущий платеж, хоть депозит, хоть облигацию, хоть контангу фьюча какого-нибудь.

( Читать дальше )

Как проверить «качество» прибыли в отчете о движении денежных средств

- 23 октября 2015, 14:16

- |

Это заключение. Начало и продолжение здесь и здесь.

Одно из преимуществ отчета о движении денежных средств заключается в том, что его можно использовать как опережающий индикатор для выявления возможных проблем. По его данным легко проверить «качество» прибыли компании, оценить риск ее неплатежеспособности и вероятность банкротства задолго до их наступления. Все, что для этого нужно, — рассчитать следующие «денежные» коэффициенты.

1. Свободный денежный поток и коэффициент P/FCF

Вычтя из операционного денежного потока (Operational Cash Flow, OCF) величину капитальных затрат (Capital Expenditures, CAPEX), можно узнать, сколько денег остается в распоряжении компании после вычета необходимых затрат на ведение и развитие бизнеса. Это так называемый свободный денежный поток.

( Читать дальше )

Как анализировать отчет о движении денежных средств

- 16 сентября 2015, 20:29

- |

Это продолжение. Начало здесь.

Анализ отчета о движении денежных средств я начинаю с раздела «Денежные потоки от операционной деятельности» (Operational CF, OCF). Почему именно с него? Потому что, инвестируя в акции, я инвестирую в бизнес, а именно этот раздел позволяет оценить его эффективность. В Operational CF отражаются притоки и оттоки денег, связанные с основной деятельностью компании, и по нему можно сразу понять, сколько «кэша» генерит бизнес и насколько он прибылен.

При этом я всегда обращаю внимание на то, чтобы операционный поток преобладал над финансовым и инвестиционным, то есть был для компании основным генератором денег. (Это не относится к банкам и инвестиционным компаниям, у которых в силу специфики бизнеса большой объем финансовых операций).

( Читать дальше )

Как оценивать нефтегазовые компании

- 26 мая 2015, 08:44

- |

Это окончание. Часть 1. Часть 2.

После проверки нефтегазовой компании на эффективность и способность генерировать кэш, можно переходить к оценке ее на привлекательность для инвестиций. А говоря проще, к выяснению того, дороги или дешевы ее акции и стоит ли их покупать. Для этого мы будем использовать стоимостные коэффициенты. Но не привычные Р/Е, Р/B, Р/S и P/CF (вы и так знаете, как их применять), а те, что предназначены для добывающей отрасли. И рассмотрим мы следующие из них: 1. EV/DACF 2. EV/EBITDA (EBITDAX) 3. EV/BOE/D; 4. EV/2P. Как видно, в основе всех этих мультипликаторов лежит стоимость компании (Enterprise Value, EV).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал