Избранное трейдера Светлана

Экономическая статистика по Китаю за последний месяц вся хуже прогнозов

- 30 мая 2019, 11:47

- |

Ну и уже видно, что США добились своей цели — импорт в Китай вырос, а экспорт падает.

В США же в целом все неплохо пока. Вот например недельные пособия по безработице:

Обычно перед кризисом они начинают повышаться, сейчас же нет ни намека на это.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

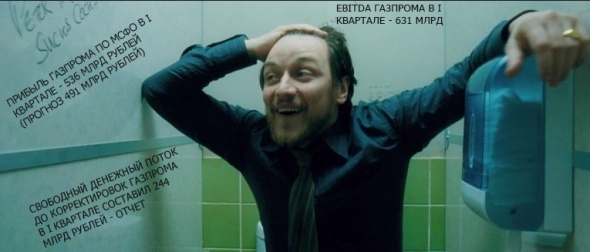

Газпром 1кв 2019 МСФО Бесконечность не предел!

- 30 мая 2019, 11:41

- |

ГАЗПРОМ СНИЗИЛ ОЦЕНКУ ИНВЕСТИЦИЙ ГРУППЫ В 2019Г ДО 2,078 ТРЛН РУБЛЕЙ С 2,094 ТРЛН РУБ. МЕСЯЧНОЙ ДАВНОСТИ — ОТЧЕТ

EBITDA ГАЗПРОМА В I КВАРТАЛЕ — 631 МЛРД РУБЛЕЙ (ПРОГНОЗ 626 МЛРД РУБЛЕЙ)

ПРИБЫЛЬ ПО КУРСОВЫМ РАЗНИЦАМ ГАЗПРОМА В I КВАРТАЛЕ — 184 МЛРД РУБЛЕЙ (СРЕДНИЙ ПРОГНОЗ — 144 МЛРД РУБЛЕЙ)

СВОБОДНЫЙ ДЕНЕЖНЫЙ ПОТОК ДО КОРРЕКТИРОВОК ГАЗПРОМА В I КВАРТАЛЕ СОСТАВИЛ 244 МЛРД РУБЛЕЙ – ОТЧЕТ

Редкий случай, когда падение рубля и его рост, одновременно даёт положительные результаты. Здесь он увеличивает рублевые показатели.

( Читать дальше )

В мае случился неожиданный рост числа безработных в Германии - максимальный с 2009 года

- 30 мая 2019, 10:43

- |

Рост выглядел слишком значительным, я решил проверить данные, и действительно:

Этот отчет вышел вчера, 29 мая.

Прогноз предполагал сокращение безработицы на 8 тыс. человек.

Правда основной вклад в этот рост внесли статистические коррективы, а именно проверка статуса получателей пособий.

Эти корректировки обеспечили 2/3 этого прироста безработных. Хотя даже и без корректировки прирост получается неприятный.

Минтруд Германии говорит, что видит и ослабление экономики:

мы видим первые негативные эффекты для экономики, спрос компаний на новые рабочие места резко сократился, хотя и остается на высоком уровне.До кучки посмотрел производственный PMI Германии, тоже тренд радости особой не вызывает:

Что делать выгоднее на рынке?

- 30 мая 2019, 10:33

- |

Стало мне тут интересно, кто на рынке и околорынке побеждает в долгосроке. Не в процентах на капитал, ибо это вещь абстрактная и сильно зависит от того есть ли тот капитал. А в абсолюте. То есть сколько люди в среднем зарабатывают ежемесячно без особых вложений?

Люблю считать чужие деньги и стал народ опрашивать и прикидывать сколько составил заработок в зависимости от того чем человек занимался последние 10 лет – от кризиса 2008 до полной жопы 2018.

В итоге.

Человек, занимающийся свинг-трейдингом, заработал 9 млн.

Человек, занимающийся скальпингом, заработал 14 млн.

Человек, набравший группу последователей, торгующих по его рекомендациям и платящих фикс + процент от профита, заработал 7 млн.

Человек, торгующий арбитраж, заработал на этом 40 млн, из которых ему досталось 9 млн, т.к. арбитраж обычно торгуют на чужие деньги.

( Читать дальше )

Премьера! Обзор Фондового рынка от Виталия Сергиенко

- 30 мая 2019, 10:03

- |

( Читать дальше )

Про цены на нефть, кризис перепроизводства в Китае и угрозу начала нового мирового финансового кризиса.

- 30 мая 2019, 09:48

- |

И так — как видно из графика представленного выше цены на нефть марки WTI снова начала падать. По моему мнению, после недавней коррекции на месячном графике нефти марки WTI. Которая продлилась четыре месяца с января по апрель. Мы сейчас наблюдаем начало нового импульса вниз. Цель движения — сорок два доллара за баррель. В районе нижней границы канала Дончиана.

И конечно сразу возникает вопрос. А какие основания для этого прогноза? Они есть и очень весомые. Об этом и пойдет речь ниже в этой статье.

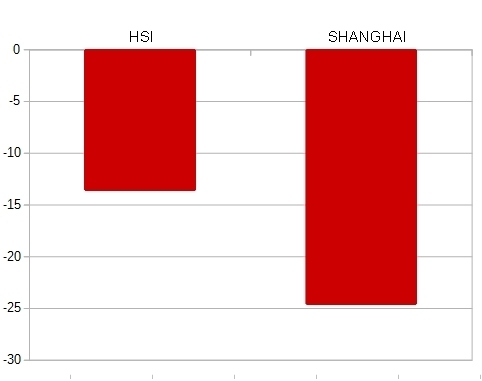

Основной причиной для падения я считаю продолжения кризиса перепроизводства в Китае, который начался еще в прошлом году и по ряду признаков продолжается в этом году. Как я уже писал Китайские фондовые индексы Hang Seng Index (HSI) и Shanghai SE Composite Index (SHANGHAI) закрыли уже проведший 2018-ый год в красной зоне.

( Читать дальше )

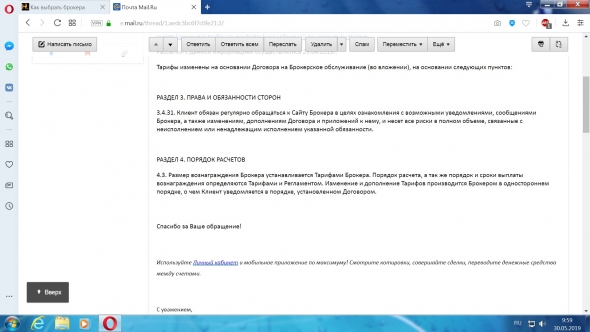

Обязанность, которую я взял на себя открывая бр счет.

- 30 мая 2019, 09:06

- |

Вопрос, на хера нужна клиенту эта самая обязанность, когда полно вменяемых брокеров, которые не меняют подло, в одностороннем порядке и без оповещения тарифы?

Инвесторам кстати на заметку, ибо проснувшись однажды спустя 10 лет, вполне можете узнать что все ваши активы списали в счет левой комиссии.

А вот не надо забивать на свои обязанности — открыли утром глазки — срочно на сайт брокера, проверять тарифы.

Общий вывод — на хер таких контрагентов, готовлю все счета под закрытие. Найду как провести время с большой пользой, нежели следить за шаловливыми ручками брокера.

Да и дешевле это, чем в один прекрасный день узнать, что брокер ввел комиссию за вывод ден средств в размере 10% от суммы. Или ввел комиссию задним числом, на этом случай ни каких мер не предусмотрено.

( Читать дальше )

«Тупожор» в РФ

- 30 мая 2019, 08:51

- |

Тупожор это такое состояние рынка, которое весьма часто настигает акции фондового рынка РФ, наступает обычно по неведомым причинам, но вчерашний тупожор видимо был связан с простым и понятным снижением рубля и фиксацией цен на нефть в текущем диапазоне около 70 баксов за бочку.

Именно поэтому вверх пошли преимущественно экспортеры, среди которых выделились нефтяники: Роснефть, Татнефть, Лукойл, Сургутнефтегаз. Исходя их технического и «объёмного» взгляда на акции, особый интерес вызывает Сургутнефтегаз, который имеет огромные долларовые резервы и в момент любого «шухера» на долларе начинает расти:

( Читать дальше )

Спекулятивные ставки вышли в плюс

- 30 мая 2019, 08:24

- |

Продолжаю практические мысленные эксперименты. Тема – биржевые спекуляции.

Одна экспериментальная модель уже действует и действует в плюс. Это совершение относительно редких спекулятивных сделок. С начала октября результат этой модели в расчете на вложенный капитал – чуть более 20%, или около 32% годовых (брокерские комиссии учтены). Эта модель является частью портфеля PRObonds #2 и удерживает его доходность выше 18% годовых, причем портфель живет почти без просадок капитала. Все картинки Вы можете видеть в этом блоге.

Вернемся к новому эксперименту. Идею подсказал Дмитрий Полянский @polyanskii, создавший портал https://2stocks.ru/2.0/. Задумка такая: берем постоянный набор спекулятивных инструментов (их 6 и они приведены в таблице), делим между ними капитал поровну, и по каждому инструменту делаем ставку на неделю вперед. Прошу не судить строго, я эти ставки опубликовал с задержкой, только во вторник. Еще, не очень понятно, все-таки брать как отражение российского рынка акций индекс МосБиржи (рублевый) или индекс РТС (долларовый). Но все отладится. Ставки на эту неделю тоже в таблице.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал