Избранное трейдера Магирус

Старый гном в одном посте

- 15 октября 2018, 11:34

- |

Гном. Или как трейдер обанкротил банк.

Глава первая и вторая

Глава третья и четвертая

Глава пятая и шестая

Гном 2. Возвращение.

Глава первая

Глава вторая и третья

Глава четвертая и пятая

( Читать дальше )

- комментировать

- ★239

- Комментарии ( 57 )

Автоматизация трендов | обновление

- 25 сентября 2018, 16:22

- |

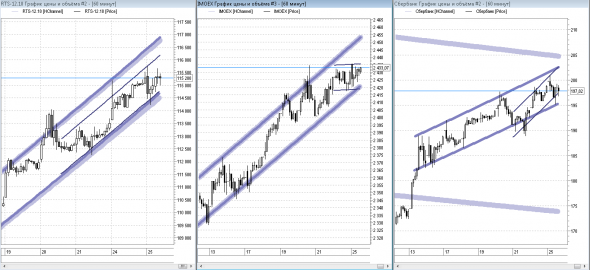

Заменил линейную регрессию на экспоненциальную, подшаманил с алгоритмами гомоскедастичностью и робастностью, прочие баги...

В общем продолжу традицию экипировки молодых бойцов ЛЧИ )))

Каналы

было - https://smart-lab.ru/blog/386529.php

стало

( Читать дальше )

Кто чем пользуется при анализе портфеля?

- 24 сентября 2018, 16:42

- |

Привет Смартлаб!

Я вот смотрю многие инвесторы пользуются различной аналитикой портфелей. Сам-то я по старинке в екселе таблички рисую с расчетами, но понимаю, что наверное намного удобнее какой-то сервис.

Если пользуетесь, то можете что-то годное порекомендовать? Торгую на Америке.

Был бы Вам очень признателен!

10 принципов облигационного трейдинга

- 19 сентября 2018, 00:16

- |

Во-первых, это риски инфляции.

То есть, риски валюты размещения.

Тут мало что можно сделать.

Разве что на половину портфеля купить евробонды

(впрочем, хедж всегда стоит денег, и защищаясь от инфляции вы сильно подрубаете общую доходность портфеля).

Во-вторых, это риски реинвестирования.

Поэтому единственная безрискованная инвестиция – государственная дисконтная бумага,

которая держится до погашения.

Как известно,

доходность облигации определяется доходностью ее тела (изменение цены),

доходностью купонов,

и доходностью реинвестирования купонов.

И по всем трем позициям возможны проседания.

Номинал после вашей покупки может снижаться,

купоны могут не выплачиваться из-за техдефолта (или полного),

а их реинвестирование может быть затруднено из-за изменения ставки ЦБ

или отсутствия подходящих бумаг на рынке.

2. Размер позиции определяется общей доходностью портфеля.

( Читать дальше )

Несколько советов по работе с облигациями для начинающих

- 17 сентября 2018, 09:45

- |

Акции и облигации — инструменты фондового рынка, которые дают инвесторам хорошие возможности для заработка. Но у каждого из этих инструментов есть свои нюансы работы. Сегодня мы рассмотрим некоторые особенности работы с облигациями.

- Настройте для облигаций отдельную вкладку в QUIK. Параметры акций и облигаций разные, поэтому для облигаций лучше иметь отдельную закладку со специально настроенной для них таблицей. Основные параметры облигаций, которые должны быть у вас в таблице: объём торгов, количество сделок, цена закрытия, цена открытия, цена последней сделки, процент изменения, общий спрос и общее предложение, размер купона, НКД, доходность, дюрация, дата выплаты купона, дата погашения, номинал — есть облигации с индексируемым номиналом (ОФЗ-52001), есть которые амортизируются (Мечел-14об).

( Читать дальше )

Списки бумаг Тимофея Мартынова

- 07 сентября 2018, 12:38

- |

Посмотрел тут на досуге и совсем не удивился. Как всегда «пальцем в небо». Неожиданно успешным оказался только прогноз от г$вноаналитиков из Credit Suisse, остальные около нуля или в небольших отклонениях от средней «безрисковой» ставки. Портфель по рекомендациям Элвиса Марламова за девять месяцев вообще вышел в минус, что в общем-то печально.

Для меня результаты очевидные. Главная аксиома работает! Рынок способны обыграть только консервативные долгосрочные инвесторы. Ленивые, жирные коты, на которых работает время.

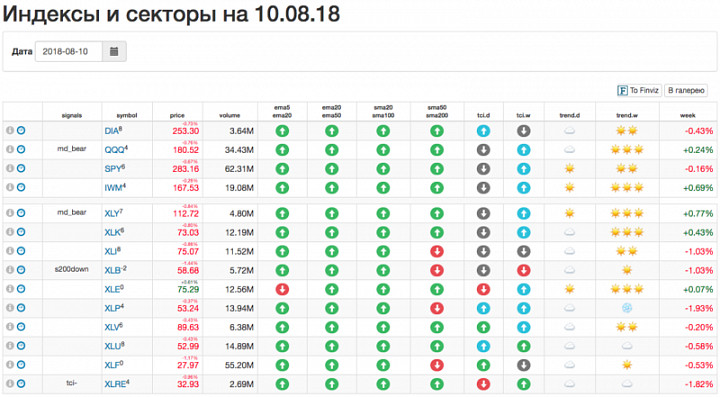

Как быстро узнать состояние американского рынка?

- 22 августа 2018, 20:11

- |

Если вам нужно быстро узнать, в каком состоянии находится американский рынок акций, то достаточно просто зайти на сайт Trades.Mindspace.ru (TM) и посмотреть на значение статуса. Но если вы хотите точней выбирать момент и активы для входа, то вам пригодится раздел Индексы и секторы. И в этой серии обзоров мы разберем, как с ним работать.

( Читать дальше )

Инвестграм#3. Три подхода при анализе компаний для инвестирования.

- 22 августа 2018, 15:34

- |

Доброго времени суток, коллеги!

В данном выпуске я уделю внимание трем подходам при выборе компаний для инвестирования.

Есть множество инструментов, которые прогнозируют будущую стоимость акций или других финансовых инструментов. В данной статье мы не будем гадать на кофейной гуще, не будем с помощью линеечек на графике предсказывать будущую стоимость активов.

Я ни в коем случае никого не хочу обидеть. Бесспорно, есть отличные технические аналитики, спекулянты, а также те, кто владеет даром ясновидения. Но статистика, к сожалению, показывает обратное. Все спекуляции рано или поздно заканчиваются потерями денег, либо повышенной нестабильностью заработка, хотя при этом доходности там в моменте бесспорно выше, чем в инвестициях. Лично я знаю один единственный и более верный с точки зрения оценки стоимости бизнеса подход — фундаментальный анализ бизнеса компании.

( Читать дальше )

Учет инвестиций с помощью Google Spreadsheet. Базовые настройки и ввод данных

- 22 августа 2018, 13:39

- |

В это части постараюсь описать, чего уже можно добиться с помощью документа в Google Spreadsheet, разработанного Вячеславом (пример — https://docs.google.com/spreadsheets/d/1IUxJfnRjzpqkNpuKAU83eTqxCOLyWVZmkVTI9galxZ0/edit#gid=0), а также пройтись по листам, на которых вносятся необходимые для учета данные.

А в следующей части уже посмотрим, что получаем на выходе. И станет ясно, куда можно расти и что улучшать.

Итак, Гугл таблица позволяет получать подробную информацию по портфелю:

- Сумма ваших инвестиций

- Сумма накопленных дивидендов

- Текущий остаток на депозите

- Текущую стоимость портфеля

- Номинальный доход и доходность (без инфляции)

- Реальный доход и доходность (с учетом инфляции)

- Структура портфеля по секторам (реальная и желаемая)

- По каждой акции в портфеле показывается количество лотов в наличии, дивиденды, средняя цена покупки, текущая стоимость, прибыль и многое другое. Производится расчет как текущей доли в портфеле, так и желаемой доли, а также дается рекомендация, сколько лотов нужно купить/продать, чтобы получить желаемую долю. К сожалению, данные по рыночным ценам не подтягивались автоматически, поэтому нужно было вручную их вносить, чтобы видеть актуальную версию картины. Но при относительно пассивном инвестировании это не так и важно. Если раз в месяц (или еще реже) осуществлять покупки, то можно и вручную обновить котировки.

( Читать дальше )

Честно о трейдинге или Практика выставления стоп приказа на основе краткосрочной дивергенции.

- 17 августа 2018, 09:15

- |

Я всегда вас рад видеть)))

По паре на курс фунт стерлингов – доллар США образовалась краткосрочная лонговая ситуация в масштабе 4-х часового и часового ТФ, частично на дневном ТФ.

На примере фьючерсного контракта на пару фунт стерлингов – доллар США ( GBPU-9.18).

Я проанализировал весь наш срочный рынок, нашёл в данное время для себя и для вас только одну подходящею сделку под эту методику.

У меня есть своя собственная разработка, методика: Выставление стоп приказа на основе краткосрочной дивергенции.

Так как я использую технический индикаторный анализ, то и сама методика основывается на техническом сигнале — дивергенция.

В ТА это наиболее сильный сигнал, он является опережающим, а не запаздывающим.

Дивергенция появляется всегда в конце тренда, не важно будь это переломный момент с нисходящего на восходящий или наоборот.

Дивергенция присутствует в 100% случаях, единственно, что отработка может быть не полной (не точной), но это сути не меняет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал