SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера suslik

TSLAB два года торговли ботами

- 28 мая 2013, 09:21

- |

Торгую 2 года ботами под тслабом брокер айтиинвест. Что вижу то и пишу. Предыдущий пост был Тслаб 1.5 года торговли ботами.

1 Результаты… за 2012г +10% и можно дальше не читать

Запустил текущий состав ботов в феврале 2012. Торгуются 4ре фьючерса ртс, сбер, газпром, бакс-рубль. На каждый фьючерс три бота все трендовые. За 2012 год они наколбасили 10%. Рынок был вялым и тухлым: пониженная волатильность, много гэпов против движения и много пятничных разводов. Основной профит пришел с бакс-рубля. Все остальное около нуля. Хай эквити пришелся на начало октября 12года профит был 20%, но затем последовал боковик в 7месяцев до мая 2013. Счас обновил хаи. Но если учитывать комисы и НДФЛ, то хаев нет и боковик продолжился. Я обещал выложить реальную динамику счета при обновлении хаев. Эквити выглядит зашибенно, т.к. все торговалось с плечом 4-8 ;-) Пришлось даже деньги докидывать чтоб не унесли по маржинколу при поднятии ГО…

( Читать дальше )

1 Результаты… за 2012г +10% и можно дальше не читать

Запустил текущий состав ботов в феврале 2012. Торгуются 4ре фьючерса ртс, сбер, газпром, бакс-рубль. На каждый фьючерс три бота все трендовые. За 2012 год они наколбасили 10%. Рынок был вялым и тухлым: пониженная волатильность, много гэпов против движения и много пятничных разводов. Основной профит пришел с бакс-рубля. Все остальное около нуля. Хай эквити пришелся на начало октября 12года профит был 20%, но затем последовал боковик в 7месяцев до мая 2013. Счас обновил хаи. Но если учитывать комисы и НДФЛ, то хаев нет и боковик продолжился. Я обещал выложить реальную динамику счета при обновлении хаев. Эквити выглядит зашибенно, т.к. все торговалось с плечом 4-8 ;-) Пришлось даже деньги докидывать чтоб не унесли по маржинколу при поднятии ГО…

( Читать дальше )

- комментировать

- ★52

- Комментарии ( 53 )

Метод шести шляп мышления Эдварда Де Боно

- 27 мая 2013, 14:51

- |

Метод шести шляп — это один из самых действенных приемов по организации мышления, разработанный английским писателем, психологом и специалистом в области творческого мышления Эдвардом де Боно. В своей книге «Шесть шляп мышления» / «Six Thinking Hats», где Боно описывает приемы помогающие структурировать как коллективную, так и личную умственную деятельность, сделать ее более продуктивной и понятной.

Метод шести шляп мышления позволяет развить гибкость ума, креативность, отлично помогает преодолеть творческий кризис, помогает правильно принять решение и более точно соотносить свой образ мыслей с поставленными целями и стоящими задачами. Особенно хорошо он подходит для оценки необычных и инновационных идей, когда важно учесть любое мнение и рассмотреть ситуацию под разными плоскостями.

Суть метода шести шляп

В основе метода Эдварда де Боно находится концепция параллельного мышления. Как правило, то или иное решение рождается в столкновении мнений, в дискуссии и полемике. При таком подходе предпочтение часто отдается отнюдь не самому лучшему из вариантов, а тому, который более успешно продвигался в полемике. При параллельном мышлении (конструктивном по сути) разные подходы, мнения и идеи сосуществуют, а не противопоставляются и не сталкиваются лбами.

( Читать дальше )

"Гном", или как трейдер обанкротил банк. Часть 2.

- 27 мая 2013, 14:27

- |

Disclaimer: История художественная, все имена вымышленные, все совпадения случайны.

Часть первая. Гном.

… В мае 2008 мы начали делать очередную квартальную перекладку на сентябрь. Продажа путов ОТМ давала уже 8й прибыльный квартал подряд, и светил приличный полугодовой бонус.

Лимиты за последний год увеличивали 4 раза, и сейчас мы были готовы продать до ХХХХХХ путов на Ри.

Стратегия была предельно простая:

продажа ОТМ пута в 70% случаев давала простую экспирацию без денег. Еще в 25% случаев цена припадала, и мы перекладывались на пут пониже (иногда более крупным сайзом). Тогда экспирация была верняком вне денег.

Ну и бывали моменты, когда чтобы, покрыть лось, надо было продать слишком много более далеких ОТМ, и тогда продавались опции следующих серий. Такое роллирование было нашей козырной картой, при объяснении стратегии начальству.

( Читать дальше )

Часть первая. Гном.

… В мае 2008 мы начали делать очередную квартальную перекладку на сентябрь. Продажа путов ОТМ давала уже 8й прибыльный квартал подряд, и светил приличный полугодовой бонус.

Лимиты за последний год увеличивали 4 раза, и сейчас мы были готовы продать до ХХХХХХ путов на Ри.

Стратегия была предельно простая:

продажа ОТМ пута в 70% случаев давала простую экспирацию без денег. Еще в 25% случаев цена припадала, и мы перекладывались на пут пониже (иногда более крупным сайзом). Тогда экспирация была верняком вне денег.

Ну и бывали моменты, когда чтобы, покрыть лось, надо было продать слишком много более далеких ОТМ, и тогда продавались опции следующих серий. Такое роллирование было нашей козырной картой, при объяснении стратегии начальству.

( Читать дальше )

Returns vs Volatility (Attention! The article has the formula!)

- 14 мая 2013, 10:53

- |

Финансовые временные ряды помимо толстых хвостов в распределении доходностей часто демонстрирует так называемый эффект левериджа: когда волатильность возрастает со снижением рынка и, наоборот, снижается, когда рынок растет.

Влияет ли данный эффект на стоимость опционов? Попробуем разобраться.

Для этого, для начала, посчитаем коэффициент корреляции Пирсона для рядов однодневных доходностей и волатильности «на центральном страйке». Будем использовать рыночные данные для фьючерса на индекс РТС и его опционов (3/2010 — 5/2013). Причем будем рассматривать только опционы, до экспирации которых осталось от 45 до 5 календарных дней. Доходности будем получать по формуле: ret[t] = log(S[t]/S[t-1]). Волатильность «на центральном страйке» будем определять как IV0[t] = f(par[t], x=0), где par[t] — вектор параметров функции f, описывающей рыночную улыбку на конец торгового дня t; x = log(K/S) — «денежность» опциона со страйком K при цене базового актива S.

Т.о. перед нами два ряда ежедневных логарифмических доходностей: ret[t] = log(S[t]/S[t-1]) и rvol[t] = log(IV0[t]/IV0[t-1]).

( Читать дальше )

Влияет ли данный эффект на стоимость опционов? Попробуем разобраться.

Для этого, для начала, посчитаем коэффициент корреляции Пирсона для рядов однодневных доходностей и волатильности «на центральном страйке». Будем использовать рыночные данные для фьючерса на индекс РТС и его опционов (3/2010 — 5/2013). Причем будем рассматривать только опционы, до экспирации которых осталось от 45 до 5 календарных дней. Доходности будем получать по формуле: ret[t] = log(S[t]/S[t-1]). Волатильность «на центральном страйке» будем определять как IV0[t] = f(par[t], x=0), где par[t] — вектор параметров функции f, описывающей рыночную улыбку на конец торгового дня t; x = log(K/S) — «денежность» опциона со страйком K при цене базового актива S.

Т.о. перед нами два ряда ежедневных логарифмических доходностей: ret[t] = log(S[t]/S[t-1]) и rvol[t] = log(IV0[t]/IV0[t-1]).

( Читать дальше )

Что на самом деле двигает рынки? Ларри Вильямс

- 09 мая 2013, 14:41

- |

Графики не двигают рынки. Условия двигают рынки…

Пришло время показать вам один из самых мощных рыночных индикаторов среди всех. Многие из моих учеников торгуют только на основе одного этого индикатора; он представляет триллионы долларов инвестированных большими парнями. Большие парни – те самые, кто двигают рынки. Они знают больше чем мы.

Вот как следовать за ними…

Каждую неделю правительство соединенных штатов публикует Commitment of Traders отчет (СОТ отчет). Отчет показывает все покупки и продажи, сделанные на прошлой неделе различными «игроками» рынка. Есть 3 основные группы. Хеджеры, крупные спекулянты и мелкие спекулянты (Commercials, Large Speculators, and Small Speculators). Отчет публикуется в конце каждой недели на основе информации конца вторника этой же недели. Посмотреть отчет можно здесь www.cftc.gov/marketreports/commitmentsoftraders/index.htm.

Я начал отслеживать эти трейдерские группы в 1970, до того как остальные узнали об отчете. Я думаю, что могу достоверно сказать, что никто не имеет больше опыта, чем я в анализе данного отчета. Некоторые из моих студентов начали свою карьеру на основе данной информации. Они проделали хорошую работу. Я всегда считал, что лучше всего обращаться к первоисточнику информации. В данном случае это я, и вы здесь, у источника. Не только потому, что у меня сорокалетний опыт работы с этой информацией, но и потому, что самые свежие нововведения в использовании СОТ отчетов идут от моей работы.

( Читать дальше )

Пришло время показать вам один из самых мощных рыночных индикаторов среди всех. Многие из моих учеников торгуют только на основе одного этого индикатора; он представляет триллионы долларов инвестированных большими парнями. Большие парни – те самые, кто двигают рынки. Они знают больше чем мы.

Вот как следовать за ними…

Каждую неделю правительство соединенных штатов публикует Commitment of Traders отчет (СОТ отчет). Отчет показывает все покупки и продажи, сделанные на прошлой неделе различными «игроками» рынка. Есть 3 основные группы. Хеджеры, крупные спекулянты и мелкие спекулянты (Commercials, Large Speculators, and Small Speculators). Отчет публикуется в конце каждой недели на основе информации конца вторника этой же недели. Посмотреть отчет можно здесь www.cftc.gov/marketreports/commitmentsoftraders/index.htm.

Я начал отслеживать эти трейдерские группы в 1970, до того как остальные узнали об отчете. Я думаю, что могу достоверно сказать, что никто не имеет больше опыта, чем я в анализе данного отчета. Некоторые из моих студентов начали свою карьеру на основе данной информации. Они проделали хорошую работу. Я всегда считал, что лучше всего обращаться к первоисточнику информации. В данном случае это я, и вы здесь, у источника. Не только потому, что у меня сорокалетний опыт работы с этой информацией, но и потому, что самые свежие нововведения в использовании СОТ отчетов идут от моей работы.

( Читать дальше )

Spydell о рынке

- 08 мая 2013, 10:25

- |

Копипастить не буду, дам ссылку: http://spydell.livejournal.com/496238.html

Вот любопытная табличка (такой быстрый рост как сейчас был посл. раз в 1997):

(Обожаю таблички и циферки)

А вот помесячное изменение S&P500 — растем 7 мес подряд — такое последний раз было в 2009, 2006

Основные спайделл-выводы:

( Читать дальше )

Вот любопытная табличка (такой быстрый рост как сейчас был посл. раз в 1997):

(Обожаю таблички и циферки)

А вот помесячное изменение S&P500 — растем 7 мес подряд — такое последний раз было в 2009, 2006

Основные спайделл-выводы:

- рынки растут по принуждению центробанков

- 100% «пузырь идиотизма»

- полностью искусственный рост

- в мае-июне может быть жесткая коррекция

- вероятнее что за квартал коррекция составит 10%

- инвестиционная публика безрассудна (долбоинвесторы)

- S&P500=1900 и переход рынка в бычий цикл — бред

- оценку профитов в сезон аналы занижают на 20%

- сейчас ситуация в США хуже чем в 1997

- с точки зрения экономики сейчас у США худшие перспективы за 100 лет

- сейчас хуже, чем в 2009, т.к. тогда была низкая база

- хуже чем в 2006, т.к. ВВП был 3% «бездефицитного роста»

- 109 дней растем без 5% коррекций. Последний раз 2006-07

- рост рынка не подкрепляется ростом эк-ки и прибылей

- рынок растет т.к. капитал некуда девать

- закономерность: Если покупать в начале ноября и продавать в конце апреля следующего года, то такая тактика с 1951 года могла бы принести 5100% прибыли, а если бы покупать в начале мая и продавать в конце октября, то лишь 38% за 62 года.

- Портфель российских акций разгрузил, загрузился серебром

- обвал золота и серебра организован правительством США \ :) \ с целью поддержки статуса доллара

( Читать дальше )

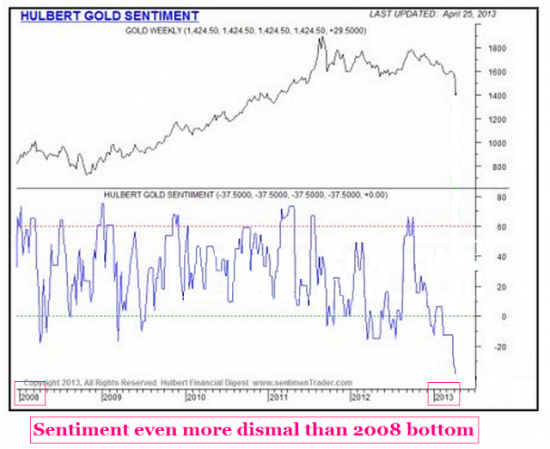

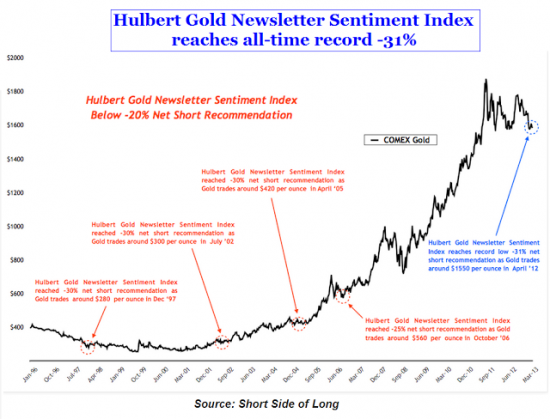

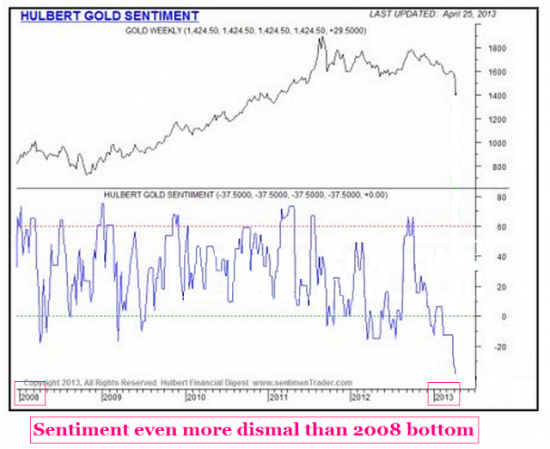

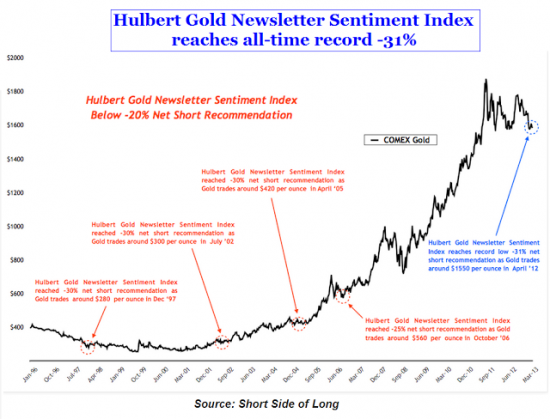

Золото.Настроения:Hulbert Gold Sentiment(график сделан www.sentimenTrader.com от 25 апр2013 )и ,,умные,, и мелкие инвесторы(графики)

- 07 мая 2013, 20:26

- |

Первые три графика показывают рекордную загнанность вниз .4 и 5 графики показывают: чем выше put/call тем более медвежьи настроения в ETF( и наоборот соответственно)6 и 7 графики -поведение ,, умных ,, инвесторов и самых мелких.

( Читать дальше )

( Читать дальше )

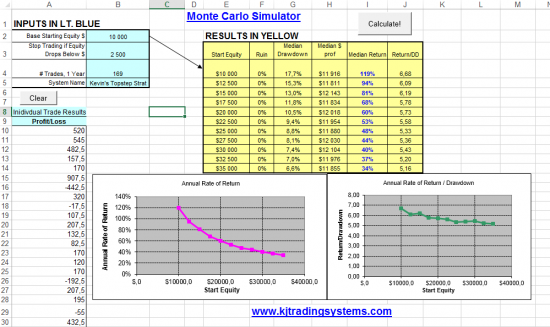

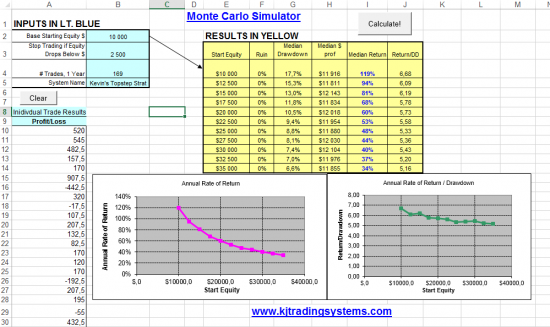

Анализ результатов торговли методом Монте-Карло и опасность недокапитализации

- 06 мая 2013, 18:32

- |

Тут на днях некие участники смарт-лаба с удивлением обнаружили, что даже наличие торговой системы с положительным матожиданием не гарантирует получения прибыли и даже иногда приводит к потере счета. Впали в депрессию...

Что самое интересное — это правда. Но основная причина, кторая приводит к сливу депозита — это недокапитализация трейдера, или, проще говоря — недостаток бабла. Сколько людям не говорят, что $2K это недостаточно для торговли мини контрактами на CME, только микро — но не верят. Как нельзя с 15Круб торговать фьючем РТС — не верят. В результате — слитые счета и вера в кукла. А сколько достаточно? Можно рассчитать с помощью файла excel, который моделирует методом Монте-Карло вероятные результаты вашей торговли за один год. Файл лежит тут: yadi.sk/d/YlYHyHil4ay0W

В ячейке B2 (Base Starting Equity $) вводите размер капитала, которым Вы располагаете для торговли.

( Читать дальше )

Что самое интересное — это правда. Но основная причина, кторая приводит к сливу депозита — это недокапитализация трейдера, или, проще говоря — недостаток бабла. Сколько людям не говорят, что $2K это недостаточно для торговли мини контрактами на CME, только микро — но не верят. Как нельзя с 15Круб торговать фьючем РТС — не верят. В результате — слитые счета и вера в кукла. А сколько достаточно? Можно рассчитать с помощью файла excel, который моделирует методом Монте-Карло вероятные результаты вашей торговли за один год. Файл лежит тут: yadi.sk/d/YlYHyHil4ay0W

В ячейке B2 (Base Starting Equity $) вводите размер капитала, которым Вы располагаете для торговли.

( Читать дальше )

StockSharp продолжает расширяться!

- 29 апреля 2013, 15:30

- |

Мы добавили новый коннектор! Встречайте Transaq Connector от Финама!

Основные отличительные особенности:

- Подключение к Transaq Connector является полностью бесплатной услугой(все клиенты финама, могут его подключить через личный кабинет)

- Высокая скорость обработки транзакций(так как не используется сам терминал Transaq )

- Возможность торговли и получения котировок не только российского рынка

- История. Возможность получения истории напрямую из коннектора

- Большой выбор алгоритмических заявок.

Коннектор решает основные проблемы при программировании торговых роботов и подключения к промежуточным серверам(без терминала):

- История

- Бесплатность услуги

Теперь Transaq доступен во всех наших бесплатных продуктах:

( Читать дальше )

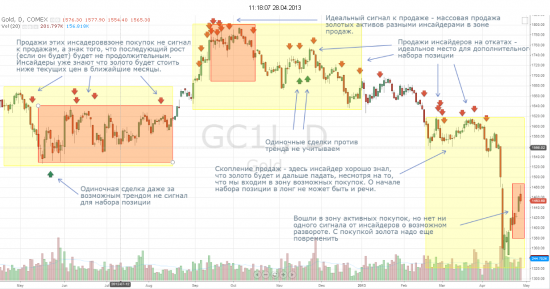

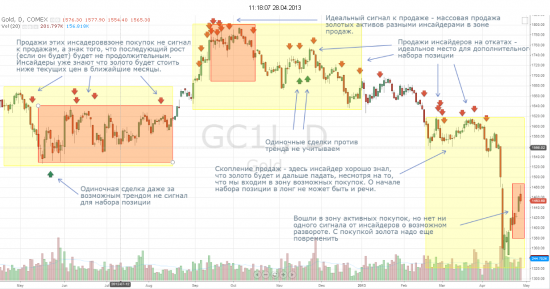

Грааль для среднесрочной торговли (на примере золота)

- 29 апреля 2013, 10:03

- |

Такая информация должна, конечно, стоить денег, но мне не жаль. Итак, большинство трейдеров торгуют внутри дня, ну а средесрочникам — пользуйтесь на здоровье. Мои действия базируются на анализе отчетов COT и SEC Form 4, т.е. две группы инсайдеров — одни держатели фьючерса на актив, другие владельцы акций сектора. Если вместе их сложить, выходит очень четкая картина действий.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал