Избранное трейдера tak2day

Фиксируем доходность на десятилетие?

- 13 апреля 2024, 09:09

- |

Друзья, приветствую. Короткая заметка по длинным ОФЗ.

В условиях, когда Минфин размещает огромные объемы облигаций, создается давление на котировки длинных ОФЗ, что приводит к весьма интересным уровням доходностей в бумагах со сроками погашения 10+ лет.

Сделал подборку из шести 10+ летних ОФЗ таким образом, чтобы можно было ежемесячно получать купоны и реинвестировать их, повышая свою доходность:

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 26 )

5 самых ПРИБЫЛЬНЫХ облигаций БЕЗ амортизации и оферты [весна 2024]

- 21 марта 2024, 21:23

- |

💼Напомню, что по моему мнению, для консервативной части портфеля в 1-м полугодии 2024 года лучшим выбором будут следующие инструменты:

- Вклады под максимально высокую ставку;

- Фонды денежного рынка для временной парковки кэша на брокерском счете (например, фонд LQDT);

- И, конечно же, облигации с фиксированным купоном с погашением минимум через год, а лучше позже — для «бронирования» высокой ставки на какое-то время вперед.

Подписывайтесь на телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

![5 самых ПРИБЫЛЬНЫХ облигаций БЕЗ амортизации и оферты [весна 2024] 5 самых ПРИБЫЛЬНЫХ облигаций БЕЗ амортизации и оферты [весна 2024]](/uploads/2024/images/21/79/60/2024/03/21/e7db0f.webp)

💬В комментариях под моей прошлой подборкой и здесь на Смартлабе, и в телеграме мне резонно заметили, что у большинства предложенных выпусков предусмотрена амортизация. Она неминуемо съест некоторую часть доходности в условиях ожидаемого снижения ключевой ставки ЦБ.

( Читать дальше )

Баг или фича? Стопы и тейки.

- 20 ноября 2021, 00:25

- |

При проектировании ТС я разумеется рассчитываю тейк (иначе ради чего она затевается)))

Однако уж без чего точно нельзя начинать движение, так это без пристегнутого ремня стоп-лосса. Его конечно же я тоже рассчитываю.

Так вот, рассчитав тейк и стоп, решил я значит на истории построить не эквити, а оценить вероятность выноса позиций по стопу и взятие тейка.

И получилась интересная картина. Оба значения больше 50% процентов (тейк гораздо больше, стоп менее больше)

т.е. вероятность выхватить лося положительная, и сорвать куш положительная.

Ночь на дворе, поэтому у мозга уже не хватает сил моделировать ситуации и прогнозировать исходы. Решил пока что по этой теме остановиться на написании поста с вопрошанием к публике.

Уважаемые форумчане, ТС`о-строители, подскажите, сталкивались вы с такой ситуацией, что вы с ней делали, был ли у вас опыт эксплуатации ТС с такой особенностью, понравилась ли она вам?))

Шпаргалка инвестора, чтобы понимать, какой сектор растет, а какой падает в момент торговли

- 05 июня 2021, 13:42

- |

Очень полезная и удобная шпаргалка, чтобы у вас всегда перед глазами была информация, какой сектор растет, а какой падает, прям на экране телефона, т.к. часто можно наблюдать, что рынок растет, а вы не знаете что именно растет и почему, и ищите акции в общем списке избранного.

Мы решим эту проблему.

Добавляете тикеры в любом приложении для отслеживания, я пользуюсь тремя приложениями, это Webull, Investing или TradingView, вывожу готовый список виджетом на экране телефона и всегда понимаю, что растет, а что падает в текущий момент. Все перед глазами.

( Читать дальше )

Будьте осторожны. Налоги в втб.

- 05 апреля 2021, 07:04

- |

я понимаю что втб сложно с банкирами! Но в бухгалтерии можно элементарный порядок навести.

Сколько я уже бьюсь чтоб с налоговыми 3-5 летними вычетами процесс автоматизировали, чтоб внебиржа нормально работать начала. Я не понимаю как они сдают экзамен на рабочее место?

Так что проверяйте те документы которые вам дает банк. Может быть неприятный сюрприз в налоговой.

С уважением Витя Витин.

Более 10 лет ставлю цели на год: рассказываю, как это делать эффективно

- 13 января 2021, 11:56

- |

Меня зовут Павел Комаровский, и я алкоголик занимаюсь саморазвитием уже более 10 лет. Вообще, у меня финансово-аудиторский бэкграунд, и обычно я пишу про личные финансы/инвестиции (с большим креном в сторону пассивных подходов). Но эта статья о том, какой подход к личному целеполаганию я выработал для себя в итоге – надеюсь, она поможет вам избежать ошибок, которых в своё время наделал я.

Я полностью прошёл все стадии грехопадения: в студенческие годы искал сакральные ответы в стопках self-help макулатуры; затем разочаровался и решил, что весь этот «успешный успех» – это разводилово для дурачков (до сих пор уверен, что Наполеон Хилл – шизофреник); позже переосмыслил всё ещё раз и пришёл к своему пониманию того, как может выглядеть саморазвитие с адекватным лицом.

Всё, что написано далее, – это выводы, к которым я пришёл на основе своего личного опыта. Понимаю, что мои методы подойдут далеко не всем, и никак не претендую на истину в последней инстанции. Но если хоть какие-то идеи покажутся вам интересными и окажутся толчком к тому, чтобы попробовать что-то сделать в жизни по-другому – я буду рад.

( Читать дальше )

«Почем папира, ребята?» Как понять, о чем пишут пользователи Пульса

- 28 сентября 2020, 11:27

- |

За первый год в соцсети «Пульс» завели аккаунты почти 500 тысяч человек. И все это время в сообществе кипела жизнь и появился даже свой сленг!

Мы собрали распространенные выражения в Пульсе и сделали разговорный словарь сообщества с примерами из реальных постов. Он поможет вам понять, о чем пишут «пульсяне», и быстрее влиться в ритм соцсети.

Во всех цитатах, приведенных ниже, мы сохранили орфографию и пунктуацию авторов.

Амеры |

Биржи США, ценные бумаги американских компаний. DoReMi: $AAPL есть шанс, что амеры не уронят, а поднимут? (пост в Пульсе) |

Бетонная плита |

Крупная заявка в биржевом стакане, которая может повлиять на рынок. |

( Читать дальше )

ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ПРОСТЫМИ СЛОВАМИ

- 16 августа 2020, 11:36

- |

Фундаментальный анализ/Что такое мультипликаторы и как они работают?

1)P/E-финансовый показатель, равный отношению рыночной стоимости акции к годовой прибыли, полученной на акцию.Грубо говоря, чем ниже этот показатель, тем быстрее она окупается, соответственно является более ликвидным активом.

2)P/B-коэффициент P/B показывает отношение рыночной капитализации компании (Price) к ее балансовой стоимости активов (Book Value Ratio).

Если простыми словами, сколько денег можно выручить за компанию, если продать все ее имущество (от зданий, оборудования до дверных ручек, столов, стульев и табуретов, золотых унитазов топ-менеджеров и рабов). Снять все средства с резервов и нераспределенной прибыли. С полученных денег закрыть все долги (рассчитаться с кредиторами, выплатить зарплаты, заплатить все налоги). А то что останется (если останется) и будет считаться балансовой стоимостью.

Коэффициент P/B показывает на какую сумму инвестор получает имущества компании на каждый вложенный им доллар.

( Читать дальше )

ЧИТАТЬ ВСЕМ НОВИЧКАМ !!! ДЛЯ ЧЕГО НУЖНЫ СТОПЫ И ПОЧЕМУ МНОГИЕ ИХ НЕДОЛЮБЛИВАЮТ?

- 22 июля 2020, 21:04

- |

Всем привет, поставь знак хорошо и подпишись на меня, спасибо!

Начнем с теории:

Стопы, или стоп-лоссы – это ограничения рисков по открытым сделкам. Это удобно, поскольку выставив стоп, трейдер уже не должен отлеживать ситуацию на рынке и переживать, что потери окажутся больше, чем он готов принять. По сути, стоп срабатывает автоматически, закрывая убыточную сделку, как только убытки достигнут определённого процента. Чисто технически стоп нужен для того, чтобы много не терять на рынках.

Плюсы использовать стопы:

-уверенность в том, что не сольешь все депо

-безопасность

-возможность сохранить депо

Многие трейдеры не понимают, что стопы сильно нужны и ставить их надо грамотно

В чем же основная проблема: чаще всего в том, что люди ставят стопы слишком близко и из-за этого происходит выбивание и наоборот: люди ставят слишком далеко, например человек хочет заработать 1% со сделки, но стоп он ставит больше, чем может заработать. Это главная ошибка

( Читать дальше )

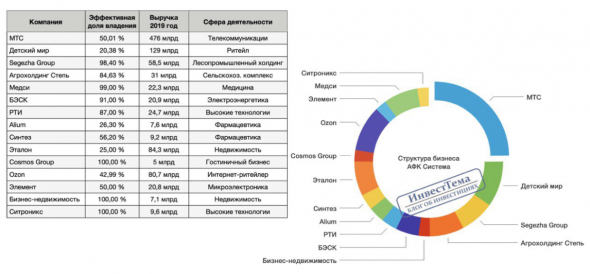

Структура бизнеса АФК Система 2020 (таблица)

- 23 июня 2020, 09:21

- |

Разбирая АФК Система, обновил таблицу по структуре бизнеса компании.

АФК действительно имеет широкую диверсификацию бизнеса. Он затрагивает и фармацевтический сектор, и IT, и девелопмент.

И в центре этого разнообразия стоит МТС, принося Системе основной доход. Доля Детского мира теперь не кажется такой уж большой.

О продаже доли Детского мира будет отдельная статья. Подписывайтесь на мой блог.

Мой Telegram

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал