Избранное трейдера Juris Tarvids

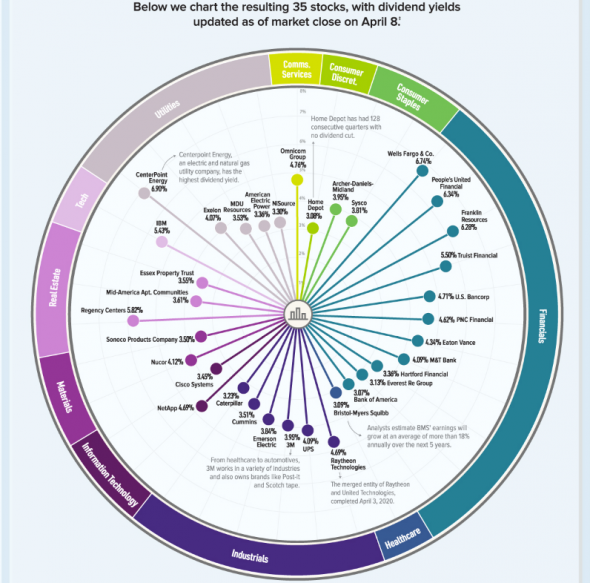

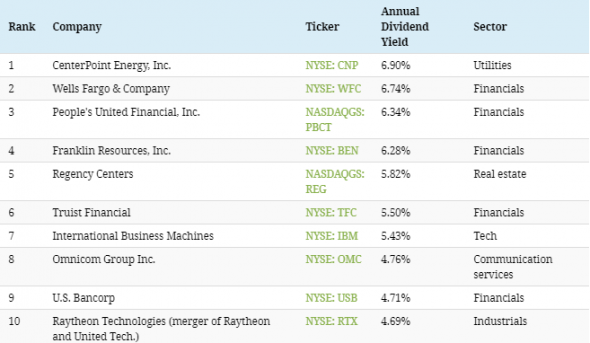

35 лучших акций с дивидендной доходностью на рынке США.

- 13 апреля 2020, 22:05

- |

По оценкам Goldman Sachs, дивиденды по акциям S&P 500 в этом году снизятся на 25%.

К каким акциям могут обратиться инвесторы для получения стабильного распределения и относительно высокой дивидендной доходности?

35 акций, которые могут соответствовать этим критериям, по данным Goldman Sachs.

Goldman Sachs определил акции из индекса Russell 1000.

Минимальная годовая дивидендная доходность составляет 3%

Кредитный рейтинг S&P не менее BBB+

Достаточно наличных денег на руках у компании

Сильный баланс

”Разумные" коэффициенты выплат

( Читать дальше )

- комментировать

- ★61

- Комментарии ( 13 )

Инвестидея на покупку акций производителя минудобрений Mosaic (ФИНАМ)

- 04 марта 2020, 16:36

- |

Как и обещали, будем периодически делиться с вами инвестидеями от аналитиков ГК «ФИНАМ». На этот раз в фокусе внимания американский производитель удобрений The Mosaic Company. По мнению аналитиков, положительная динамика финпоказателей наряду с ожидаемым улучшением рыночной конъюнктуры и недооцененностью по мультипликаторам будут способствовать росту капитализации эмитента. Рекомендация по акциям Mosaic повышена до «Покупать» с целевой ценой $ 22,5, потенциал роста превышает 27%

The Mosaic Company — один из крупнейших в мире производителей и продавцов калийных и фосфорных удобрений, ведущий свою деятельность в 40 странах. Бизнес компании включает три ключевых направления: производство фосфатов, производство карбоната калия и международную дистрибуцию продукции.

Неплохие квартальные финансовые результаты, оптимистичные ожидания в отношении рыночной конъюнктуры в текущем году и заметная недооцененность по ряду мультипликаторов выступают в пользу дальнейшего роста акций Mosaic.

( Читать дальше )

Это поможет: полезные ресурсы для инвесторов и трейдеров

- 13 февраля 2020, 13:54

- |

Собрали подборку сайтов, которые позволят вам эффективнее вкладывать деньги. Тут и выбор акций, и расчет доходности облигаций, и анализ портфелей. Неважно, инвестор вы или трейдер: что-то из нашего списка точно вам пригодится.

Все упомянутые ресурсы бесплатны или дают бесплатный доступ хотя бы к части функций. Пользуйтесь и добавляйте в избранное, чтобы не потерять.

Лента Тинькофф Инвестиций

На тарифе «Премиум» в ленте новостей под кнопкой «Тинькофф» команда аналитиков и редакторов ежедневно публикует полезный материал: оперативные новости, которые влияют на рынок, аналитические обзоры компаний, дайджесты на неделю, подробные таблицы с расписанием отчетностей по понедельникам. Клиенты могут прочитать обучающие материалы, рекомендации, тематические подборки идей и бумаг.

Акции

Invest-Idei. Агрегатор инвестиционных идей, в основном от российских брокеров. Можно посмотреть обоснование каждой идеи, а еще можно увидеть рейтинг брокеров и сообществ по точности инвестидей.

( Читать дальше )

Нашел еще одну "Теслу" на американском рынке, которую почему-то никто не шортит:)

- 04 февраля 2020, 20:01

- |

Нашёл одну = Salesforce, тикер CRM.

P/E=185, EV/EBITDA = 67

Правда ожидается, что в 2020 году EV/EBITDA будет уже 27.

Капитализация компании = $165 млрд

Почему ее никто не шортит?:)

Ааа, ее ж акции просто не выросли в 3 раза за пару месяцев.

Ведь чтобы что-то зашортить, надо чтобы оно сначала выросло)

Кстати второй компании с таким высоким мультом и капой >100 млрд на американском рынке больше нет.

Смотрел кстати через скринер терминала tradingview:

От золота к пустоте. Как 1971 год изменил всю финансовую систему.

- 04 июня 2019, 19:23

- |

Несмотря на кажущуюся стабильность, история показывает, что денежные системы периодически менялись в прошлом веке (в среднем каждые 20-30 лет).

Основное различие между нашей нынешней денежной системой и предыдущей денежной системой заключается в том, что сегодня она полностью основана на фиатной валюте, в отличие от старых денежных систем, которые поддерживались золотом!

С 1971 года мир работает на фиатных валютах, которые никоим образом не обеспечены золотом.

Бреттон-Вудское соглашение.

Было подписано на конференции между союзниками в 1944 году. До соглашения большинство стран следовали золотому стандарту, что означало, что каждая страна гарантировала выкуп своей валюты за золото.

После Бреттон-Вудса страны согласились обменять свою валюту на доллары США. Центральные банки обязались поддерживать фиксированные обменные курсы с долларом, в то время как США обязались поддерживать

( Читать дальше )

Китай — промышленная сверхдержава. Или почему экономическая экспансия Китая может быть намного опаснее, чем гегемония США.

- 25 апреля 2019, 10:18

- |

В прошлой статье я написал, что пора констатировать свершившийся факт — Китай в настоявшие время стал промышленной сверхдержавой. А теперь посмотрите на картинку под заголовком — это схема одного из вариантов «Нового шелкового пути». И это, по моему мнению, не просто инфраструктурный проект Китая. А способ, — которым Китай начнет глобальную экономическую экспансию с целью установления нового двухполярного мира. Где с одной стороны останется первый полюс в виде экономической и военной сверхдержавы США. А с другой появится второй полюс, представленный промышленной сверхдержавой Китаем. И в отличие от двухполярности прошлого, где первый полюс был социалистическим, а второй полюс был капиталистическим. В новой двухполярности оба полюса будут капиталистическими, потому что социализма в Китае уже давно нет. Сейчас там самый настоящий капитализм.

( Читать дальше )

Ключевые показатели отчетности компаний. Part I

- 20 февраля 2019, 19:40

- |

Период публикации финансовых отчётов находится на финальной стадии. Большинство компаний в США демонстрируют свои результаты за четвёртый квартал и за весь 2018 год. Напомню, это правило относится далеко не ко всем компаниям, ведь бюджетный период в США начинается с 1 октября. Тем не менее, хотелось бы рассмотреть именно анализ как квартальных отчётов, так и годовых.

В интернете есть множество разных сервисов, которые позволяют нам быстро посмотреть на результаты отчётов компании. Это очень удобно, и я сам использую подобные ресурсы как earning whisper, marketwatch или value line. Есть еще крутые ресурсы в виде finviz и yahoo, но статистическая информация подтягивается не сразу, а только через пару дней после отчета, что снижает оперативность анализа финансового отчета.

( Читать дальше )

Казино или биржа?? Шансы выиграть в казино выше, чем на бирже

- 08 февраля 2019, 13:03

- |

Сразу скажу, никого я не собираюсь уговаривать играть в казино или онлайн казино!!! просто посмотрите статистику

Казино — это игра, забава. При большом количестве опытов (ставок) ты рано или поздно проиграешь. Выигравшим всегда остается само казино. На ученом языке, это игра с отрицательным математическим ожиданием, то есть с вероятностью выигрыша менее 50%. При всем том игра на срочном рынке зачастую считается полноценной работой. Но что если сравнить вероятность выигрыша в казино и на срочном рынке?

Почему казино всегда остается в плюсе

Самая простая игра для вычисления вероятности выигрыша – рулетка. В условиях задачи 37 цифр – от 0 до 36. Предположим, что вы постоянно ставите на четные или нечетные цифры (на красное или черное — аналогично). Вероятность выигрыша составляет 18/37*100 = 48,65% < 50%. Это происходит из-за наличия нуля. Выигрыш казино можно свести к простому проценту с оборота в размере 1/37*100 = 2,7%. Оборотом в таком случае считается весь объем ставок игроков, сделанных за все время работы рулетки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал