Избранное трейдера Алексей Кривых

Брокер Сбер Новые тарифы

- 28 марта 2019, 13:57

- |

1 апреля 2019 года заканчивается действие Акции «Инвестируй выгодно» по отмене брокерской комиссии. Вступают в силу новые тарифы брокерского обслуживания.

На Валютном рынке Московской биржи для тарифных планов «Самостоятельный» и «Инвестиционный» брокерская комиссия снизится с 0,3% до 0,2% от объёма сделок в течение торгового дня за покупку или продажу валюты: долларов США и евро.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 9 )

Как сделать из каждого нищего рублевого миллионера на ИИС!

- 27 марта 2019, 09:06

- |

Наблюдаю с высоты своего пентхауса за городом, попивая кофе. Внизу ходят люди, спешат на работу и заставляют задуматься, ради чего они ходят на работу, если в конце каждого месяца не остается ничего. А почему бы не сделать из каждого нищего миллионера, хотя бы рублевого! Итак, Я хочу сделать из простого нищего рублевого миллионера, спускаюсь вниз на лифте, ищу простого нищего. Никого нет, забиваю в поисковик людей с наименьшей зарплатой, дворники, почтальоны и так далее. Наконец, нахожу 5 кандидатов, с которыми сидим и обсуждаем технологию получения миллиона, каждому из них я даю по 250 рублей и уезжаю. Кандидаты тут же расходятся по делам. Далее, история первого кандидата (ПК).

ПК отправляется в брокерскую фирму и открывает ИИС счет, кладет в него 10 рублей. Затем он отправляется к своим друзьям и родственникам, далее диалог:

— Привет, как твои дела? Квартиру еще не купил?

— Нет… какая квартира, едва концы с концами сводим. (ПК:…так, значит имущественный вычет человек не получает..)

( Читать дальше )

Почему так хочется продавать края опционов и что лучше продавать

- 26 марта 2019, 11:05

- |

Предыдущее мое произведение про продажу крайних опционов было отмечено плюсиками более 50 человек. Меня это удивило и обрадовало, поскольку я не предполагал, что такое большое количество людей на смартлабе не просто интересуются опционами, но и разбираются в некоторых особенностях торговли этим инструментом. До этого у меня было впечатление, что опционами на смартлабе торгуют чуть больше десяти человек.

В продолжение прошлой темы, хочу предложить вам на рассмотрение некоторые рассуждения о том, какие опционы выгоднее продавать.

Определимся с терминами и понятиями, которые будем рассматривать:

[Тэта] - потеря стоимости опциона за определенный промежуток времени [t]

У нас есть текущая волатильность базового актива. Исходя из этой волатильности, мы можем посчитать ожидаемый средний путь, который пройдет цена базового актива за время [t]. Этот путь назовем

( Читать дальше )

О готовности к совершению сделок.

- 24 марта 2019, 20:05

- |

Всем привет!

Копался в старых записях и нашел вот такой опус который писал для себя после первых шишек, когда начинал торговать.

Без претензий на гуруизм :) Может кому-то поможет найти ответы на вопросы.

О готовности к совершению сделок.

Рассмотрим три основных блока:

Психологическая готовность — базируется на изучении собственного или чужого опыта, который позволяет моделировать/предполагать наступление событий и корректировать степень реагирование на эти события настолько, что психика остается в состоянии способном контролировать текущую ситуацию.

Если я знаю что может наступить событие которое я еще не проходил практически, но знаю о его существовании (например спайк приводящий к внезапной потере большого количества средств), надо превентивно подготовится к управлению событиями в данной ситуации (например отказ от физической постановке коротких стоп-заявок в период выхода сильных новостей, но понимать при этом, что это повлечет другую проблему – принятие решения о ликвидации позиции ручным образом).

( Читать дальше )

Бакс (посвящение гуру секты святого бакса)

- 18 марта 2019, 11:27

- |

А какие жаркие баталии были в сентябре — ноябре 18, что ни пост то мировое пророчество.)))

Бакс по 100, бакс по 200, бакс по 120. Тут по моему из адекватных гур, только Кречетов что то внятное рассказывает. Остальные упоротые в хлам))

Мои действия.

Закупаюсь налом по 10 лотов со спредом 1 руб, от 62 руб уменьшаю спред до 50 коп, от 58 руб до 30 коп. С прицелом на уровень 50 руб, далее рубли кончаться. При флете буду закупаться по мере роста себестоимости бакса (разница рублевых и валютных вкладов), сейчас она 3 руб в год к цене бакса или 25 коп в месяц.

Цель уйти в базовый актив — бакс (ибо учет ден средств веду в баксах) на долгосрок, ибо в рубле на текущий момент ловить не чего, разница по валютным и рублевым вклада составляет менее 5% годовых. Цели заработать нет, есть цель сохранить.

( Читать дальше )

Несколько фактов об инвестировании, которые стоило бы знать каждому

- 17 марта 2019, 23:52

- |

На ZeroHedge выложили хорошую подборку фактов об истории американского фондового рынка. Я перевел самое важное из этой подборки, то что стоило бы знать и помнить каждому начинающему инвестору (да и спекулянту тоже). Прочтите, оно того стоит. И помните — вещи не всегда такие, какими они нам кажутся…

- Начиная с 1916 года Доу покорял новые максимумы в течение менее чем 5% всех торговых дней. Но это не помешало ему вырасти на 25 568% за все это время. -В 95% торгового времени, когда ваш портфель находится в акциях вы теряете. Чем меньше вы будете смотреть на графики — тем лучше.

- Доу находился на 40% и ниже от своих максимумов чаще, чем в пределах 2%-го отклонения от них (20,6% торговых дней против 18,4% торговых дней). —No pain no gain («Без боли нет прибыли»).

- За 10 лет, начиная с 1970 года, Доу вырос на 38 пунктов. -Смотри выше.

- На минимумах рынка в 2009 году американские акции находились там же, где они были в 1996 году. -Акции находятся в долгосрочном росте. Очень долгосрочном. Обычно. Ну хотя бы иногда.

( Читать дальше )

Инвестиционная оценка акций. Теория и практика.

- 17 марта 2019, 21:19

- |

Как широко известно, фундаментальный анализ компаний — занятие крайне бесперспективное, так как ведет только к потерям времени и капитала. Тем не менее, рискуя быть недостаточно мудрым, безоговорочно поверив в непреложные истины, я всё-таки попробую немного написать на данную тему. Побудило меня к этому, вероятно, бесполезному графоманству следующее:

- Даже пассивному инвестору, формирующему портфель на основе «широких» индексных фондов акций, может быть полезно опуститься на уровень чуть ниже, понять базовые принципы работы компаний и методы оценки их работы. Используя аналогию с водителем и автомобилем, по большому счету простому автолюбителю не обязательно знать, что там у него под капотом и как это всё хозяйство в целом устроено. Достаточно просто выяснить — в какую горловину, и какую жидкость надо заливать. :-) Тем не менее, я нахожу весьма полезным ознакомиться с общими принципами функционирования автомобиля, работы двигателя и т.д. Тогда самые простые вещи по его обслуживанию можно будет делать самостоятельно или, по крайней мере, не попасть на «развод» при обслуживании машины в автосервисе.

- В русскоязычной части интернета я не так много встречал интересных фундаментальных вещей, даже на уровне оценок и текстов, подготовленных инвестиционными компаниями. Я, конечно, поиском такого рода материалов специально не занимался, но тем не менее… Попадается всё больше оценок примерно на уровне: у этой компании низкое значение P/E или P/B, поэтому мы её включаем в инвестиционный портфель. Всё-таки с момента написания «Разумного инвестора» прошло уже много времени, и руководствоваться исключительно его принципами, по-моему, сейчас недостаточно.

- Как я сам уже не раз убеждался, сам процесс написания текстов очень хорошо способствует усвоению прочитанного материала и замечательно структурирует все новые знания в голове. Так что, можно сказать, я пишу это всё для себя самого. :-) Опять же, потом будет легко найти необходимые вещи, если вдруг они понадобятся… :-)

( Читать дальше )

Дивидендный портфель-2019 от БКС

- 14 марта 2019, 12:49

- |

В условиях роста санкционных рисков многие инвесторы в российские акции ищут защитные активы, которые были бы не так сильно подвержены зависимости от внешних геополитических факторов.

Один из возможных вариантов защиты от подобных событий – составление консервативного портфеля из дивидендных бумаг. Высокая дивидендная доходность позволяет частично нивелировать негативные шоки. Статистически подобные портфели являются наиболее надежным инструментом на рынке акций во время просадок, поскольку привлекательная доходность не дает бумагам сильно просесть.

Ранее мы опубликовали обзор с прогнозами дивидендов на 2019 г. по акциям российского рынка. Данные расчеты мы взяли за основу нашего дивидендного портфеля. В итоге мы отобрали 10 наиболее привлекательных бумаг из разных отраслей, обладающих различной ликвидностью, что позволяет максимально диверсифицировать риски.

В портфель вошли бумаги следующих эмитентов: Сбербанк-ап, Татнефть-ап, Северсталь, АЛРОСА, ФСК ЕЭС, Сургутнефтегаз-ап, Башнефть-ап, Детский мир, ЛСР, Мечел-ап.

( Читать дальше )

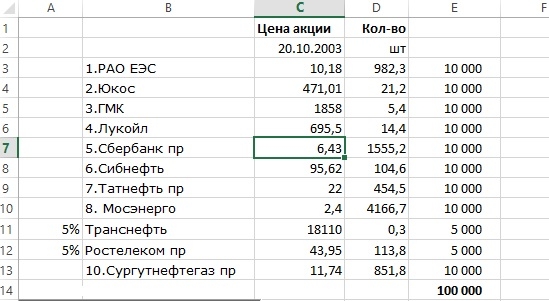

Стоит ли инвестировать в акции ? Дивидендные истории.

- 14 марта 2019, 10:41

- |

Решил самостоятельно все проверить.

Берем 100 000 рублей.

2003 год

И инвестируем в десятку лучших акций. и складываем их в портфель на долгосрок и смотрим что получилось.

Лучшая десятка того времени на 20/10/2003:

1.Лукойл

2.Сибнефть

3.Сбербанк пр

4.Татнефть пр

5.Юкос

6.Сургутнефтегаз пр

7.ГМК

8.РАО ЕЭС

9.Мосэнерго

Десятым должен быть Газпром (но он тогда не торговался)

Поэтому взял по 5%

10.Транснефть пр 5%

11. Ростелеком пр 5%

Что получается

Для чистоты эксперимента надо смотреть и реинвестировать дивиденды получаемые по акциям

Но есть одна проблема, в те времена за ведение счета брокерского брались деньги вне зависимости от того были ли движения или нет и суммы были хорошими около 100 р в месяц.

Поэтому сразу видим что дивиденды совокупные по портфель по итогам 2003 года и последующих годов малы

( Читать дальше )

Серебряный шар инвестора Иуды

- 06 марта 2019, 10:33

- |

Немного льда в холодной воде. – Захват мира при помощи 5%. – Размер не имеет значения. – Династии, которых нет. – Спросите Фуггеров.

То, что будет далее, противоречит большей части литературы по инвестициям. Я в курсе. Тем хуже для нее.

Некоторые фразы лучше произносить быстро, емко, целиком, как ведро холодной воды на голову. Итак, ведро воды.

В строгом смысле пассивного дохода не существует.

Но вот же он! Есть живые люди, они говорят: посмотрите, вот мой пассивный доход. Эти люди существуют, здесь мы не спорим.

То, что принимают за пассивный доход, либо следствие применения специальных знаний (т.е. доход не пассивен, а результат выигрыша в игре), либо удача (выигрыш в лотерею может считаться пассивным, но вряд ли может считаться постоянным доходом), либо незначительно (1-2% реальной доходности).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал