Избранное трейдера visasus

Как вернуть НДФЛ и зачесть все убытки: пошаговая инструкция

- 26 сентября 2017, 08:50

- |

Все об инвестиционном вычете

Правило первое – зачесть убытки можно прибылью, которая была получена позже. Если, например, убыток был в 2016 году, а прибыль в 2015 году, то для сальдирования убытка надо ждать следующего прибыльного года.

Каждый год мы закрываем либо «+», либо «-». Государство дает нам возможность вернуть часть убытка в виде налога, который был удержан с суммы полученной прибыли. Иными словами, можно зачесть убытки.

Чтобы было понятно, сразу буду приводить пример – гражданин получил убытки в 2011, 2012 годах. Далее он торговал только с «плюсом». Что ему сейчас делать?

Так как у нас идет 2017 год, то в текущем 2017 году вернуть налог можно за три года – это 2014, 2015, 2016 годы. Если суммы полученной прибыли хватит, чтобы зачесть убыток 2011 и 2012 годов, то замечательно. Допустим, убыток в 2011 году – 500 000 рублей, в 2012 году – 20 000 рублей. Прибыль в 2014 году – 600 000 рублей. В 2015 и 2016 годах прибыль была получена в размере 900 000 рублей. Как мы видим из нашего примера, сумма прибыли гораздо больше суммы убытка. И поэтому можно брать любой год: или 2014, или 2015, или 2016 год. Можно взять и вернуть налог, который был уплачен в 2016 году. А можно и за 2014 год вернуть налог – нам любой вариант подходит.

( Читать дальше )

- комментировать

- ★103

- Комментарии ( 69 )

РТС будет расти! 1200 и 1400 реальные цели до следующего лета.

- 16 августа 2017, 10:56

- |

Аргументы следующие:

1) Наши индексы испытали нормальную коррекцию к росту 2016 года, без резкого выпрыга с низов. Сейчас немного посидят в плавно подрастающем боковике и пойдут вверх. Это нормальная история для многих национальных индексов.

2) Вся негативная подоплека по РФ в цене. Может повлиять только нефть вниз.

3) Технически индексы, особенно РТС выглядят хорошо. Они совсем недавно (по меркам инвестиционного цикла) сделали двойное дно (причем с паузой в 9 месяцев, что хорошо). Поэтому глобальное дно (внутри нового цикла) скорее всего видели.

4) Многие снова посбрасывали акции, закупив в середине роста прошлого года. Те кто хотели брать низ, до сих пор ждут нового дна, т.к. поняли, как в разы выросли многие фишки второго и третьего эшелонов. Эти будут покупать позже, когда начнется выход из боковика.

5) В США похоже инвестиционный суперцикл (по продолжительности), больше похоже на цикличность 80-90-х, чем 2000-х. Мы в РФ с трудом понимаем, что сейчас в мире происходят новые технологические революции. Рост ставок будет плавный. Рынки вполне неплохо росли со ставками и в 4-5%, например, совсем недавно, в середине 2000-х годов. Глобально никто в падении СиПи и Насдак не заинтересован. Суперпроблем реальных там нет. Снижаются доходности в одних отраслях. Ну и что? Зато растут в других. Мне рост американских орлов тоже не симпатичен. Он вполне может быть еще долго. Ведь все каждый раз ждут суперкоррекции. Вот когда перестанут ждать...!

( Читать дальше )

Газпром в баксах

- 02 августа 2017, 11:21

- |

Подписывайтесь на нашу группу Вконтакте! https://vk.com/DeHoMi

Трейдинг. Стресс. Ожирение.

- 31 июля 2017, 15:46

- |

Какой бы фактор стресса не воздействовал на человека, организм реагирует одинаково.

Надпочечники начинают вырабатывать адреналин и кортизол. Организм воспринимает стресс как угрозу жизни и мобилизует организм. При стрессе адреналин усиливает работу сердца, поднимается давление. Организм готов к действию.

Контролировать выработку адреналина мы не можем. Т.е. находясь в позиции стресс испытываем, но бороться ни с кем не нужно. В то время как стресс должен сбрасываться на мышцы. Наши предки либо боролись с противником, либо убегали. Современный человек испытывает стресс в иных условиях, а организм реагирует также, что может привести к инфарктам и инсультам.

Надпочечники являются резервными стресс железами организма. В спокойном состоянии у нас выделяется нормальное количество адреналина. Когда возникает какой либо стресс фактор, через кору головного мозга из ЦНС подаётся сигнал к надпочечникам. Если мозг решил, что травма не сильная, то он даёт команду выделить немного гормоном, если что-то страшное, то идёт активная реакция на железы и выделяется максимальное количество адреналина. Чтобы сократить сосуды в случае кровотечения и т.д.

( Читать дальше )

Индикатор ZigZag. Как настроить индикатор ЗигЗаг на нужную волну!

- 31 июля 2017, 09:05

- |

Подробнее под видео на Youtube

Северный поток — 2

- 31 июля 2017, 05:46

- |

Точкой входа газопровода «Северный поток — 2» в Балтийское море станет район Усть-Луги Ленинградской области, далее газопровод пройдет по дну Балтийского моря и выйдет на территории Германии в районе Грайфсвальда, недалеко от точки выхода «Северного потока».

Протяженность маршрута — более 1200 км.

Совокупная мощность двух ниток «Северного потока — 2» — 55 млрд куб. м газа в год. Таким образом, суммарная проектная мощность «Северного потока» и «Северного потока — 2» составляет 110 млрд куб. м газа в год.

«Северный поток — 2» будет введен в эксплуатацию до конца 2019 года.

Теория десяти лучших дней

- 25 июля 2017, 17:56

- |

Западные эксперты утверждают, что (пассивный) инвестор всегда должен быть в рынке, быть вне рынка — самый главный инвесторский риск. Есть даже на первый взгляд бредовая теория, что за десятилетия роста индекса основной результат дают всего 10-20 дней. Можно даже найти исследование.

Если лень читать, суть исследования такова. За 20 лет (1995-2014) индекс S&P 500 вырос в 6,5 раз, принося 9,85% годовых. Если из него убрать всего 10 лучших дней, то сумма вложений вырастет всего в 3,2 раза (6,1%). Далее ещё хуже, если интересно, пройдите по ссылке и посмотрите картинку. На минутку, 10 дней из 20 лет (~5000 рабочих дней) — это всего 0,2% времени.

Но тема не была бы интересна, если бы я её не переложил на российские реалии. У меня сразу две таблички — на индексе полной доходности и на обычном. Из-за того, что ИПД у нас считается всего 8 лет.

Поехали.

ММВБ полной доходности (01.2009 — 07.2017)

Данные были взяты с сайта Мосбиржи, на каждый день был высчитан прирост в пунктах/рублях и процентах. Потом строки были отсортированы по этому приросту по убыванию.

( Читать дальше )

Дивидендные истории в России. Статистика закрытия гэпов (автор Spydell)

- 11 июля 2017, 21:22

- |

В этом году стремительность закрытия дивидендных гэпов поражает, но как обстояли дела раньше? Сколько времени требуется для закрытия див.гэпа?

Акциям Газпрома с 2007 по 2011 везло, гэп закрывали в тот же день, но и дивиденды никогда не превышали 2%. Как только выросли дивиденды, так и начались сложности. В 2012 году при дивах в 8.97 руб и отсечке на уровне 165 руб потребовалось 89 торговых дней, чтобы вернуться на тот же уровень. В 2013 44 дня, в 2014 80 дней, в 2015 31 день, а в прошлом году 80 торговых дней. Другими словами, чтобы за 5 лет отбить дивиденды в Газпроме в совокупности на 37.25 рублей необходимо было 324 торговых дня. Если в прошлые 5 лет вы бы инвестировали в Газпром фиксированную сумму в рублях, например, 1 млн руб в последний день перед закрытием реестра, то примерно за 16 календарных месяцев смогли бы получить около 250 тыс рублей.

Это один из худших показателей среди всех крупных компаний на ММВБ. Газпром отличается тем, что всегда падает и очень неохотно растет. Однако, это все равно заметно выше любого вида депозита в банках.

В таблице «дни» — это количество торговых дней после закрытия реестра, в течение которых акция закрывала дивидендных гэп. «минимум» — минимальная достигнутая цена в процессе закрытия гэапа, а «мин (%)» — величина падения в % от закрытия реестра до самого минимума в дивидендном гэпе. На примере Газпрома с 2012 по 2014 инвесторы терпели в худший момент около 17% убытка от последней котировки перед закрытием реестра.

У Сбербанка раньше были низкие дивы, поэтому и закрытие гэпов стремительное за исключением 2014 года, когда попали на негативную конъюнктуру. Именно в этот момент США и ЕС начали вводить санкции против банковского сектора, чуть позже начался коллапс рубля и банковской системы России, а потом отходняк.

Инвестируя фиксированную сумму в Сбербанк, можно было бы получить около 10% доходности примерно за календарный год ожидания. Статистику смазывает 2014. В таблице лимит 226 дней – это значит, что котировки не достигли предыдущего закрытия реестра до момент но момента истечения года. В целом, раньше Сбер был не самым выгодным в контексте дивидендной доходности.

( Читать дальше )

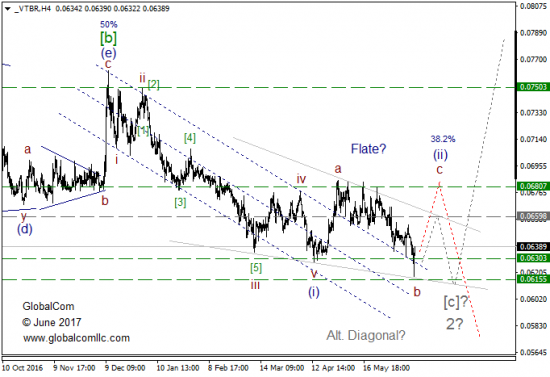

Волновой анализ, акции компаний

- 16 июня 2017, 09:23

- |

ВТБ

Цена по акциям ВТБ уверенно возобновила движение вниз, и сформировала новый минимум за последние несколько лет, тем самым выполнив практически все указанные ранее цели. Но, к сожалению, так как цена не смогла закрепиться ниже него то, данный факт привел к пересмотру внутренней структуры движения цены. То есть вполне вероятно, что в силу вступили один из альтернативных вариантов, согласно которому все текущее движение представлено большой и вполне сложной коррекцией. Если данное предположение будет верно то, скорее всего локальный рост будет возобновлен.

Рекомендация: в рамках представленного сценария рекомендуется дождаться завершения формирования первого паттерна виде 5-3 формации вверх, после чего можно будет протестировать небольшие покупки акций с целями в районе 0,0660 – 0,0680.

( Читать дальше )

Что выгоднее: плечи на акциях или срочном рынке? (автор: Bull)

- 14 июня 2017, 13:37

- |

Для многих трейдеров, использующих в своих стратегиях эффект финансового рычага для увеличения прибыльности торговли, возникает дилемма — использовать инструменты срочного рынка или маржинальные ресурсы брокера.

На первый взгляд кажется, что инструменты FORTS выгоднее из-за более низких тарифов за совершение сделок, а также из-за отсутствия необходимости платить процент за использование плеч.

Но это не так на самом деле. Произведем упрощенный расчет на основе следующих предпосылок:

1. Расчеты будем проводить для долгосрочной торговли с горизонтом сделок в несколько месяцев.

2. В связи с этим тарифы за совершение сделок в расчетах учитывать не будем, т.к. при ловле больших движений мы один раз заходим в сделку и один раз выходим и сумма данных комиссий составит незначительную часть.

3. В качестве инструментов для упрощения рассмотрим акции, по которым возможно открытие как лонгов, так и шортов.

4. Также не будем учитывать дивиденды, чтобы не усложнять модель.

5. Размер платы за привлечение маржинальных ресурсов от брокера в лонг и шорт округлим до 1.5 ключевой ставки ЦБ (сегодня это вполне доступно для крупных клиентов)

6. Фьючерсы будут торговаться в обычной ситуации контанго. Разница цены фьючерса и базового актива рассчитывается на основе ключевой ставки ЦБ (КС)

Позиция «Лонг»

1. Сделка открывается на размер депо: В этой ситуации при покупке акций никаких процентов не начисляется, а при покупке фьючерса и длительном удержании позиции (в т.ч. перекладываясь при экспирациях в новые контракты) мы по сути платим КС, т.к. фьючерс со временем дешевеет относительно базового актива.

2. Сделка открывается в размере 2-х депо: По акциям за одно плечо мы платим 1.5 КС, по фьючерсу — 2 КС.

3. Сделка открывается в размере 3-х депо: По акциям за два плеча мы платим 3 КС, по фьючерсу — 3 КС.

4. Сделка открывается в размере 4-х депо: По акциям за три плеча мы платим 4.5 КС, по фьючерсу — 4 КС.

Таким образом, при открытии лонгов выгоднее использовать базовый актив, если объем позиции не превысит 3-х депо (плечо — не более 1 к 2)

Позиция «Шорт»

При открытии шортов через займ бумаг у брокера мы за каждое плечо платим 1.5 КС, а по фьючерсному контракту наоборот получаем дополнительный доход в размере 1 КС за каждое плечо.

Т.е разница достигает по сути 2.5 КС от размера позиции!

P.S. Лонгуем бумажки, шортим фьючерсы!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал