SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера vito333

Стоимостные стратегии на медвежьем рынке Японии.

- 27 апреля 2014, 22:05

- |

Не делайте то, что советуют другие, просто слушайте их, а поступайте так, как считаете правильно, даже если это противоречит всему, что вам советовали.

Будьте осторожны с инвестициями, которые вызывают аплодисменты. Лучшие инвестиции вызывают зевоту.

Warren Edward Buffett

Довольно часто противники долгосрочных инвестиций и инвестиций вообще почему-то приводят примеры – про Газпром по 360 рублей в 2008 году, про российские акции в 1917 году и самое сладкое – японские акции после 1990 года…

История Японии — самое затяжное падение в истории, которое наблюдал финансовый рынок…

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 58 )

В помощь нищетрейдеру. Автоматизируем торговлю.

- 26 апреля 2014, 09:32

- |

Большинство нищетрейдеров (и просто трейдеров) мечтают автоматизировать свою торговлю. Существует множество платных программ, позволяющих это сделать, но, как правило, у нищетрейдера денег на платные программы нет (и в конце концов нищетрейдер всё привык получать на халяву).

К счастью, автоматизировать торговлю можно абсолютно бесплатно. Достаточно связать терминал QUIK со старой бета версией программы MultiCharts (а конкретно с версией 5.0.1781.202 beta 2, она бесплатно доступна в интернете).

Но просто связать QUIK и MC без посторонней помощи не получится. Программы обмениваются данными через DDE, однако обе являются клиентами и им нужен промежуточный сервер. Программу-сервер написал сам на C# (поскольку работаю программистом, особого труда этого не составило), скачать ее можно (опять же бесплатно) здесь: yadi.sk/d/vZ2E1M5PN26Cz

Теперь как это все дело настроить.

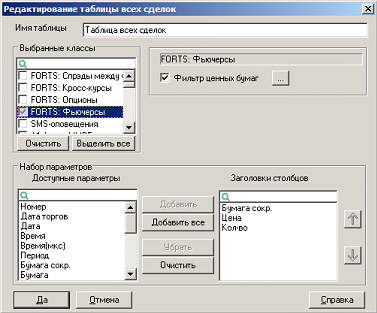

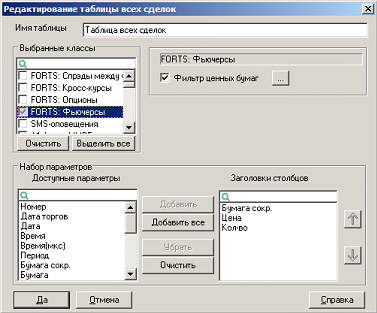

В QUIKе (желательно на отдельной закладке) создаем таблицу всех сделок со следующими столбцами:

( Читать дальше )

К счастью, автоматизировать торговлю можно абсолютно бесплатно. Достаточно связать терминал QUIK со старой бета версией программы MultiCharts (а конкретно с версией 5.0.1781.202 beta 2, она бесплатно доступна в интернете).

Но просто связать QUIK и MC без посторонней помощи не получится. Программы обмениваются данными через DDE, однако обе являются клиентами и им нужен промежуточный сервер. Программу-сервер написал сам на C# (поскольку работаю программистом, особого труда этого не составило), скачать ее можно (опять же бесплатно) здесь: yadi.sk/d/vZ2E1M5PN26Cz

Теперь как это все дело настроить.

В QUIKе (желательно на отдельной закладке) создаем таблицу всех сделок со следующими столбцами:

( Читать дальше )

Некоторые быстрые методы работы с формулой Блэка-Шоулса

- 25 апреля 2014, 12:01

- |

При торговле опционами весьма неплохо знать и понимать теорию Блэка и Шоулса. Можно, конечно, смотреть профили позиций и прочее на многочисленных специальных сервисах типа www.option.ru, но, как известно, хочешь сделать хорошо--сделай все сам. В применении к опционам это вполне правильная вещь--не стоит доверять сторонним сервисам. Не потому, что они плохи (они обычно вполне корректно все рассчитывают), а потому, что опционы надо чувствовать.

Краткая и лаконичная суть теории Блэка и Шоулса изложена здесь: http://anatoly-utkin.livejournal.com/2835.html . Ничего сложного в ней нет, это просто теория эффективного рынка в применении к опционам, не более. В настоящей заметке я хотел бы привести некоторые быстрые расчетные методы для работы с формулой Блэка-Шоулса, позволяющие быстро находить цены опционов и IV.

Итак, формула Блэка-Шоулса имеет вид: C=KN(d1)-SN(d2) ( Wikipedia ). Первое, что тут есть из нетривиального--это функция N(x)--функция нормального распределения. В трейдерской тусовке модно аппроксимировать N(x) полиномом, однако мне это режет глаз, поскольку при этом не выполнено экспоненциальное стремление N(x) к единице на плюс бесконечности и к нулю на минус бесконечности. Поэтому такая метода мне абсолютно не нравится.

( Читать дальше )

Краткая и лаконичная суть теории Блэка и Шоулса изложена здесь: http://anatoly-utkin.livejournal.com/2835.html . Ничего сложного в ней нет, это просто теория эффективного рынка в применении к опционам, не более. В настоящей заметке я хотел бы привести некоторые быстрые расчетные методы для работы с формулой Блэка-Шоулса, позволяющие быстро находить цены опционов и IV.

Итак, формула Блэка-Шоулса имеет вид: C=KN(d1)-SN(d2) ( Wikipedia ). Первое, что тут есть из нетривиального--это функция N(x)--функция нормального распределения. В трейдерской тусовке модно аппроксимировать N(x) полиномом, однако мне это режет глаз, поскольку при этом не выполнено экспоненциальное стремление N(x) к единице на плюс бесконечности и к нулю на минус бесконечности. Поэтому такая метода мне абсолютно не нравится.

( Читать дальше )

Опционы в картинках. Палим дальше граали.

- 25 апреля 2014, 01:17

- |

В предыдущих постах приведена ежемесячная

статистика блуждания фьючерса РТС. Как мы

выяснили в среднем это движение равно около

10 000п.

Нам конечно интересно, как мы можем это

использовать для наших земных потребностей.

А использовать можем мы это вот так.

Вот есть стандартная картина, где фьючерс РТС

за апрель сходил на приблизительно свою среднюю

величину, которую он проходит ежемесячно.

И мы берем несколько более менее ликвидных опционов из

этого диапазона и смотрим происходящее на графиках

этих опционов.

Я для примера выбрал страйки 110 call\put и 115 call\put/

Опционы с жизнью = месяц. Можно выбрать опционы и с

более долгой жизнью, но там драйва в два раза меньше.

( Читать дальше )

статистика блуждания фьючерса РТС. Как мы

выяснили в среднем это движение равно около

10 000п.

Нам конечно интересно, как мы можем это

использовать для наших земных потребностей.

А использовать можем мы это вот так.

Вот есть стандартная картина, где фьючерс РТС

за апрель сходил на приблизительно свою среднюю

величину, которую он проходит ежемесячно.

И мы берем несколько более менее ликвидных опционов из

этого диапазона и смотрим происходящее на графиках

этих опционов.

Я для примера выбрал страйки 110 call\put и 115 call\put/

Опционы с жизнью = месяц. Можно выбрать опционы и с

более долгой жизнью, но там драйва в два раза меньше.

( Читать дальше )

Необходимый элемент опционного грааля

- 23 апреля 2014, 19:49

- |

Необходимый элемент опционного грааля.

Прочитал посты уважаемых НеГрустин и AlexeyT о вероятности движения фьючерса более 10000

, вспомнил что я делал нечто похожее только более

углубленно и для большей выборки. Думаю будет полезно всем продавцам (покупателям) опционов.

Ниже Вы увидите диаграммы диапазонов межэкспирационных

(месячных) значений фьючерса РТС за период с 2005.08.15 по 2014.01.15.

Обратите внимание я брал значения от экспирации до экспирации то есть месяц в

данном случае это не с 01 по 31 а с 16 по 15 (ориентировочно, зависит от

рабочего календаря). Диапазоны представлены для High-Open (кол-во пунктов от

месячного максимума до открытия), Low-Open (кол-во пунктов от месячного

минимума до открытия), High-Low (кол-во пунктов от месячного максимума до

месячного минимума), Close-Open (кол-во пунктов от открытия до закрытия)

отдельно для снижения и для роста, Close-Open ABS — (тоже в абсолютных

величинах). В каждой таблице на соответствующем страйке (каждые 5000)

приведена вероятность выхода выше (или ниже для падения). Пользуйтесь. Кстати

НеГрустин был обсолютно прав, и на большой выборке вероятность закрыться на экспирацию в

пределах 10000 составляет 51,50%. Однако, нужно понимать, что для случаев

падения и роста — эти вероятности будут сильно различатся, каким образом —

смотрите в диаграммы. Если что не понятно спрашивайте, отвечу. Ваши замечания и предложения как максимально эффективно ипользовать данную стаистику, с удовольствием принимаются :). Самый простой пример как это можно использовать — 16 числа хотим купить путы с экспирацией через месяц со страйком -3 от текущего (тоесть -15000), как мы можем оценить наши шансы быть в деньгах на экпирацию — очень просто, глянем в диаграмку close-open, по статистике наши шансы 15,8%, а может мы не хотим терпеть до экспирации а хотим закрыться как только выйдем в деньги в течение периода. Каковы наши шансы? Глянем в Low-open — ого аж 26,73 — покупаем на фсеее (шучу :))) ). Вот как-то так.

P/S Обратите внимание! Выборка до 2014.01, далее у нас как известно кое-что призошло, соответственно сейчас средний диапазон сместился в сторону увеличения.

P/SS По следам комментариев к посту, для тех кто будет анализировать диаграммы. Друзья, будьте аккуратны в интерпретации результатов с диаграммы High- Low. Например из нее следует пороыв диапазона 5000 с вероятностью 100%. Но, обратите внимание — это лишь максимальный месячный размах движения. Мы не знаем где внутри него было открытие, у нас нет точки отсчета нашей теоретически открытой позиции. Это скажем так справочная информация. Все что касается реальной торговли нужно брать из остальных таблиц, где есть open.

( Читать дальше )

Прочитал посты уважаемых НеГрустин и AlexeyT о вероятности движения фьючерса более 10000

, вспомнил что я делал нечто похожее только более

углубленно и для большей выборки. Думаю будет полезно всем продавцам (покупателям) опционов.

Ниже Вы увидите диаграммы диапазонов межэкспирационных

(месячных) значений фьючерса РТС за период с 2005.08.15 по 2014.01.15.

Обратите внимание я брал значения от экспирации до экспирации то есть месяц в

данном случае это не с 01 по 31 а с 16 по 15 (ориентировочно, зависит от

рабочего календаря). Диапазоны представлены для High-Open (кол-во пунктов от

месячного максимума до открытия), Low-Open (кол-во пунктов от месячного

минимума до открытия), High-Low (кол-во пунктов от месячного максимума до

месячного минимума), Close-Open (кол-во пунктов от открытия до закрытия)

отдельно для снижения и для роста, Close-Open ABS — (тоже в абсолютных

величинах). В каждой таблице на соответствующем страйке (каждые 5000)

приведена вероятность выхода выше (или ниже для падения). Пользуйтесь. Кстати

НеГрустин был обсолютно прав, и на большой выборке вероятность закрыться на экспирацию в

пределах 10000 составляет 51,50%. Однако, нужно понимать, что для случаев

падения и роста — эти вероятности будут сильно различатся, каким образом —

смотрите в диаграммы. Если что не понятно спрашивайте, отвечу. Ваши замечания и предложения как максимально эффективно ипользовать данную стаистику, с удовольствием принимаются :). Самый простой пример как это можно использовать — 16 числа хотим купить путы с экспирацией через месяц со страйком -3 от текущего (тоесть -15000), как мы можем оценить наши шансы быть в деньгах на экпирацию — очень просто, глянем в диаграмку close-open, по статистике наши шансы 15,8%, а может мы не хотим терпеть до экспирации а хотим закрыться как только выйдем в деньги в течение периода. Каковы наши шансы? Глянем в Low-open — ого аж 26,73 — покупаем на фсеее (шучу :))) ). Вот как-то так.

P/S Обратите внимание! Выборка до 2014.01, далее у нас как известно кое-что призошло, соответственно сейчас средний диапазон сместился в сторону увеличения.

P/SS По следам комментариев к посту, для тех кто будет анализировать диаграммы. Друзья, будьте аккуратны в интерпретации результатов с диаграммы High- Low. Например из нее следует пороыв диапазона 5000 с вероятностью 100%. Но, обратите внимание — это лишь максимальный месячный размах движения. Мы не знаем где внутри него было открытие, у нас нет точки отсчета нашей теоретически открытой позиции. Это скажем так справочная информация. Все что касается реальной торговли нужно брать из остальных таблиц, где есть open.

( Читать дальше )

Как заработать на бирже с минимальным риском. Как делаю я . ТС. Продолжение...

- 22 апреля 2014, 23:23

- |

Кароч забухал я давеча, да и сейчас ещё синий маленько.

Но всегда в памяти было, что надо дописАть пост.

Начало тута: http://smart-lab.ru/blog/178968.php можно не смотреть — я все скопипастил

Как правило с хорошим входом в сделку у большинства трейдеров проблем не возникает.

Часто вход в рынок после которого сделка сразу выйдет в плюс очевиден.

Самое сложное понять где же выйти из сделки?

И тут начинаются проблемы: передежал и вышел по стопу, не додержал и рынок ушел без тебя — и то и то печально...

Что же делать, чтобы и сделку схранить в плюсе и не выйти раньше времени?

Всё очень ппросто !!!

Мне мой учитель всегда говорил, что надо не стараться обыграть рынок, а надо не проиграть ему!

Со входом проблем обычно нету - куча методов в инете имеетсо, метода бластара например очень путевая (кто думает, что то что он написал, будто бы он всех напарил и вроде как он и не торговал вовсе — песдиош чистый! бластар реальный чел!)

( Читать дальше )

Но всегда в памяти было, что надо дописАть пост.

Начало тута: http://smart-lab.ru/blog/178968.php можно не смотреть — я все скопипастил

Как правило с хорошим входом в сделку у большинства трейдеров проблем не возникает.

Часто вход в рынок после которого сделка сразу выйдет в плюс очевиден.

Самое сложное понять где же выйти из сделки?

И тут начинаются проблемы: передежал и вышел по стопу, не додержал и рынок ушел без тебя — и то и то печально...

Что же делать, чтобы и сделку схранить в плюсе и не выйти раньше времени?

Всё очень ппросто !!!

Мне мой учитель всегда говорил, что надо не стараться обыграть рынок, а надо не проиграть ему!

Со входом проблем обычно нету - куча методов в инете имеетсо, метода бластара например очень путевая (кто думает, что то что он написал, будто бы он всех напарил и вроде как он и не торговал вовсе — песдиош чистый! бластар реальный чел!)

( Читать дальше )

Рабочие паттерны: Break-Outs

- 22 апреля 2014, 22:24

- |

Рабочие паттерны. просто вставь к себе в стратегию) главное ММ чувак держи)

Такие паттерны под ресерч)) тоесть тут еще нету движняка, чисто паттерн

Их мб у меня 4-5 штуки

вот один под лонги (в интрадее тоже самое)

Главное это чтобы была сила и все пробивали с хорошими напалмом))

Break-Out:

( Читать дальше )

Такие паттерны под ресерч)) тоесть тут еще нету движняка, чисто паттерн

Их мб у меня 4-5 штуки

вот один под лонги (в интрадее тоже самое)

Главное это чтобы была сила и все пробивали с хорошими напалмом))

Break-Out:

( Читать дальше )

Управление размером позиции + комментарий к статье о продаже паттернов

- 22 апреля 2014, 18:48

- |

Добрый день!

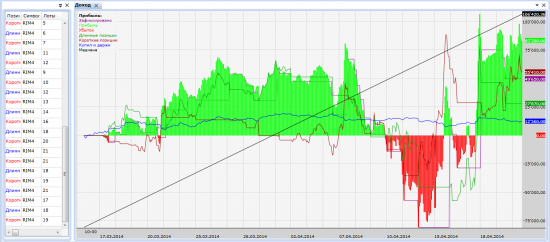

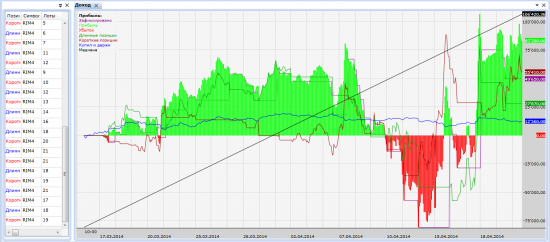

Наконец-то удалось максимально упростить задачу управления размером позиции. Как обычно хотелось бы предупредить, она направленна не на уменьшения просадки, а увеличению фактора восстановления (вероятность после просадки вновь заработать)

По ссылке, скорее всего, часть народа наблюдает за торговлей. В работе алгоритма изменил количество торгуемых контрактов. Принцип следующий:

при отклонении дохода от медианы его, мы открываем сделку на увеличение объема ( в данном случае делал по простому, (медиана — доход)/1000 и получаем коэффициент для количества лотов). Самая большая проблема была считать доход не абсолютный, а на 1 контракт и тут конечно же помог Родион, написал кубик, так что если нужно то с вопросами к нему.

Ниже скрины по алгоритму с трансляции, последовательно:

и второй

( Читать дальше )

Наконец-то удалось максимально упростить задачу управления размером позиции. Как обычно хотелось бы предупредить, она направленна не на уменьшения просадки, а увеличению фактора восстановления (вероятность после просадки вновь заработать)

По ссылке, скорее всего, часть народа наблюдает за торговлей. В работе алгоритма изменил количество торгуемых контрактов. Принцип следующий:

при отклонении дохода от медианы его, мы открываем сделку на увеличение объема ( в данном случае делал по простому, (медиана — доход)/1000 и получаем коэффициент для количества лотов). Самая большая проблема была считать доход не абсолютный, а на 1 контракт и тут конечно же помог Родион, написал кубик, так что если нужно то с вопросами к нему.

Ниже скрины по алгоритму с трансляции, последовательно:

и второй

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал