Избранное трейдера Робот Бендер

Газпром отчет по РСБУ за 2021. Как поживает газовое ядро и дадут ли 55р дивидендов?

- 18 марта 2022, 22:05

- |

Давайте рассмотрим отчет по РСБУ Газпрома за 2021 год. Конечно нужно ждать отчета МСФО, который все расставит по местам, но, за неимением МСФО, можно посмотреть как обстоят дела в газовом сегменте.

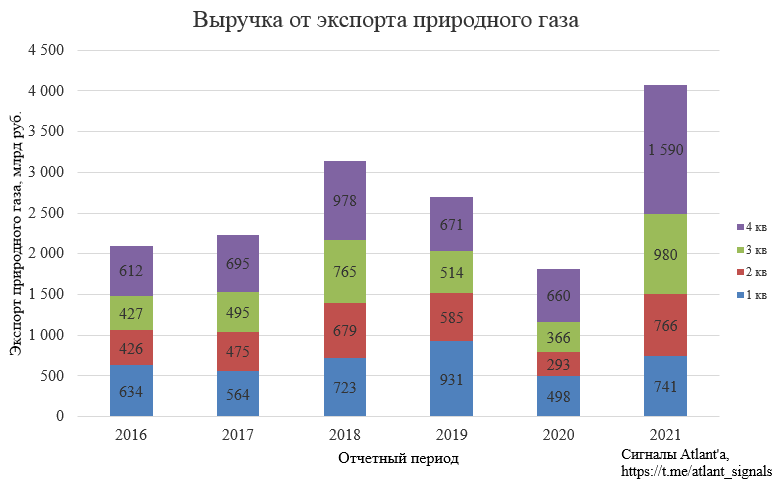

В четвертом квартале 2021 года все ждали рекорда по выручке и прибыли и компания не подвела. Выручка газового сегмента составила 6,38 триллиона рублей, при прибыли в 1,95 триллиона!

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 9 )

Когда откроют Moex - рассуждения финансиста

- 13 марта 2022, 14:38

- |

Всех нас интересует вопрос — когда откроют Moex. Кто-то хочет закрыть свои маржинальные позиции и винит брокеров в желании забрать его активы. Кто-то просто хочет спекулировать. Я хочу Вам предложить свои личные рассуждения — почему биржу не открывают и когда ее откроют.

1. В настоящий момент РФ, в ответ на санкции, блокирует всеми средствами вывод активов в любых формах с территории РФ. Соответственно, Moex откроется только в тот момент, когда Цб будет уверен, что лазейка по выводу активов нерезидентов через Moex (как и по заводу дешево купленных АДР через схемы на Moex, арбитраж и продажа по высоким ценам) перекрыта.

2. У нас есть огромный денежный рынок и рынок РЕПО — это основа для всего рынка. Больше всего на балансах у банков ОФЗ и еврообондов. Представьте, что будет, если открыть рынок РЕПО по текущим ценам — это убьет десятки банков. Не допустить этого важнейшая задача. В условиях колоссального финансового внешнего давления банкротство банков приведет усугубит финансовые проблемы страны в разы. Учтем еще и набег вкладчиков — который при этом случиться, соответственно, отток ликвидности, возможные социальные волнения в это сложное время — в итоге будет полный пипец — никому это не нужно.

( Читать дальше )

Кто прекратил сотрудничество с Россией после начала военной операции. Актуальный список на текущий момент.

- 13 марта 2022, 11:57

- |

Транспорт

Приостановили экспорт машин или комплектующих:

• Audi

• General Motors

• Harley-Davidson

• Honda (закрыла продажи)

• Infiniti

• Iveco

• Jaguar Land Rover

• Porsche

• Rolls-Royce

• Scania

• Skoda

• Stellantis

• Volvo Group

• Yamaha Motor Co.

( Читать дальше )

ОФЗ с доходностью 20% на несколько лет

- 11 марта 2022, 19:29

- |

Две недели не проходят биржевые торги по российским облигациям. Как сообщает Коммерсант, торги могут возобновиться в начале следующей недели. Пока рынок был закрыт произошло много важных событий, в том числе повышение ключевой ставки Банка России с 9,5 до 20%. Разберемся, какие доходности могут быть после возобновления торгов.

Источники издания сообщают, что обсуждается сценарий, при котором сначала по несколько часов в день будут проводиться дискретные аукционы по ОФЗ.

Средства клиентов БКС для предстоящих инвестиций уже сегодня можно разместить под повышенный процент на брокерском или индивидуальном инвестиционном счете на уровне 15% годовых в рублях и/или 5% годовых в долларах США (выплаты по долларам доступны только квалифицированным инвесторам) на остаток средств на счете.

Коротко. В чем идея

После открытия торгов облигации упадут в цене, а их доходность к погашению существенно вырастет. Это интересный момент для инвестирования в надежные гособлигации — ОФЗ.

( Читать дальше )

Влияние девальвации на бизнес экспортеров. Нефтегаз и черная металлургия

- 10 марта 2022, 17:55

- |

Всем привет!

Ослабление рубля относительно прошлого года выглядит уже внушительным, что непременно повлияет на финансовые результаты компаний. Средневзвешенный курс доллара в 2021 году составил 73,65 руб., когда как текущий курс — 120 руб., то есть рубль снизился на 63%. Оценим влияние данного ослабления национальной валюты на финансовые результаты экспортеров в 2022 году.

Компания имеет рынок сбыта как в России, так и за ее пределами, но основная прибыль идет от экспорта. Согласно данным ФТС в 2021 году экспорт в денежном выражении составил 4077 млрд руб.

В 2022 году цены в долларах будут выше, чем в 2021 по 2 причинам:

1) спотовые цены в Европе выросли, хотя Газпром по ним и не продает, но дальние фьючерсы влияют на цену поставки;

( Читать дальше )

Фондовый рынок РФ. Новая реальность

- 02 марта 2022, 17:20

- |

Всем привет!

За последнюю неделю мир для нас кардинально изменился и продолжает меняться с большой скоростью. Я до последнего дня не верил в возможность военной операции, и это было большой ошибкой. О том, что все происходящее ужасно, даже писать не буду, это и так понятно, и чем быстрее это закончится, тем лучше.

Перейдем к фондовому рынку России. Условия для инвесторов и российских компаний меняются с молниеносной скоростью. Все началось с относительно некритичных санкций на банки после признания ДНР и ЛНР — это был первый пакет. На самом признании рынки сильно упали, но после озвученных санкций пошел откуп 22 февраля во вторник.

В среду 23 февраля торгов на МосБирже не было, но все расписки в Лондоне падали на 10-20%. Ближе к полуночи вышла новость, что ДНР и ЛНР попросили военной помощи у РФ. А утром 24 февраля началась военная операция. МосБиржа не стала отменять торги в утреннюю сессию, хотя было очевидно, что рынок рухнет. Так и случилось, почти все акции сразу легли на нижнюю планку, после чего утренняя сессия закрылась. Была некоторая надежда, что торги в этот день уже не будут возобновлены, но этого не случилось. Рынок продолжил работу в 10:00, акции падали уже на следующую планку вниз, при этом объема почти не было, людей массово увозили на маржинколл, ряд брокеров закрывали позиции клиентов таким образом, что люди еще остались должны ему. Много историй о том, что утром у человека несколько сотен млн рублей на счету, а в обед его уже закрыли принудительно, и он остался должен. Это происходило несколько раз пока все не перешло в агонию и дискретные торги в районе 11-30.

( Читать дальше )

На пенсию в 35 лет. Мой план⚡️

- 28 февраля 2022, 18:18

- |

*Не является инвестиционной рекомендацией!

📉 Биржа:

— Акции не продавал

— Плечи не брал

— Доллары не покупал и не планирую

— Акции США покупать не планирую

— Продал все ОФЗ (24.02)

— Активно докупал в четверг. Подбирал Норникель (24.02)

— Если на этой неделе откроют рынок, то буду скупать на панике дивидендые акции РФ

— Рента от ЗПИФ как приходила, так и приходит. Даже этих доходов мне точно хватит на жизнь

— Подушку на черный день не трогаю. Она в рублях. На обычном счету, с % на остаток

— Есть немного наличности в рублях

— Спокойно дожидаюсь новостей по дивидендам

— Переезжать куда-либо не планирую

— На завод не планирую

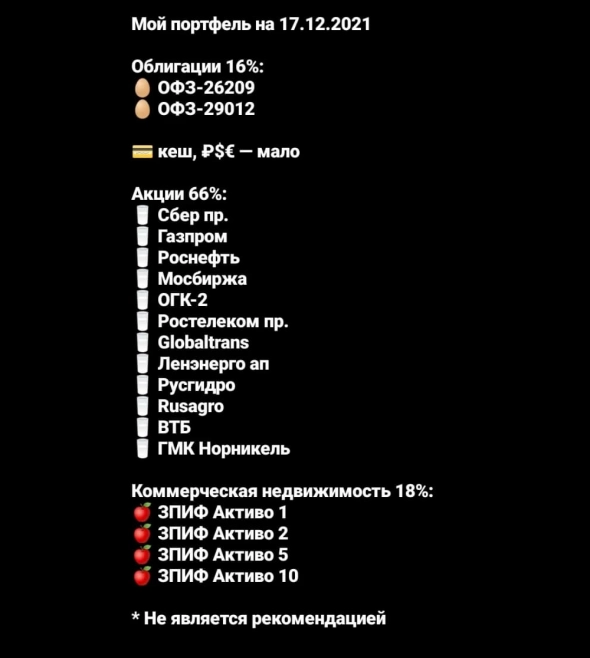

Кризис встречал вот с таким портфелем.

Мои средние по акциям были где-то на уровне марта 2020.

Размер капитала до обвала был сильно больше 100 млн рублей.

🧠 Мой комплекс мер по саморегулированию:

( Читать дальше )

Готовимся к санкциям на фин. рынке.

- 26 февраля 2022, 19:41

- |

Но поскольку Старик Байден и вся его команда не внушают доверия даже самим американцам, шансов у них не много.

На следующей неделе кто то из нас сделает состояние которое обеспечит его на всю оставшуюся жизнь, ну или по крайней мере удвоит/утроит депозит как в марте 2020 года. Обидно будет пропустить такой шанс из-за невозможности доступа к бирже/интернет банку, тем блоее что наши партнёры обещают хакерские атаки на инфраструктуру РФ.

Маленькие технические предосторожности, могут юным Баффетам сколотить начальный капитал ;-), а не названивать в кол ценры банков и пытатся разблокировать заблокированные акаунты.

1. Делаем архивные копии всех важных файлов, сканов документов, файлов с паролями/логинами, делаем копии телефонных книжке телефонов.

2. делаем бэкапы с иностранных обычных серверов на Яндекс диск и копию на мейл.ру диск

3. переводим все аккаунты на российских сервисах и особенно банках/брокерах на российские емейлы, и сотовые телефонные номера которые у провайдеров зарегистрированный на Вас, а не ближайших родственников (бывает и такое для старых номеров). При любых проблемах к доступу у вас могут попросить телефонный номер зарегистрированный на Вас лично, ели он будет зарегистрирован на жену/мужа/папу/ могут быть проблемы с восстановлением доступа к интернет банку.

( Читать дальше )

💰 "Продал все акции и вышел в кэш..."

- 22 февраля 2022, 20:05

- |

Наверное так бы я поступил, если подобная ситуация произошла в самом начале моего пути. Страх часто может спровоцировать на необдуманные действия, о которых в перспективе можно сильно пожалеть. Если посмотреть на историю, то акции всегда давали более высокую доходность, чем все остальные инструменты.

🧰У меня всего 4 портфеля с разными стратегиями инвестирования. Основной портфель на ИИС, где я использую консервативную дивидендную стратегию, покупая акции, облигации и инструменты денежного рынка и самостоятельно балансирую их в зависимости от ситуации. В данный момент этот портфель чувствует себя лучше всего, даже несмотря на коррекцию.

🧨Второй портфель состоит только из акций, которые покупаются с целью удержания минимум на 3 года для получения ЛДВ (льгота долгосрочного владения) и в него в такие периоды лучше не заглядывать, как вы понимаете 😁. На самом деле он пока в плюсе в %, но коррекция в денежном выражении впечатляет.

📊Третий портфель собран из ETF на разные страны и разные виды активов, но он был создан около года назад и пока находится в минусе из-за Китая, а теперь еще и из-за рынка РФ. Но здесь пока рано подводить итоги, относительно небольшой горизонт инвестирования и частые пополнения размывают доходность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал