SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Робот Бендер

Андрей Агапов: Опционы - это не для начинающих!

- 22 июня 2018, 15:40

- |

- комментировать

- ★11

- Комментарии ( 11 )

Ответ на топик "Про пенсии"

- 19 июня 2018, 19:39

- |

Смотрю народ все пенсии обсуждает и как жить на пенсии.

Мне лично на пенсию в целом пофиг, т.к в 33 года не работаю, имею стабильный доход с вкладов, займов, спекуляции валютой и ИИСов в районе 250-300 тыс и трудовой пенсии у меня в любом случае не будет.

Но речь вообще не идёт о пенсионном возрасте, как вы понять не можете? Пенсия по возрасту — это советское понятие. Там вообще другая система была. Совсем. Там была статья за тунеядство. Посадить могли, если ты не работаешь. А сегодня ты можешь идти на пенсию в любой день недели. В любом возрасте. Не хочешь работать — не работай. Может, у тебя есть лишняя квартира на Манхеттене, ты её сдаешь и тебе хватает на кусочек хлебца. Или каждый месяц тебе присылает пару франков дядюшка из Буркина-Фасо. Никому и дела нет.

Это же такая простая вещь. Есть у вас вклад в банке. Вы туда приходите, а вам говорят, что ваших денег больше нет. Но вы держитесь. Здоровья вам. «Банк обанкротился?» — «Нет, но было принято решение перевести ваши деньги на другие нужды» — «На какие это?» — «На нужные. У нас в банке не хватает денег. Очень много стало клиентов, а вносят очень мало средств. Поэтому вот так вот. Может, через лет восемь отдадут вам ваш вклад. Следующий».

( Читать дальше )

Мне лично на пенсию в целом пофиг, т.к в 33 года не работаю, имею стабильный доход с вкладов, займов, спекуляции валютой и ИИСов в районе 250-300 тыс и трудовой пенсии у меня в любом случае не будет.

Но речь вообще не идёт о пенсионном возрасте, как вы понять не можете? Пенсия по возрасту — это советское понятие. Там вообще другая система была. Совсем. Там была статья за тунеядство. Посадить могли, если ты не работаешь. А сегодня ты можешь идти на пенсию в любой день недели. В любом возрасте. Не хочешь работать — не работай. Может, у тебя есть лишняя квартира на Манхеттене, ты её сдаешь и тебе хватает на кусочек хлебца. Или каждый месяц тебе присылает пару франков дядюшка из Буркина-Фасо. Никому и дела нет.

Это же такая простая вещь. Есть у вас вклад в банке. Вы туда приходите, а вам говорят, что ваших денег больше нет. Но вы держитесь. Здоровья вам. «Банк обанкротился?» — «Нет, но было принято решение перевести ваши деньги на другие нужды» — «На какие это?» — «На нужные. У нас в банке не хватает денег. Очень много стало клиентов, а вносят очень мало средств. Поэтому вот так вот. Может, через лет восемь отдадут вам ваш вклад. Следующий».

( Читать дальше )

ДИВИДЕНДНЫЕ ИСТОРИИ. Нетрадиционная ориентация. Финал.

- 17 июня 2018, 02:33

- |

ЭКСКЛЮЗИВ (only for Smart-Lab)!

Сегодня я завершаю публикацию суперблокбастера:

«ДИВИДЕНДНЫЕ ИСТОРИИ. Нетрадиционная ориентация.»

И представляю на суд Смартлаба заключительную вторую часть своего аналитического и почти научного исследования в области трейдинга.

Перед прочтением этой заметки настоятельно рекомендую ознакомиться с ее началом (первой частью)

Ознакомиться с первой частью «ДИВИДЕНДНЫХ ИСТОРИЙ» можно, пройдя по ссылке.

В противном случае может быть потеряна логика и не все из представленного материала будет до конца понятно.

А теперь перехожу к основному содержанию своего эксклюзивного исследования: «ДИВИДЕНДНЫЕ ИСТОРИИ. Нетрадиционная ориентация.»

В прошлой заметке была кратко описана суть «традиционной ориентации» многих дивидендных трейдеров.

( Читать дальше )

Сегодня я завершаю публикацию суперблокбастера:

«ДИВИДЕНДНЫЕ ИСТОРИИ. Нетрадиционная ориентация.»

И представляю на суд Смартлаба заключительную вторую часть своего аналитического и почти научного исследования в области трейдинга.

Перед прочтением этой заметки настоятельно рекомендую ознакомиться с ее началом (первой частью)

Ознакомиться с первой частью «ДИВИДЕНДНЫХ ИСТОРИЙ» можно, пройдя по ссылке.

В противном случае может быть потеряна логика и не все из представленного материала будет до конца понятно.

А теперь перехожу к основному содержанию своего эксклюзивного исследования: «ДИВИДЕНДНЫЕ ИСТОРИИ. Нетрадиционная ориентация.»

В прошлой заметке была кратко описана суть «традиционной ориентации» многих дивидендных трейдеров.

( Читать дальше )

Активный и пассивный инвестор, они такие разные!

- 15 июня 2018, 18:22

- |

На форуме «вОкруг да ОкОлО» идёт неспешная дискуссия о различиях в подходах активного и пассивного инвесторов.

forum.roundabout.ru/viewtopic.php?f=27&p=67779#p67779

Решил опубликовать здесь небольшой фрагмент этой дискуссии:

ValuaVtoroy:

Пассивный инвестор, составляя портфель с учётом прогнозируемых корреляций и прогнозируемого риска, которые присущи данному пассивному портфелю (проверено на исторических данных), мало чем отличается от спекулянта, который тоже отслеживает динамику рыночной цены (графики ему в помощь) и на основании прошлых данных принимает решение о покупке или продаже актива.

andrbayr:

Не вполне соглашусь.

На мой взгляд, отличие инвестора от спекулянта лежит в другой плоскости. Спекулянту все равно что стоит за активом, лишь бы цена колебалась (акции, товарные активы, биткоины — все сгодится), а инвестор вкладывает деньги в бизнес. Просто пассивный инвестор не отбирает бизнесы самостоятельно, а предоставляет это муторное и рисковое дело рынку, считая его анализ адекватным, исходя из презумпции эффективности рынка.

( Читать дальше )

forum.roundabout.ru/viewtopic.php?f=27&p=67779#p67779

Решил опубликовать здесь небольшой фрагмент этой дискуссии:

ValuaVtoroy:

Пассивный инвестор, составляя портфель с учётом прогнозируемых корреляций и прогнозируемого риска, которые присущи данному пассивному портфелю (проверено на исторических данных), мало чем отличается от спекулянта, который тоже отслеживает динамику рыночной цены (графики ему в помощь) и на основании прошлых данных принимает решение о покупке или продаже актива.

andrbayr:

Не вполне соглашусь.

На мой взгляд, отличие инвестора от спекулянта лежит в другой плоскости. Спекулянту все равно что стоит за активом, лишь бы цена колебалась (акции, товарные активы, биткоины — все сгодится), а инвестор вкладывает деньги в бизнес. Просто пассивный инвестор не отбирает бизнесы самостоятельно, а предоставляет это муторное и рисковое дело рынку, считая его анализ адекватным, исходя из презумпции эффективности рынка.

( Читать дальше )

Сбербанк захватывает бизнес

- 15 июня 2018, 15:48

- |

Интересная история со Сбербанком. Три кейса из жизни:

Но напрягает другое. Сбер — гос.монополия. И Греф полез во все бизнесы сразу. Неделю назад с ним было интервью в Коммерсанте(www.kommersant.ru/doc/3651770). Из интервью следует, что Сбербанк в попытке стать Алибабой теперь лезет везде, скупая цифровые активы. Сейчас Сбер участвует в «500 проектах». С точки зрения развития бизнеса, это правильно. Но я опасаюсь, что для частного предпринимательства в России эта новость плохая. Почему? Потому что со Сбером невозможно будет конкурировать.

Простой пример — Яндекс такси. У Яндекса очень много денег и огромные возможности их привлечь. Яндекс такси может годами демпинговать, работая в минус, пока не закроется последний частный таксопарк. Хотя надо отдать должное, я как потребитель, пользуюсь Я.Такси и наслаждаюсь:) Яндекс кстати тоже поубивает массу частных онлайн сервисов т.к. у него бесконечный бесплатный трафик и бесконечное бабло. Яндекс плавно подминает под себя интернет. Сбер — всё остальное, что не подмял яндекс, а где-то подминать будут вместе.

Итак, куда уже залез Сбер?

( Читать дальше )

- бабуля спрашивает внука: а чего это Сбербанк мне всего 3 тыщи в месяц платит на мой миллион рублей?

- предприниматель в шоке рассказывает: за простой банковский перевод Сбербанк с него взял 1%

- «нет наличных? Переведи мне на карту Сбербанка» — слышу постоянно

- Перевод от юрлица физлицу (даже в возврат займа) свыше 3 млн в месяц — комиссия 6%

Но напрягает другое. Сбер — гос.монополия. И Греф полез во все бизнесы сразу. Неделю назад с ним было интервью в Коммерсанте(www.kommersant.ru/doc/3651770). Из интервью следует, что Сбербанк в попытке стать Алибабой теперь лезет везде, скупая цифровые активы. Сейчас Сбер участвует в «500 проектах». С точки зрения развития бизнеса, это правильно. Но я опасаюсь, что для частного предпринимательства в России эта новость плохая. Почему? Потому что со Сбером невозможно будет конкурировать.

Простой пример — Яндекс такси. У Яндекса очень много денег и огромные возможности их привлечь. Яндекс такси может годами демпинговать, работая в минус, пока не закроется последний частный таксопарк. Хотя надо отдать должное, я как потребитель, пользуюсь Я.Такси и наслаждаюсь:) Яндекс кстати тоже поубивает массу частных онлайн сервисов т.к. у него бесконечный бесплатный трафик и бесконечное бабло. Яндекс плавно подминает под себя интернет. Сбер — всё остальное, что не подмял яндекс, а где-то подминать будут вместе.

Итак, куда уже залез Сбер?

( Читать дальше )

Как будут следить за счетами россиян для целей налога.

- 14 июня 2018, 15:17

- |

Рекомендации: сохраняйте чеки о внесении наличных, чтобы подтвердить оплату из личных средств, не только в их первичном варианте, но и фотографируйте экран терминала, номер терминала киви и сам чек в качестве подтверждения оплаты. Поскольку чеки со временем выцветают.

P.S.

Подарки от физических лиц, не являющихся членами семьи или близкими родственниками, облагаются НДФЛ, только если подарено (п. 18.1 ст. 217 НК РФ):

- недвижимое имущество;

- транспортное средство;

- акции, доли, паи.

Подарки в любом другом виде налогом не облагаются.

Закрытие див. гэпов (Транспортный и Потреб. сектор)

- 14 июня 2018, 12:17

- |

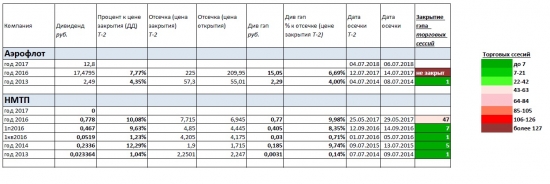

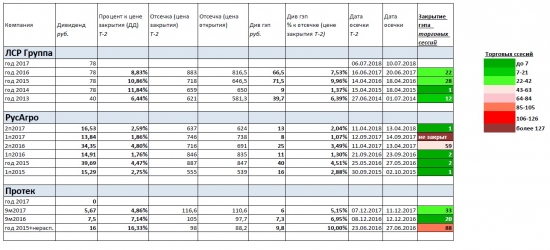

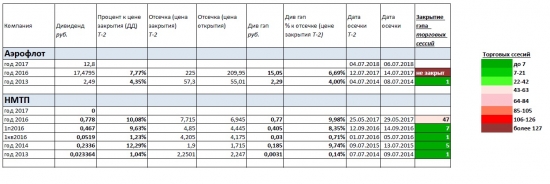

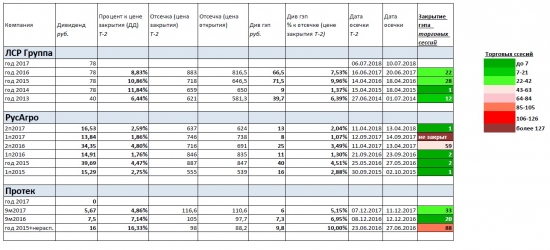

В продолжение темы про закрытие дивидендных гэпов рассмотрел еще два сектора:

Транспортный сектор

ссылка на PDF

Потребительский сектор

( Читать дальше )

Транспортный сектор

ссылка на PDF

Потребительский сектор

( Читать дальше )

Убыток по акциям, а прибыль в кармане? Как такое может быть?

- 12 июня 2018, 10:43

- |

Всем привет!

Может, и в принципе, это стандартная ситуация для моей среднесрочной и долгосрочной торговли, когда поза в минусах, а я вывожу прибыль.

За счет чего прибыль?

Первое, это конечно же дивиденды. Это то, на что трейдер рассчитывает в первую очередь, особенно при неблаговприятном развитии событий. Например, как у меня сейчас, где-то на 90% депо в двух акциях, с тех пор одна акция просела от средней цены входа на 12%, а вторая на 16%. Ну и что, что просели, но дивиденды платятся, потому что, я такой же акционер как и владельцы данного бизнеса. И когда какие-нибудь далекие от успешного трейдинга люди, либо другие более успешные намеренно, в силу коммерческих интересов, других каких-то личных причин будут меня в который раз троллить и рассказывать про 2008 год, что надо ставить стопы, пошлю их очередной раз далеко и надолго, потому что я соблюдаю следующие принципы в торговле (см. smart-lab.ru/blog/344232.php ). А от них я слышу одни общие фразы и избитые шаблоны, типа надо ставить стопы, которые оторванны от текущей конкретной ситуации, моих принципов торговли. По их советам, владельцы таких компаний, как например, Лисин (НМЛК), либо Рашников (ММК) первые, кто в голову пришли, должны тоже отстопиться? Когда конкретно начинаешь с ними говорить, то от них ни бэ ни мэ ни кукареку, а все сводится только к одному обещанию от них, что я когда-нибудь солью, что рынок бычий и мне повезло, но при этом забывают про конкретные примеры угольщиков, электроэнергетики, металлургов, банков, транспортников, которые в 2014 показали низы близкие к 2008 году, ну да, них же рынок бычий.

( Читать дальше )

Может, и в принципе, это стандартная ситуация для моей среднесрочной и долгосрочной торговли, когда поза в минусах, а я вывожу прибыль.

За счет чего прибыль?

Первое, это конечно же дивиденды. Это то, на что трейдер рассчитывает в первую очередь, особенно при неблаговприятном развитии событий. Например, как у меня сейчас, где-то на 90% депо в двух акциях, с тех пор одна акция просела от средней цены входа на 12%, а вторая на 16%. Ну и что, что просели, но дивиденды платятся, потому что, я такой же акционер как и владельцы данного бизнеса. И когда какие-нибудь далекие от успешного трейдинга люди, либо другие более успешные намеренно, в силу коммерческих интересов, других каких-то личных причин будут меня в который раз троллить и рассказывать про 2008 год, что надо ставить стопы, пошлю их очередной раз далеко и надолго, потому что я соблюдаю следующие принципы в торговле (см. smart-lab.ru/blog/344232.php ). А от них я слышу одни общие фразы и избитые шаблоны, типа надо ставить стопы, которые оторванны от текущей конкретной ситуации, моих принципов торговли. По их советам, владельцы таких компаний, как например, Лисин (НМЛК), либо Рашников (ММК) первые, кто в голову пришли, должны тоже отстопиться? Когда конкретно начинаешь с ними говорить, то от них ни бэ ни мэ ни кукареку, а все сводится только к одному обещанию от них, что я когда-нибудь солью, что рынок бычий и мне повезло, но при этом забывают про конкретные примеры угольщиков, электроэнергетики, металлургов, банков, транспортников, которые в 2014 показали низы близкие к 2008 году, ну да, них же рынок бычий.

( Читать дальше )

Наше интервью с Татарином ( Ильнур Мухаметзянов , Победитель ЛЧИ 2017 г. )

- 09 июня 2018, 20:49

- |

Пообщались по душам в Уфе, наметили его приезд в июле 2018 г в Челябинск на 3 дня.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал