Избранное трейдера Василий

10-летний Бычий Рынок

- 18 марта 2019, 13:38

- |

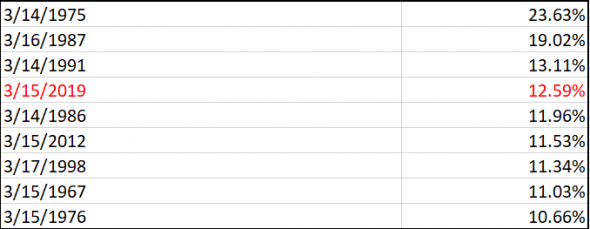

На фондовом рынке продолжается “туземун”, только 1 недельный откат за последние 12 недель. В целом, S&P 500 вырос более чем на 12% в этом году. С 1950 года по настоящее время – это 4-е лучшее начало года.

Годы, когда S&P 500 сделал > 10% в первые 50 дней:

S&P 500 закрывается выше уровня сопротивления 280.00, Vix формирует новые минимумы, закрывая неделю ниже 13.00

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 2 )

Худшее для мировой экономики позади?

- 17 марта 2019, 21:43

- |

Bloomberg Economics, Deutsche Bank AG и Morgan Stanley считают, что мировая экономика покажет днище в 1 квартале 2019 и дальше снова ускорится.

Почему?

1. Бюджетные стимулы, которые дал Китай

2. ФРС поставила на паузу повышение ставок.

3. ЕЦБ и дальше будет печатать баблет.

JPMorgan Chase & Co — безработица развитых стран на 40-летнем минимуме 5% и будет дальше улучшаться.

Зарплаты вырастут на 3,2%y/y — это самый быстрый рост за последнее 10-летие.

Обзор: Goldman Sachs советует немедленно продавать акции американских компаний

- 15 марта 2019, 16:17

- |

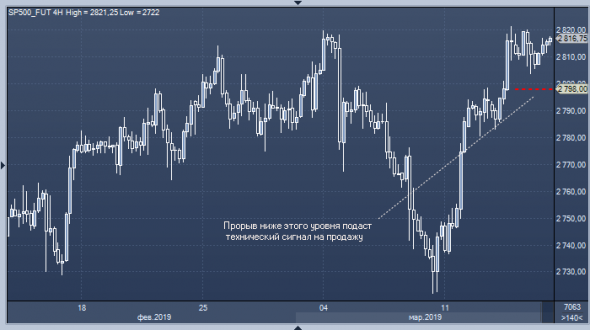

Эксперты Goldman Sachs рекомендуют немедленно продавать акции американских компаний и приводят несколько веских аргументов.

Во-первых, с 25 марта по 3 мая большинство американских компаний (около 75%) не смогут осуществлять обратный выкуп акций, что приведет к снижению объема соответствующих операций примерно на 35%.

Во-вторых, сегодня состоится так называемая тройная экспирация, когда экспирируются квартальные, месячные и недельные опционы. Обычно накануне этого события маркет-мейкеры продают, отмечают аналитики Goldman Sachs.

В-третьих, вчерашний рост S&P 500 сопровождался минимальным с начала года объемом торгов, в то время как объем сделок с опционами примерно на 10% превысил средний показатель последних двух с половиной месяцев.

«Последние три тройных экспирации обозначили разворот рынка», — напоминают эксперты банка. — «За экспирацией 21 сентября последовал трехмесячный обвал, а после экспирации 21 декабря — резкий разворот вверх».

( Читать дальше )

Какой индикатор оповестит о кризисе в экономике США за несколько месяцев до его начала?

- 13 марта 2019, 12:15

- |

Вероятность наступления рецессии в экономике США увеличилась.

По подсчетам Федерального резервного банка Нью-Йорка, рецессия наступит в США в течение одного года с вероятностью в 24,6%, что является рекордным значением с июля 2008 г.

Вероятность наступления рецессии в экономике США (%)

Источник: ФРБ Нью-Йорка (теперь данная статистика доступна на нашем сайте в разделе «статистика США»)

Для расчета вероятности ФРБ использует разницу между доходностями по 10-ти летним и 3-х месячным гособлигациям США. Именно кривая доходности является одним из главных опережающих индикаторов, который может предсказать кризис за несколько месяцев до его наступления, считают в центральном банке.

По нашим наблюдениям, за последние тридцать лет обвал на фондовых рынках США начинался в среднем через 261 день после достижения вероятности в 23%. Данный уровень был пройден в январе 2019 г. То есть, если опираться на средние показатели, то очередное коррекционное движение должно возобновиться к сентябрю-октябрю 2019 г.

( Читать дальше )

Про S&P500

- 12 марта 2019, 19:58

- |

За последние 2 месяца управляющие ФРС резко сменили тональность. Для нас очевидно, что на них острое падение рынка в декабре повлияло гораздо сильнее, чем объективное изменение макро-параметров. В прошлом мы уже ни раз наблюдали, как рынок играет в кошки-мышки с ФРС: если надо смягчить политику, рынок просто падает, пугая тем самым центробанк.

В итоге мы имеем, что вместо ожиданий повышения ставки в этом году, некоторые особо напуганные управляющие уже заговорили о возможности прекращения программы QT (сокращение баланса). Баланс ФРС уже сократился с $4,5 до 4 трлн. Кстати говоря, резервы коммерческих банков на счетах ФРС от пика сократились гораздо более существенно: с $2,8 трлн *(в 2014 г) до $1,6 трлн сейчас. Если резервы продолжать падать дальше, это может вызвать беспокойство со стороны ФРС.

Мы полагаем, что опция остановки QT будет на столе, когда американский рынок шлепнется в очередной раз в этом году. Пока опция под столом. В сущности, у ФРС несколько опций:

- Остановить повышение ставок (уже в цене)

- Снизить темпы сокращения баланса (возможно, рынок начинает ставить на это)

- Остановить сокращение баланса (не в цене)

( Читать дальше )

Конгресс США рассмотрит сразу четыре антикремлевских законопроекта

- 12 марта 2019, 14:27

- |

Они направлены на «окружение Владимира Путина» и его «коррупционные действия».

Конгресс США сегодня рассмотрит четыре законопроекта, которые американские СМИ уже назвали «направленными лично против президента России Владимира Путина». Авторы резолюций утверждают, что их главная цель — изменение политики Вашингтона в отношении Москвы. Законопроекты должны стать и своеобразным «предупреждением» для президента Дональда Трампа, неизменно отказывающегося выступать с какой-либо критикой российского лидера. При этом руководители демократов в Конгрессе заявляют, что не собираются инициировать процедуру импичмента действующего главы Белого дома.

Первая из вынесенных на голосование резолюций осуждает лично президента Владимира Путина за «убийство оппозиционного политика Бориса Немцова, одновременно обязывая власти Соединенных Штатов начать расследование деловой и финансовой деятельности (главы Чеченской Республики.— “Ъ”) Рамзана Кадырова… за пределами Российской Федерации, включая Объединенные Арабские Эмираты и Саудовскую Аравию».

( Читать дальше )

Биржевое правило чукчи

- 03 марта 2019, 13:12

- |

Само определение компетентности на финрынке звучит так, что большинство не сможет достичь этой компетентности.

«Быть компетентным» здесь означает не соответствие какой-то абсолютной норме компетентности. Такая норма может быть у врача или инженера. На нее можно сдавать экзамен. Чисто теоретически такой экзамен могло бы сдать все человечество – все могли бы получить эти умения.

Но на бирже нет абсолютной шкалы, квалификация там определяется относительно других участников. Неважно, что представляет собой их уровень. Каким бы он не был, ты квалифицированный игрок, если играешь лучше среднего уровня. Если все будут очень глупыми, то можно расслабиться, «компетентность» будет даваться очень легко. Если все поумнеют, то же звание потребует большей подготовки. С годами рынки умнеют. Знаний, которых хватало для победы над ними в 20 веке, сейчас не хватит. Старые знания можно заворачивать в красивую обертку и сбывать новичкам, что и представляют собой почти все классические книги «про биржу». Сами авторы обычно не играют по этим книгам.

( Читать дальше )

«Сбербанк» пострадает сильнее всех остальных от санкций против госдолга России

- 01 марта 2019, 21:18

- |

За 2018 г. «Сбербанк» увеличил свои вложения в ОФЗ более, чем на 200 млрд рублей.

Согласно финансовому отчету кредитной организации за 2018 г., общая сумма вложенных средств банка в государственные рублевые облигации России составляет почти 1,4 трлн рублей, что на 240 млн больше, чем на конец 2017 г.

Объем вложенных средств Сбербанка в ОФЗ (млрд руб.)

Источник: Сбербанк

Сам рынок облигаций федерального займа на начало 2019 г. оценивался в 7,3 трлн рублей. То есть, «Сбербанк» контролирует примерно пятую часть всех ОФЗ.

Однако вложения средств в долговые бумаги не принесли банку прибыли — чистый убыток от переоценки инвестиционных бумаг, имеющихся в наличие для продажи составил 54 млрд рублей, а сами потери могли быть еще больше.

Всего кредитные организации владеют ОФЗ на сумму в 3,2 трлн рублей, тем самым на «Сбербанк» приходится порядка 44% этих бумаг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал