Избранное трейдера vpetrulevich

Сезонность индекса РТС говорит за рост!

- 04 ноября 2015, 20:03

- |

Во-первых, с октября по март рынок обычно растет.

Во-вторых, посмотрите какая позитивная статистика у декабрей.

Вот еще одна картинка оттуда же. Динамика нефтяного ETF — XLE и динамика российского ETF — RSX.

Найдите 10 отличий

- комментировать

- ★13

- Комментарии ( 23 )

Рынок vs модель

- 27 октября 2015, 00:56

- |

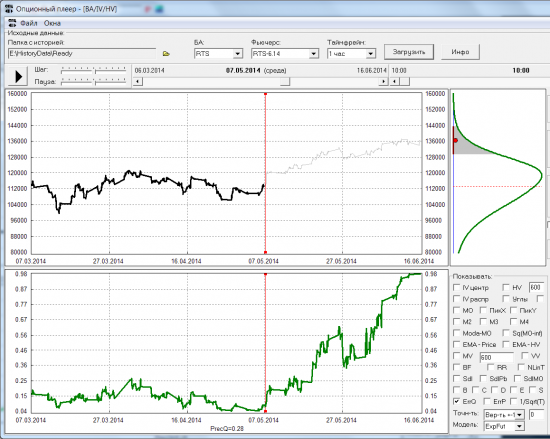

Для начала рассмотрим рыночное распределение вероятности (сразу обозначим его как Q). Получать его будем из биржевой улыбки волатильности. Как это делать -рассказывал и Андрей Агапов, и Владимир Твардовский в этом видео. Поскольку это распределение соответствует рыночным ценам, можно считать, что распределение Q — это усредненный прогноз рынка на экспирацию. Имея потиковую историю улыбок волатильности, можно построить потиковую историю распределения вероятности; и зная цену экспирации — можно вычислить в любой момент времени, с какой точностью рынок (распределение Q) угадывал, где произойдет экспирация. Рассмотрим, например, историю RTS-6.14:

( Читать дальше )

Даю новую установку

- 14 октября 2015, 11:33

- |

Вот что было когда я давал прогноз

( Читать дальше )

Трансаэро. Рашен маркет он таков

- 06 октября 2015, 00:24

- |

Просто оставлю здесь картинки...

Дали шанс, скинуть бумажки, кому нужно было, отгрузив всё лохам.

Акции Трансаэро:

Облигации Трансаэро:

( Читать дальше )

Немного мыслей об инвестировании в недвижимость

- 29 сентября 2015, 14:21

- |

Многие граждане нашей страны увлекаются покупкой жилья на этапе строительства. Почему этим не занимаюсь я — поясню в текущей статье.

Каждую инвестиционную возможность следует всегда рассматривать, учитывая два фактора: риски и доходность.

Доходность от вложения в стройку

Давайте вместе подумаем, сколько же мы можем выгадать при покупке квартиры в строящемся доме.

Какую скидку может нам предложить застройщик от цены годовой квартиры? Допустим, мы собрались покупать за 1 год до сдачи.

Застройщику надо финансировать стройку. Для этого он может либо привлечь кредит под 15-17% годовых(расчет будет для докризисного периода. Потому что сейчас вообще тяжело определить стоимость квартиры, кредита и рубля). Либо же он может реализовать часть квартир в стройке.

Если строитель может закредитоваться под 15%, то какую скидку он может предложить покупателю в таком случае? Я думаю, что максимум те же самые 15%, потому что иначе ему проще будем занять, нежели распродавать квартиры со скидкой хотя бы 20%. И кстати, такой размер дисконта видно и на практике. Редко кто предлагает больше.

( Читать дальше )

Разумный инвестор. Куда уходит лето?

- 01 сентября 2015, 23:48

- |

Несколько слов про моё отсутствие на сМарт-Лабе.

Произошло некоторое непонимание, и я решил побыть какое-то время в стороне от СЛ. Я не понимаю политику модерации на ресурсе, действия модераторов и собственника ресурса. Неприятно, когда твои посты сносят в оффтоп, убирают с главной. Особенно, когда одновременно с этим на главной может висеть что угодно, начиная с постов об Украине и заканчивая постами про ".уй,… зду и расчленёнку". И конечно, посты «про Шадрина», они никогда не убираются с главной, пока я не попрошу убрать уже явную ересь про себя.

Тоже интересный парадокс. Не инвестиции или трейдинг волнует массы, а интриги и скандалы больше занимают их. Но этот выбор между количеством или качеством сМарт-Лаб сделал уже давно. Трафик – это деньги. Бизнес есть бизнес.

Развитие ресурса и его модерация – это дело собственников ресурса. Тут нечего обсуждать…

( Читать дальше )

свободная конкуренция

- 04 августа 2015, 00:04

- |

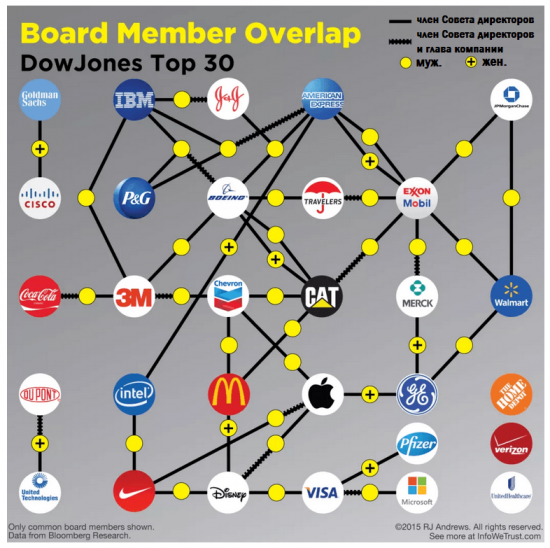

Члены советов директоров одновременно занимают директорские должности в нескольких компаниях, что, как понимаете, конфликтует с заявляемой «свободой конкуренции»: если «рука рынка» в лице конкретного директора руководит конкурентами, то это какая-то странная конкуренция.

В ведущих 500 компаниях мира каждый седьмой директор входит в совет директоров другой корпорации. В «личном первенстве» лидировал президент немецкой страховой компании «Allianz» Хеннинг Шульте-Нелле, который в 2002 году заседал в советах директоров разных компаний со 184 руководителями крупнейших компаний мира. В 11 из 15 крупнейших компаний США двое и более директоров входят в совет директоров другой компании.

( Читать дальше )

Аренда Vs. Владение домом, стоимость возможностей и некоторые расчеты

- 31 июля 2015, 09:06

- |

Сага с попытками продать наш дом на неблагоприятном рынке продолжается. Мы только что в очередной раз снизили цену. Если он будет продан, то я в значительной степени уверен, что это произойдет на абсолютном дне рынка. Нас это заинтриговало бы. Чтобы понять почему, давай поиграем с числами.

( Читать дальше )

Мысли на предстоящую, очень важную неделю.

- 27 июля 2015, 15:20

- |

Очень важная неделя.

Предстоящая неделя действительно будет очень важной для всех фондовых рынков, которые в последние дни явно показывают слабость. Если в ближайшую рабочую пятидневку не последует новой дозы хороших новостей, то распродажи на рынках акций могут усилиться. Главный сейчас вопрос – стоит ли ждать позитив и откуда он может прийти?

Главными событиями на текущей неделе станут июльское заседание Федерального комитета по открытым рынкам (FOMC) и публикация предварительной оценки роста ВВП США во втором квартале 2015 года. На текущий момент, есть высокая вероятность того, что в среду ФРС объявит о повышении ставки в сентябре – это, по сути, негативный сигнал, но есть один нюанс. Повышение ставки – событие, давно ожидаемое, и уже в большей степени отыграно рынками. Более того, большинство участников закладывалось в этом году на двукратное повышение ставки, но это вряд ли случится. Позитив может быть в том, что ФЕД не станет пугать инвесторов и объявит лишь о разовом повышении ставки на скромные 0.1%, т.е. вместо плавающей ставки от 0% до 0.25%, она станет 0.35%. Такое решение может запросто даже поддержать фондовые площадки, ибо сработает правило — продавай на ожиданиях, покупай на фактах. А поскольку дальнейшая монетарная политика американского регулятора будет зависеть от данных по экономике, то шансов на дальнее её ужесточение очень и очень мало, так как скорое ухудшение всех показателей после первого повышения не заставит себя долго ждать. Даже сейчас почти все опережающие показатели по США показывают серьёзный спад, радует лишь рынок труда, точнее ситуация с занятостью, но эти цифры явно все подрисовывают и они давно не отражают всей реальности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал