Избранное трейдера vuger

Элвис, EV/EBITDA и фундаментальный анализ.

- 03 ноября 2016, 10:50

- |

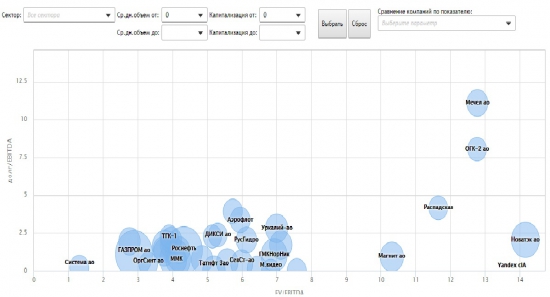

Элвис на конференции показал красивые слайды, а Тимофей сделал такие же графики на смартлабе. Видел что Тимофея просили в комментариях объяснить как пользоваться этими его

красивыми графиками с кружочками. Не уверен что он объяснит, поэтому написал этот пост.

Чистая прибыль

+ Расходы по налогу на прибыль

– Возмещённый налог на прибыль

(+ Чрезвычайные расходы)

(– Чрезвычайные доходы)

+ Проценты уплаченные

– Проценты полученные

= EBIT

+ Амортизационные отчисления по материальным и нематериальным активам

– Переоценка активов

= EBITDA

История создания.

Чтобы понять экономический смысл коэффициента EV/EBITDA нужно вернуться в 80-е годы прошлого столетия. Именно тогда появился на Уолл-стрит суперкрутой мужик Генри Кравиц.

Он фактически создал Leveraged Buyouts (LBO) — выкуп с помощью заемного капитала. Это метод, когда вы покупаете целую компанию с помощью займов или кредитов. Обычно это

делалось так, он находил компанию без долгов или с маленьким долгом но при этом с большим денежным потоком. При этом менеджмент плохо распоряжался этим денежным потоком

(примеров у нас полно — Газпром). Собирал пул кредиторов, готовых финансировать сделку. Объявлял выкуп по ценам выше рыночных. А после выкупа замещал большую часть акционерного

капитала долгом и направлял денежный поток на выплаты процентов и самого долга.

( Читать дальше )

- комментировать

- ★92

- Комментарии ( 41 )

Психология в экстремальные моменты торговли

- 01 ноября 2016, 11:24

- |

Многим из нас знакомо чувство эйфории, когда наконец мы создали свою торговую систему. Проанализированы прошлые данные, получены положительные результаты, и мы готовы начать работать с этой системой на реальном счету. Готовы зарабатывать, зарабатывать и зарабатывать. Однако, немногие осознают, что создание системы – лишь полдела. Вторая половина – следование сигналам.

Многим кажется, что нет ничего проще. Будет сигнал на покупку – купим, будет на продажу – продадим. И мы недооцениваем свое психологическое состояние в торговые моменты. Когда мы начинаем торговать, мы спокойны. Однако, как только наш счет изменился на рубль, это начинает влиять на нас. Влиять на наши эмоции при ожидании следующего сигнала. На его исполнение. Или на включение и отключение торгового робота, который следует сигналам нашего алгоритма.

В этом посте хотелось бы описать возможные психологические ошибки трейдера, совершенные в моменты, когда эмоции зашкаливают. А именно: на просадке управления и на его пике. Те правила, следуя которым мы сможем избежать ошибок при управлении нашими деньгами в эти моменты.

( Читать дальше )

Про Газпром и небольшой мастеркласс по инвестированию.

- 30 октября 2016, 13:24

- |

По плану хотел сегодня продолжать публиковать «Суперинвесторов», но очередной пост про светлое будущее Газпрома поменял мои планы. Пожалуй убью надежды секты поклонников

«дешевого» Газпрома а заодно дам небольшой мастер-класс по стоимостному инвестированию.

Цена акции зависит от трех взаимосвязанных параметров — стоимости активов на акцию, денежного потока создаваемого этими активами и роста.

Начнем с балансовой стоимости капитала:

Газпром 456 руб на акцию.

Новатэк 190 руб.

Лукойл 3820 руб.

Татнефть 277 руб.

Теперь посмотрим как рынок оценивает эти активы:

Газпром 135 руб за акцию. P/B 0,3

Новатэк 665 руб. P/B 3,5

Лукойл 3104 руб. P/B 0,8

Татнефть 338 руб. P/B 1,2

Почему рынок согласен покупать рубль чистых материальных активов Газпрома за 30 копеек, а у Новатэка уже за 3,5 рубля? На этот вопрос два ответа. Начнем с первого — рентабельность:

( Читать дальше )

Редкого ума был человек.

- 30 октября 2016, 13:17

- |

С его дочерью были одноклассники а с ним просто часто беседовали, он давал очень точные советы, многие из которых я понял только спустя годы.

Главным его качеством я бы выделил умение организовать процессы. По сути был кризис менеджером на стройках страны, последние годы этим постоянно и занимался, неделю дома 3-4 месяца на выезде.

Году так в 2010 я подвозил его, и пару часов удалось отстоять в пробках, я просил совет про биржу, про инвестиции. про трейдинг.

примерно через полгода мы снова пообщались вскользь.

( Читать дальше )

Проблема или барьер, котор. автоматом приводит к потери депо в долгосроке. ИМХО.

- 29 октября 2016, 19:10

- |

рынок ЛИКВИДНОГО актива (там где толпа с мелкими и средними депо обитают в основном)

это хитрость и изворотливость, т.е. система должна упешно плюсовать используя все формы лжи, хитрости и наглости

и те кто приучен с детства думать о правильных правилах, чести, порядочности, и подобн. фильтров

автоматом уже на старте торговли в ликвидном активе проиграет тем кто использует иное предубеждение к бирже.

т.е. когда «правильно устроенный» торгаш строит свою технику он ожидает какую-то взаимность от рынка.

он играет в надежде что рынок подобен жизни в реале, где логика помогает добиваться положительного ответа на продуманные действия, торгаш расчитывает «на перенос» этого подхода в мир торгов — в то время как не стоило б.

ложь и изворотливость — те векторы кто способен создавать успешную систему.

Портфель проекта "богатеем медленно".

- 22 октября 2016, 16:42

- |

За три недели с момента последнего поста по этой теме я изучил всего 4 эмитента:

Интер РАО — не разделяю восторгов моих коллег-инвесторов (Элвиса, Олега). В этом году покажет себя хорошо но в дальнейшем… Явно не та акция, которую я бы хотел держать годами.

Ростелеком — очередной образчик госкапитализма. Прохожу мимо.

ПИК — все что я понял изучая компанию — это то, что ее нельзя нормально оценить используя МСФО. А когда я чего то не понимаю то прохожу мимо.

Фосагро — неплохо, но дорого.

Ну и собственно портфель (хотя это и сложно назвать портфелем):

Сбер — покупка 84, прибыль (с див.) — 78,7%

Татнефть пр. — покупка 177, прибыль — 7,8%

Еще в личном портфеле на прошлой неделе продал Ленэнерго преф весь пакет по 43,5. Не вижу больше апсайда в этой бумаге. Это была среднесрочная идея и она закончена.

Пополнение счета в Открытии через Сбербанк Онлайн

- 21 октября 2016, 13:36

- |

Дивидендные ловушки. Часть 4. Заключение.

- 11 октября 2016, 10:12

- |

Для тех кто пропустил начало — часть 1, часть 2, часть 3.

Итак, мы рассмотрели три инструмента для выявления дивидендных ловушек. Один из них очень прост — это коэффициент выплат. Другой — изменение прибыли компании, сложен и требует определенного инвестиционного опыта.

В этом последнем уроке курса я бы хотел отметить важность стабильности и роста дивидендов.

На этом графике вы видите результаты вложений в индекс S&P500 и в группу акций, называемых “Дивидендные чемпионы”. Дивидендные чемпионы — это компании, которые ежегодно увеличивают дивиденд 25 и более лет подряд. Как видим дивидендные чемпионы очень сильно обогнали по результатам вложения в индекс. Стабильность и рост дивидендов в сумме дают отличный результат.

К сожалению на российском фондовом рынке нет компаний с такой продолжительностью роста дивидендов. Поэтому перед инвестором встает ряд вопросов:

- Как определить какая копания долгие годы сможет расти и увеличивать дивиденды?

- Как определить по какой цене выгодно покупать акции таких компаний?

Ответы на эти вопросы ищет мой новый проект "Богатеем медленно".

В следующем посте по просьбам читателей разберу пример с расчетом Альтмана.

Чего ждать от рынка на этой неделе?

- 10 октября 2016, 12:02

- |

Добрый день.

Предлагаю проанализировать что рынок нам приготовил на этой неделе и определить ключевые уровни для работы.

Напоминаю, что РТС по прежнему остается в тренде, также как и нефть марки BRENT.

( Читать дальше )

Дивидендные ловушки. Часть 3. Ловушка слабого баланса.

- 10 октября 2016, 09:09

- |

Приведу пример. В 2012 году компания Мечел выплатила 31 рубль 28 копеек дивидендов на привилегированную акцию по результатам работы в 2011 году. Летом 2012 года цена префов была около 160 рублей, то есть дивидендная доходность была почти 20%. Многие инвесторы понимали что есть большой риск из-за наличия у компании серьезного долга но все равно считали что немного, процентов 5 капитала вложить можно. Давайте посмотрим что было дальше. Через год цена привилегированной акции была 59 рублей. Таким образом вложив в эти акции вы за год потеряли бы 70% капитала. Сейчас цена этих акций еще ниже. Можно ли тогда было понять что все так закончится? Я могу с уверенностью сказать что да! Это можно было понять и чтобы в будущем вы не попали в такие переделки мы будем использовать аналитический инструмент под названием модель Альтмана. Она представляет из себя формулу для оценки риска банкротства.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал