Избранное трейдера wertiks

Почему мы инвестируем через Interactive Brokers

- 11 декабря 2018, 18:16

- |

Физлица не могут торговать ценными бумагами на бирже напрямую, только через брокера. Выбрать подходящего — задача не пятиминутная, а ошибка может стоить немалых денег.

Как выбрать брокера на российском рынке и способы инвестировать в иностранные бумаги

Мы свой выбор сделали и работаем через американского брокера Interactive Brokers. На вопросы о нем отвечает Александр Бутманов, управляющий партнер DTI Algorithmic.

Что вообще можно делать через IB?

Есть избитое словосочетание “финансовая независимость”. Interactive Brokers ее предлагает. Это напоминает мобильные банковские приложения — все в одном месте, все удобно. Как без этого раньше жили, я вообще не понимаю.

Клиент может самостоятельно делать все. Во-первых, инвестировать. Из “единого окна” — личного кабинета или мобильного приложения — доступны все услуги private banking. Это то, чем 50 лет хвалились банкиры, — возможность купить какие угодно инструменты, даже нераспространенные. Например, бразильские облигации или ETF на кофе — в IB подобные бумаги инвестор может приобрести сам одной кнопкой.

( Читать дальше )

- комментировать

- ★69

- Комментарии ( 36 )

Моя философия инвестирования.Основные базовые идеи.

- 09 декабря 2018, 10:24

- |

«В очереди на получение доходов от бизнеса держатель акций стоит на последнем месте. Поскольку такие условия рискованны, в среднем он заслуживает более высокого дохода, чем держатели облигаций, которые получают свои деньги обратно первыми.»

Манифест инвестора, Уильям Бернстайн.

( Читать дальше )

Сравнительный анализ цены акций ВТБ и Сбербанка.

- 08 декабря 2018, 00:37

- |

Так как в электроэнергетике не вижу ничего перспективного (сети Ливинский цифровизацией убивает, а генераторы правительство вредными законами), последнее время мне интересен банковский сектор. Так как угрозой санкций его укатали ниже плинтуса, а прибыли там растут несмотря ни на что.

Сразу оговорюсь, мой подход не спекулянтский и не проторговка новостей. Скорее, Value Investing по Грэму и Додду. Поиск недооценённых компаний, покупка и ожидание, когда рынок справедливо оценит.

Не буду здесь ничего писать про качество менеджмента. Я верю во всё хорошее, и что плохой (по мнению многих) менеджмент ВТБ не сделает больше ничего плохого, а наоборот, сполна воспользуется сегодняшним преимущественным положением перед всеми остальными (кроме Сбербанка). В принципе, за последний год он сделал только 2 стратегические ошибки: покупка Магнита и выплата неоправданно высоких дивидендов. Если б не они, я бы поставил ему 5 баллов.

И не буду ничего писать про положение в банковской системе страны. Оно охуительное, у обоих. Все остальные банки завидуют и скрежещут зубами.

( Читать дальше )

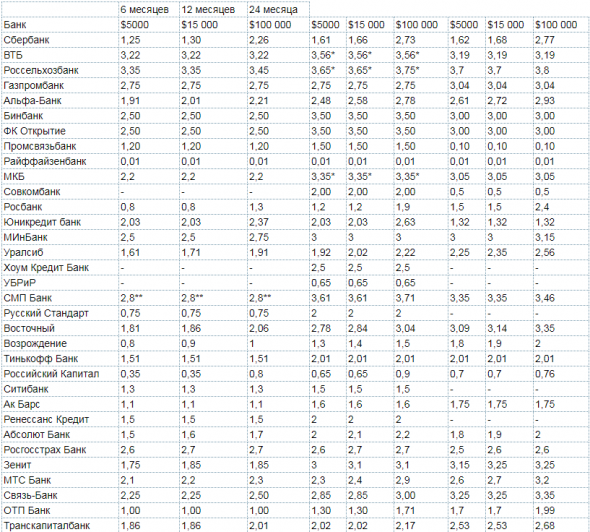

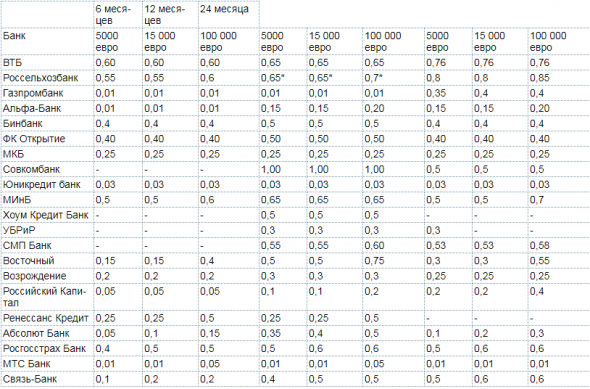

Депозиты в банках. Полные данные по топ-30.

- 05 декабря 2018, 15:19

- |

Действующие ставки вкладов в евро в отделениях банков, % годовых с учетом капитализации

( Читать дальше )

Торговая система BWS

- 04 декабря 2018, 07:40

- |

Торговая система BWS

Введение

В основе человеческой психологии лежит желание купить то, что подешевело, то, что стоило раньше 100, а сейчас, к примеру, 90. Подобные сделки кажутся очень выгодными, тем более, что в обычной повседневной жизни они, как правило, действительно являются выгодными. Например, выгодно покупать продукты по акциям в магазине со скидкой, выгодно отовариваться на распродажах, покупать товары при ликвидации магазинов и т.д. Именно поэтому многие и на фондовом рынке придерживаются такой же стратегии, покупая акции компаний аутсайдеров, которые падают и, зачастую, падают сильно. Не скрою, что когда-то и я так торговал, но анализ собственных сделок, а также анализ движения цен на акции лидеров рынка и аутсайдеров, заставили меня пересмотреть этот подход.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Газпром, который когда-то в 2008 году стоил более 300 рублей, а сейчас, спустя 10 лет, стоит в два раза меньше. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

( Читать дальше )

Долгий путь к 1 контракту

- 28 ноября 2018, 13:25

- |

После 7 годков торговли, рынок таки заставил меня сделать это.

Начинал с того, что взял $300К в ДУ (самое глупое решение), вернул за минусом 2-3% — сразу заработал, потом начал сливать — резко уменьшил лот, это выручило. + 4 года. Брал еще у тех же инвесторов $8К, вернул за минусом 50%. (Все спрашивают, почему такое доверие? Был положительный опыт сотрудничества, но по части инвестиций, а не трейдинга. Дивиденды с профессионализма и честности). + еще 2 года. 25 000 рублей своих тоже слил. +1 год.

По предыстории все, жизненные душераздирающие подробности оставим пока, мы на месте — в настоящем времени (мне 43, образования нет).

Практически сразу я начал делать скрины торговли — это послужило базой для создания системы. Но первые 4 года — это мусор. Я не понимал, что происходит — чаще всего меня разрывало на открытии торгов, либо же я судорожно цеплялся за импульс — что-то удавалось отбить, это создавало иллюзию успеха и правильности действий. Единственное, что я начал глубже осознавать, — внешние факторы, которые провоцируют эмоции (психология). Это

( Читать дальше )

НП РТС добавляет популярные американские ETF в линейку фондов, торгующихся в России.

- 27 ноября 2018, 11:38

- |

Ассоциация «НП РТС» продолжает расширять линейку биржевых фондов от ведущих американских провайдеров. На прошлой неделе в систему добавили шесть популярных ETF, 23 ноября 2018 года – еще тринадцать. Полный список: https://investcab.ru/ru/otc_market/navigator/

Расскажу подробнее о биржевых фондах, допущенных в пятницу, 23 ноября.

Эти ETF можно разделить на несколько групп, во-первых Smart-Beta ETFы, управляемая структура которых ориентирована на компании США с большой капитализацией и хорошим потенциалом роста. Менеджеры фондов отбирают акции по нескольким признакам, обещающим опережающий рост в будущем. Бумаги, входящие в группу фундаментально коррелированы, что позволяет заработать на спреде между этими инструментами.

IWY — солидный портфель из акций роста, выбранных из 200 крупнейших по рыночной капитализации американских компаний. Акции выбираются на основе двух основных факторов: среднесрочные прогнозы роста и исторические продажи на акцию. Методология отбора компаний Russel отличается от методов MSCI, в результате чего IWY более ориентирован на промышленность и технологии, при этом фонд менее зависит от финансового сектора. Это делает IWY менее волатильным, благодаря этому, фонд ориентирован на инвесторов предпочитающих стабильность и рост.

( Читать дальше )

Про жизнь), Товарищ прислал.

- 24 ноября 2018, 03:22

- |

*Каменный век*: убиваешь мамонта, тащишь к себе в пещеру.

Наедаешься от пуза, остатки запасаешь впрок. Вдоволь отдыхаешь в пещере. Смотришь на звезды, думаешь о жизни. Хорошенько отдохнув и подъев запасы, вновь идешь охотиться.

*Патриархат*: начинаешь делиться добытым мамонтом с женщиной и детьми.

Поэтому мамонт съедается быстрее, приходится охотиться чаще и больше уставать.

Но взамен в пещере уютно, мамонт уже приготовлен и дети на тебя похожи.

*Подоходный налог*: начинаешь отстегивать 13% от туши мамонта самопровозглашённому хозяину Тундры и на эти 13% ещё чаще и усерднее охотиться, чтобы самому по-прежнему хватало прокормить себя и теперь ещё и семью.

*Инфляция:* мамонт, которого ты запасал впрок, чтобы меньше охотиться и больше отдыхать, теперь начинает подъедаться крысами, иногда на 5…7% в год, иногда на 10…15%, а иногда и полностью. Откладывать уже сложнее, нужно либо много думать как сохранить мамонта или просто непрерывно охотиться без серьезных стратегических запасов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал