Избранное трейдера Гусев Михаил(debtUM)

Переговоры США-Китай. Всё дальше от сделки....

- 29 января 2019, 10:32

- |

По всем признакам до сделки сторонам ну очень далеко.

— США выдвигает уголовные обвинения против китайской Huawei в финансовых махинациях с целью уклониться от санкций в отношении Ирана и в заговоре с целью кражи коммерческих секретов T-Mobile US Inc.

— США объявили, что направили Канаде запрос об экстрадиции финдиректора Huawei Мэн Вэньчжоу.

— империя наносит ответный удар — Китай в понедельник инициировал судебный процесс в ВТО в отношении тарифов США.

— США заблокировали назначение судей ВТО, которые могли бы принять решение по этому вопросу.

— США вводят очередной пакет санкций в отношении Венесуэлы — Китай может быть в числе поcтрадавших.

Всё это происходит непосредственно перед переговорами с китайским вице-премьером Лю Хэ. Встреча с официальными лицами США в среду и четверг.

А еще сборщики Apple (Foxconn, Pegatron) переносят производство в Индию, Индонезию и Вьетнам. Активность переноса производства в другие страны будет зависеть от хода событий в торговой войне между США и Китаем.

- комментировать

- ★1

- Комментарии ( 6 )

ТОП-10 дивидендных историй 2019 года по версии Атона (Таблица)

- 28 января 2019, 14:32

- |

На смартлабе тоже есть таблица дивиденды и прогнозы по ним на 2019 год

Там у нас есть табличка с топ выплаченных по итогам последних 12 мес дивидендов.

Так вот как ни странно, куча компаний из этого списка не попали в топ Атона.

Какие есть версии, почему?

А вот где потеряшки:

Как я понял, Атон вообще исключил из прогноза региональные сети MRKV, MRKP, LSNGP.

Мечел тоже видимо не покрывают)

+ странно почему ЛСРа нет в списке топов

Ежегодный рейтинг инвестиций самых успешных хедж-фондов всех времен

- 28 января 2019, 13:46

- |

Ежегодный опрос LCH Investments рассказывает о 20 хедж-фондах, которые с самого начала заработали больше всего денег для инвесторов, и о том, чего они добились в прошлом году.

Богатые становятся все богаче, особенно когда речь идет о менеджерах хедж-фондов.

Хотя в прошлом году хедж-фонды показали свои худшие совокупные показатели после финансового кризиса — и, согласно данным HFR, 60 процентов всех фондов потеряли деньги, — согласно данным лондонской инвестиционной компании LCH, 20 наиболее успешных управляющих хедж-фондов не пострадали.

Эта престижная группа управляющих в прошлом году получила 23,2 млрд. долл. США для своих инвесторов, за вычетом комиссионных. Согласно оценкам LCH, основанной в 1969 году. В отличие от этого, все остальные управляющие хедж-фондами понесли чистые убытки в размере 64,2 млрд. долларов.

«Это впечатляющая работа», — сказал Рик Софер, председатель LCH Investments, в пресс-релизе. «Большинству менеджеров из топ-20 либо удалось избежать неприятностей, когда рынки акций резко упали к концу года, либо применялся инвестиционный подход, не связанный с направлением рынков акций».

( Читать дальше )

Добро пожаловать на Ямайку. Фондовый рынок с лучшими показателями.

- 22 января 2019, 16:34

- |

Друзья, очередной лонгрид. На этот раз про экономику Ямайки. Надеемся, что прочитав данную статью, вы узнаете для себя что-то новое. Всем хорошего дня!

На фондовом рынке Ямайки, демонстрирующем уникальные показатели, дела обстоят немного иначе, чем на Уолл-стрит. Никто не жалуется на множество коротких позиций, с целью снизить цены на акции, или трейдеров, всячески пытающихся извлечь выгоду, потому что их здесь нет. И забудьте об аукционах перед открытием сессии или внеурочных сессиях, которые растягивают торговый день. На Ямайской фондовой бирже, расположенной на набережной Кингстон-Харбора, у инвесторов есть только три с половиной часа в день, чтобы покупать и продавать.

Этот рынок не готов равняться с тем, что, например, происходит в Нью-Йорке и Лондоне. Пока не готов. В биржевых фондах США нет ямайских акций.

Тем не менее, доходность акций Ямайки, как правило, является маяком для предприимчивых глобальных инвесторов — вспышка ярко-зеленых цифр на экранах компьютеров, которые в последнее время подсвечены красным. В 2018 году главный индекс страны вырос на 29 процентов в долларовом выражении, самый высокий показатель среди 94 национальных показателей, отслеживаемых Bloomberg. Его результаты за последние пять лет еще более впечатляющие. Акции на Ямайке выросли почти на 300 процентов, что более чем в четыре раза превысило следующий национальный рекорд по производительности и в два раза превысило показатели S&P 500.

( Читать дальше )

Взгляд на рынок

- 19 января 2019, 13:21

- |

Есть несколько мыслей по рынку:

1) Новогодний рост. С чем связан уже много было написано нашими аналитиками, повторяться не буду, если есть деньги они должны вкладываться, а деньги как мы видим по обзору EPFR 241 лям баксов сначала года, зашло в Россию. В добавок низкая база после распродаж в конце прошлого года, создала хорошую возможность для роста. Также нефть выросла и налоговый период сыграл в пользу рубля, что не может не оказывать поддержку рублевым инвестициям. Да и весь глобальный рынок ожил после распродаж 4 кв 2018 г.

2) Что дальше?

Если смотреть на исторические новогодние ралли, то за последние 10 лет в годы, когда оно было, не избежно шел спад 2008, 2011, 2013, 2015.

В феврале ожидается ряд событий, которые способны повернуть рынки вспять. Такие как окончательные статистические данные за 2018 г. по экономикам США и Европы, в 4 квартале 2018 г., по обоим должно быть зафиксировано замедление темпа роста, и прогнозы на 2019 г., также не утешительны. Торговая война с США и Китая и другие санкционные претензии США к третьим странам. В феврале, не позднее 15-ого числа ожидаю снятия шатдауна США, и активизацию работы конгрессом в направлении санкций против России и Ирана и их союзников. Также весьма вероятна, активизация США на Украине, что может вызвать в предверии выборов в последней, новую вспышку насилия, последствия которой рынки испытают не замедлительно. И самое главное без чего рынки не смогут в этом году вырасти, отсутствие аппетита к риску у инвесторов на фоне сокращений балансов ФРС и ЕЦБ. Политика дешевых денег не привела к росту последней, а акции за последние годы значительно выросли, что не является фундаментальным подтверждением роста, то есть это пузырь. В Китае пузырь сдули еще в 2015 г., но экономика по прежнему растет на 6-7% в год, поэтому если и будут расти рынки то в Азии, но торговая война с США, уже оказывает влияния на финансовые показатели компаний материкового Китая, поэтому не смотря на потенциал роста акций китайских компаний, время их покупать еще не пришло.

Рекомендации: 95% портфеля диверсифицированный по валюте и надежности активов из облигаций, 5% диверсифицированный по срокам портфель из опционов пут на индексы S&P500, Euros stоxx 50, imoex, rts.

Всё СЛИШКОМ ровно

- 19 января 2019, 00:03

- |

Что-то всё слишком гладко...

Купил путов.

С ужасом жду понедельника…

Московская биржа - запускает торги опционами на фьючерсы на индекс акций иностранных эмитентов (US500)

- 15 января 2019, 19:10

- |

16 января 2019 года на срочном рынке Московской биржи начинаются торги опционами на фьючерсные контракты на индекс акций иностранных эмитентов (US500).

Срок действия опционов будет истекать в третий четверг марта, июня, сентября и декабря соответствующего года. Первая экспирация указанных опционов состоится 21 марта 2019 года.

Запуск новых инструментов расширит возможности инвестирования российских участников рынка и их клиентов на глобальном рынке ценных бумаг. Начало торгов опционами на фьючерсные контракты на индекс иностранные акций является частью стратегии Московской биржи по предоставлению отечественным институциональным и частным инвесторам доступа к популярным инструментам глобального

( Читать дальше )

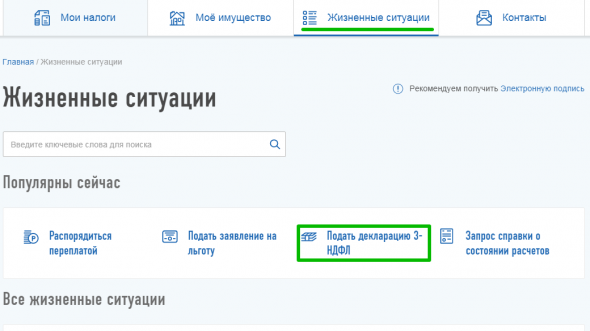

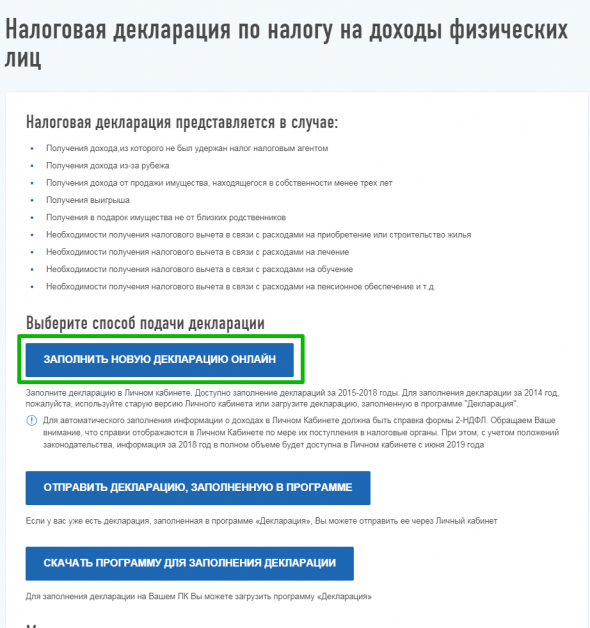

Оформляем возврат на ИИС в 2019 году через личный кабинет сайта nalog.ru

- 14 января 2019, 16:49

- |

Итак по по порядку:

1) Заходим в личный кабинет на сайт nalog.ru, через: либо подтвержденную запись на госуслугах, либо через учетную запись полученную именно в налоговой службе.

2) Выбираем «Заполнить декларацию онлайн».

( Читать дальше )

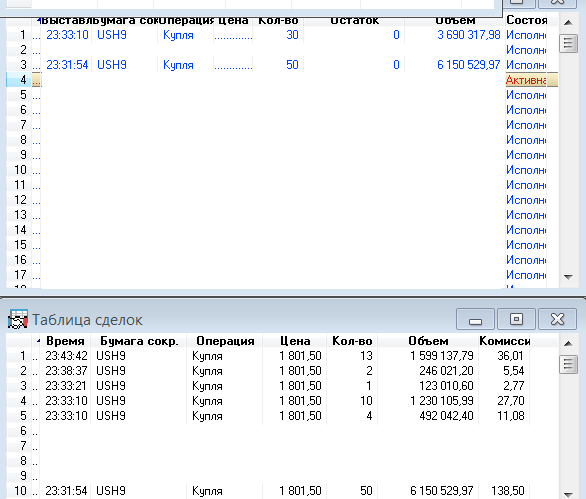

Сравнение U500 на московской бирже c E-mini S&P 500

- 09 января 2019, 23:24

- |

Ответ на критику меня, а так же московской биржи в отношении контракта U500 от нашего коллеги.

https://smart-lab.ru/blog/515195.php

24.12.18 было куплено 100 контрактов U500(USH9) по 1801,5. Поискал в архиве скринов которые делаю периодически, видно только 80 контрактов, но в целом было 100.

Стоимость 1 контракта судя по Таблице сделок 123 010,6

Общая позиция соответственно 123 010,6*100=12 301 060 руб.

Для последующего сравнения корреляции с E-mini S&P 500 находим стоимость 1 контракта на то время, однако в США был короткий день перед Рождеством и последняя свечка закрыта в 21:10 со значением 2342. В это время U500 торговался на уровне 1808.Так как я купил в период между 23:31 до 23:42 по цене 1801,5, то это примерно соответствует 2333 пунктов по E-mini.

Исходя из официально спецификации 1 контракт E-mini в деньгах равен 50*текущее значение, т.е. получаем 50*2333 = 116650$.

( Читать дальше )

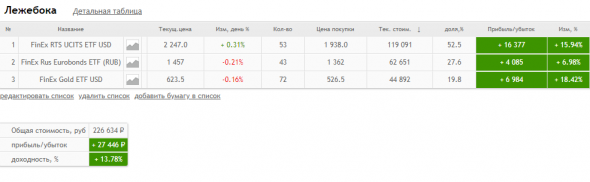

Лежебоке 2 года

- 03 января 2019, 16:49

- |

Здравствуйте. Это второй отчет по проекту — долгосрочного пассивного инвестирования с простым распределением активов, пополнением, реинвестированием и ребалансировкой, начатому в феврале 2017.

И так как прошлый пост о моём портфели Лежебоки был почти год назад. Напомню основные принципы:

— cрок 5 лет

— ежегодное пополнение на 100 000 рублей

— состав портфеля акции, облигации, золото

— в пропорциях 50%,30%,20% соответственно

— ребалансировка один раз в год

— инструменты — ETF от FinEx

Краткие итоги.

*реальная доходность несущественно отличается от подсчитанной в вочлисте смарт-лаба

Первый год принес доход в 7367 рублей, т.е. 7,4% при бенчмарке в 9%

Второй год дал прибыль в 18834 рубля, т.е. 9,4% за 11 месяцев или 10,3% годовых при бенчмарке в 7,5%

Бенчмарком для сравнения я беру банковский вклад на 1 год, который я бы мог открыть в день ребалансировки портфеля. И на этот год — это будет ставка в 8% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал