Избранное трейдера Гусев Михаил(debtUM)

ДР у нашего вашингтонского "друга" )

- 14 июня 2018, 13:36

- |

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 18 )

ФРС США повысила базовую ставку на 0,25 процентных пункта

- 13 июня 2018, 22:18

- |

Ну и немного инфы из истории, чтоб помнили при каких ставках наступают кассовые разрывы и кризисы!

( Читать дальше )

Дивиденды нефтегазовых компаний 2018

- 13 июня 2018, 14:28

- |

Чтобы посмотреть объем выплат, идем в фундаментальный анализ, там выбираем показатель «Див.выплата» и выбираем сектор «Нефтегаз»

Получается суммарно 782 млрд рублей или $12.4 млрд

По итогам 2016 было выплачено дивидендов на 593 млрд руб или $10 млрд.

Дивиденды в рублях выросли на 32%, при том что дивиденды главного плательщика — Газпрома, за год не изменились (190 млрд).

Чего мы не сделали на смартлабе?

- нельзя вывести сумму автоматически под табличкой

- нельзя посмотреть сводную табличку дивиденды за 2016 и предыдущие годы

- автоматом не считается изменение объема выплат

Промсвязьбанк официально стал государственным банком

- 12 июня 2018, 12:24

- |

На сайте банка еще в конце мая появилась ожидаемая новость.

Ссылка: https://www.psbank.ru/Bank/Press/News/2018/05/31-02

Информация об акциях на сайте правительства.

Ссылка: http://government.ru/docs/32689/

Ставки по вкладам весь май упорно снижались.

К слов сказать в апреле и в мае, незначительно, но все же были подняты тарифы на брокерское обслуживание и блокировка возможности приобретения иностранных ценных бумаг.

Также очень порадовало, что иностранные счета теперь находятся за границей.

( Читать дальше )

Дождливый G7 перед напряженной неделей. Обзор на предстоящую неделю от 10.06.2018

- 10 июня 2018, 22:15

- |

По ФА…

1. Заседание ФРС, 13 июня

Невзирая на то, что повышение ставки ФРС на июньском заседании практически полностью учтено и не способно привести к реакции рынков, данное заседание ФРС является важным для понимания возможного изменения политики в будущем.

На основании сопроводительного заявления, новых прогнозов и риторики Пауэлла в ходе пресс-конференции, инвесторы сделают вывод о намерениях ФРС в отношении темпа повышения ставок и финальной цели по ставкам в текущем цикле ужесточения политики.

Рост экономики и инфляции в США очевиден, но темпы роста экономики близки к прогнозам ФРС и пока не демонстрируют заоблачных результатов, инфляция всё ещё не достигла цели ФРС, а рост зарплат остается слабым.

Риторика майского протокола говорит о расслабленности членов ФРС и отсутствии необходимости что-то менять на ближайших заседаниях, но явно подчеркнутое мнение отдельных членов ФРС указывает на внесение изменений до конца текущего года.

С учетом, что осенью этого года стресс для рынков может быть чрезмерным из-за сворачивания стимулов ЕЦБ и промежуточных выборов в Конгресс США, было бы логичным внести необходимые изменения на декабрьском заседании, тем более, что Трамп будет критиковать любые ястребиные намерения ФРС перед выборами, но ФРС может посчитать, что риски перегрева экономики сильнее, чем вероятность паники на рынках.

( Читать дальше )

Бен Бернанке: В 2020 году экономика США свалится с обрыва

- 08 июня 2018, 12:22

- |

zerohedge: Похоже, что Бен Бернанке — клиент Bridgewater.

Напомним, что ранее на этой неделе мы сообщили о том, что в письме от 31 мая “Ежедневные наблюдения” за авторством содиректора Bridgewater Грега Дженсена, разосланного отдельным клиентам, самый большой хедж-фонд в мире дал зловещую и даже леденящую душу оценку текущей экономической и финансовой ситуации в США, и пришел к выводу, что “мы по-медвежьи смотрим почти на все финансовые активы”.

Коллега Рэя Далио перечислил несколько конкретных причин, почему его настрой стал таким беспрецедентно медвежьим, и отметил, что “рынки уже уязвимы, поскольку Федрезерв изымает ликвидность и повышает ставки, создавая дефицит кэша и делая его более привлекательным”. Он также написал о том, что “ценообразование опционов отражает низкий спрос инвесторов на защиту от возможного сдувания экономики, а также указывает на практическую невозможность дефляции, которая с высокой вероятностью проявится в следующем спаде”, но что действительно напугало Bridgewater – это то, что произойдет в 2020 году, когда влияние стимулов Трампа окажется на пике, и развернется в обратном направлении. Вот что написал Дженсен:

( Читать дальше )

Если начнется шурум-бурум

- 08 июня 2018, 08:28

- |

Вчера индекс РТС показал отрицательную динамику (-0,55%), индекс ММВБ «нулевую» (за счет ослабления рубля). Инвесторы ждут Саммита G7 и очередного заседания ОПЕК (22-23 июня). Инвесторы не знают будет ли четвертое повышение ставок ФРС в 2018 году (заседание ФРС будет на следующей неделе). Сейчас можно сделать ставку на рост рынка и… прогадать. Даже специалисты по развивающимся рынкам не могут прийти к консенсусу относительно их дальнейшей динамики. Экономист Verisk Maplecroft Майкл Хендерсон ждет в конце этого года медвежий рынок и падение темпов экономического роста. Главный же стратег по фондовым рынкам развивающихся стран в UBS Джофф Дэннис считает, что разговоры о кризисе в развивающихся странах беспочвенны. Джофф Дэннис категорически не согласен с пессимистами, которые говорят о массовых продажах на рынках Аргентины, Турции, а теперь и Бразилии как о свидетельстве господства медведей на рынках развивающихся стран. Джофф Дэннис не одинок в своем оптимизме. Аналитики различных компаний, от PGIM до HSBC Securities, полагают, что недавняя слабость развивающихся рынков – это исключение, а не правило, а также что теперь активы развивающихся стран выглядят весьма привлекательно. Аналитики говорят, что ралли доллара, которое началось в середине апреля, теряет свой потенциал, в то время как поддержку акциям развивающихся стран будут оказывать рост прибыли, низкие котировки акций и увеличивающаяся разница в темпах роста между развивающимися и развитыми странами.

( Читать дальше )

ОФЗ, cтавка ЦБ и курс РУБЛЯ

- 07 июня 2018, 21:59

- |

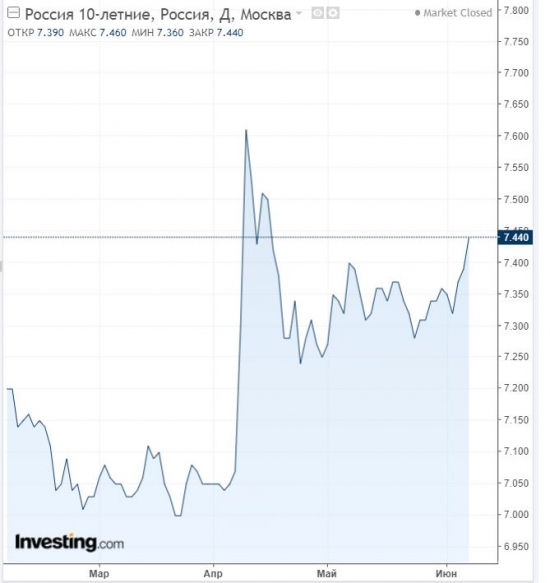

Прошедшие вчера аукционы Минфина по размещению ОФЗ показали, что интерес к российским гособлигациям находится на низком уровне. Нынешняя ситуация на рынке ОФЗ ничего общего не имеет с тем, что мы наблюдали последние два года, когда новые выпуски раскупались как горячие пирожки. Доходность по 10-летним ОФЗ достигла сегодня отметку 7.44% (см. график ниже), что выше на 0.19 процентного пункта ключевой ставки ЦБ РФ.

Такая доходность по 10-леткам свидетельствует о том, что рынок не просто не ждет понижения ставки, а скорее наоборот начинает закладывать вероятность ее повышения! Хотя ЦБ РФ и отрицает, что такое может произойти, но все же прекрасно понимают, что конъюнктура на внешних рынках неподвластна российскому центробанку. Если возобновится отток капитала с развивающихся рынков и вновь начнутся массированные распродажи ОФЗ, то вопрос о повышении ставки станет опять актуальным. ЦБ Индии и Индонезии уже начали повышать ставки из-за давления на свои валюты (ранее на эту тему писал в телеграме https://tele.click/MarketDumki/325).

Текущая ситуация на рынке ОФЗ полностью подтверждает гипотезу о том, что 2-х летнее укрепление рубля завершилось! В апреле месяца начался новый цикл ослабления российской валюты.

Закрытие див. гэпов

- 06 июня 2018, 10:13

- |

Нефтянка

Сети

( Читать дальше )

Перспективы РУБЛЯ

- 05 июня 2018, 22:00

- |

Минфин сегодня объявил о том, что в период с 7 июня 2018 года по 5 июля 2018 года будет ежедневно покупать валюту на 19 млрд рублей. В предыдущий месяц ежедневный объем покупки валюты составлял 16 млрд рублей.

С таким объемом покупки валюты вряд ли приходится рассчитывать на какое-то серьезное укрепление российского рубля. Тем более, что и внешние факторы, которые помогали укрепляться рублю в период с 2016 по 2018 год, теперь наоборот играют против российской валюты. Ставки в долларах прилично выросли за последний год, да и по рублевым ОФЗ доходность уже не такая привлекательная, учитывая все риски, которые сейчас имеются.

И не забываем про самое главное действие от ФРС, которое будет оказывать понижательное давление на все валюты развивающихся стран, включая рубль. Это набирающая обороты программа количественного ужесточения, которая приводит к сокращению баланса ФРС (выкладываю баланс ФРС в телеграм-канале https://tele.click/MarketDumki/420).

По паре евро/рубль сформировалась отличная поддержка в зоне 71.5 — 72 руб. Очень вероятно, что в ближайшее время евро может вырасти до 75 руб. (подробнее в телеграме https://tele.click/MarketDumki/422)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал