Избранное трейдера xfo

бэктестинг опенсорс

- 04 июля 2017, 11:34

- |

подскажите пожалуйста, кто какие опенсорс решения использует для бэктестинга торговых стратегий? Знаю, что есть Wealth-Lab и другие продукты, но хотелось бы именно опенсорс. На данный момент на Гитхабе в лидерах Питон с несколькими продуктами, среди которых (по количеству звездочек):

finmarketpy ==> https://github.com/cuemacro/finmarketpy

rqalpha ==> https://github.com/ricequant/rqalpha

backtrader ==> https://github.com/mementum/backtrader

Хотелось бы узнать мнение сообщества, кто что думает по этому поводу. Возможно стоит посмотреть на другие языки программирования, но сходу ничего толкового найти не удалось.

Спасибо

- комментировать

- ★3

- Комментарии ( 17 )

Пересмотр портфеля акций. Июль 2017.

- 03 июля 2017, 20:16

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции.

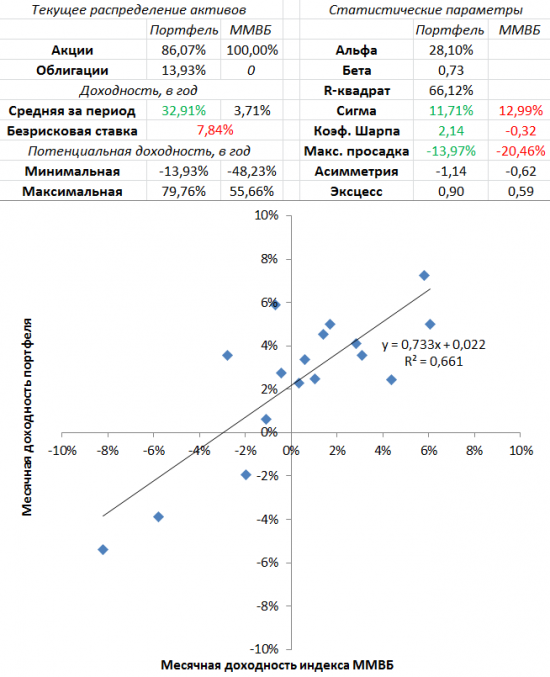

Статистика счета

Ниже представлено сравнение статистики торгового счета и индекса ММВБ с 1 февраля 2016 г. Из-за малой величины выборки (менее 3 лет) статистика на данный момент не значима.

Апдейт модели LQI за Июнь'17 - 10+% годовых в $$$ не слезая с дивана!

- 02 июля 2017, 15:48

- |

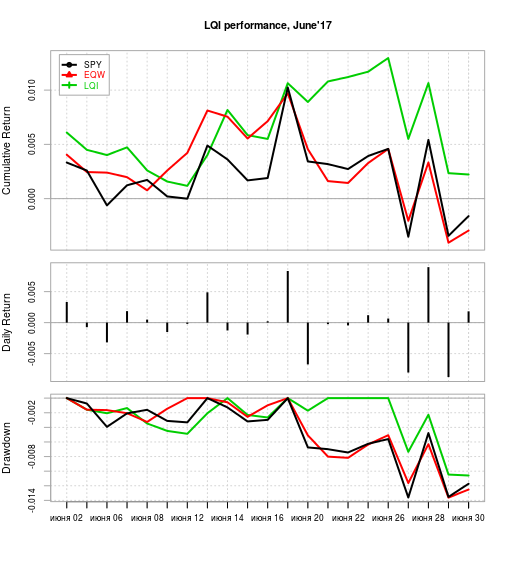

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за июнь. В целом июнь был для модели не слишком удачным, из-за того, что падали (особенно под волатильный конец месяца) все ассет-классы, которыми она торгует — и стоки, и трежеря, и золото. Тем не менее, модели удалось остаться в плюсе и обогнать свои бенчмарки.

weight monthly.ret

XLY 0.087 -2.17

XLP 0.186 -2.29

XLE 0.000 -0.79

XLF 0.111 5.20

XLV 0.158 3.48

XLI 0.000 0.75

XLB 0.000 0.64

XLK 0.115 -2.96

XLU 0.000 -3.39

IYZ 0.000 -2.77

VNQ 0.057 1.70

SHY 0.000 -0.06

TLT 0.196 0.78

GLD 0.089 -2.23

Предыдущие веса не публиковались из-за багов с публикацией постов на смартлабчике (и если вы это читаете — значит, мне пришлось попотеть, чтобы их преодолеть), но рассчитаны по данным на 31.05, соответственно доходности приведены за период с закрытия 1-го июня до закрытия 30-го июня.

Корреляции между весами и ретурнами положительны (20.9%), модель обогнала свои бенчмарки (SPY & EQW — equal-weighted портфель из торгуемых тикеров) как в терминах ретурна, так и риска (максимальной просадки). Сравнение — на графике в начале: SPY — (-0.16%), EQW — (-0.29%), LQI — 0.22%. В целом модель перформила в июне в рамках своего риск-ретурн профиля.

( Читать дальше )

Весь финансовый анализ в одной волшебной формуле!

- 27 июня 2017, 18:01

- |

Автор пишет, что хотел оставить для своих детей некое введение в инвестиции. Книга так и начинается, несложно, с примерами из детского опыта автора и его детей. Конечно, автору всё время не удаётся выдерживать такой простой слог, но всё равно книга рассчитана на начинающего инвестора.

В книге чётко дано понять, что выбирать акции для инвестирования нужно не «от балды», а рассматривая финансовую отчётность предприятия (в книге постоянно в качестве примера используется школьник, приторговывающий жвачкой на переменах).

Практически сразу автор обещает дать читателю «волшебную формулу», которая поможет ему с выбором прибыльных акций. В принципе, можно книгу и не читать (автор об этом тоже говорит) и сразу перейти к приложению, в котором сказано какие мультипликаторы использовать для выбора акций и приведён алгоритм использования их при покупке акций.

Книга в Америке выдержала три издания, последнее было в 2015.

Сайт «Доходъ» сделал скринер для выбора акций Московской биржи на основе «волшебной формулы» этой книги.

Инвестиционные стратегии для российского рынка акций

- 27 июня 2017, 11:09

- |

Инвестиционные стратегии на основе фундаментальных индикаторов, на первый взгляд, являются простым способом отбора акций. Во-первых, они относительно легки и интуитивно понятны в расчётах, во-вторых, они доказали свою эффективность, о чем можно прочитать в исследованиях, приведенных в книгах Stocks for the Long Run и What Works on Wall Street.

Такие стратегии называются активными. Их задача — получать доходность в среднем выше рынка (например, индекса ММВБ) с помощью выбора структуры портфеля (отбора бумаг), отличных от фондовых индексов. В противоположность этому пассивные стратегии предполагают инвестирование в индексные фонды. Но как и пассивные стратегии, активные также требуют широкой диверсификации и периодическую ребалансировку.

Пассивные стратегии на долгосрочном инвестиционном горизонте, как правило, обыгрывают активные, однако часто несут в себе и более высокие риски. Волатильность многих активных стратегий может быть ниже рыночной при большей краткосрочной/среднесрочной доходности.

( Читать дальше )

Prophet Facebook

- 26 июня 2017, 14:46

- |

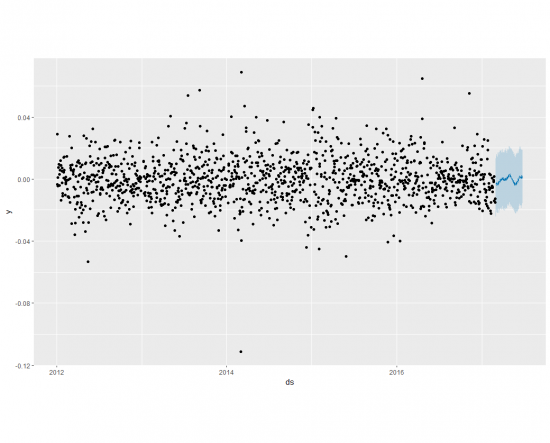

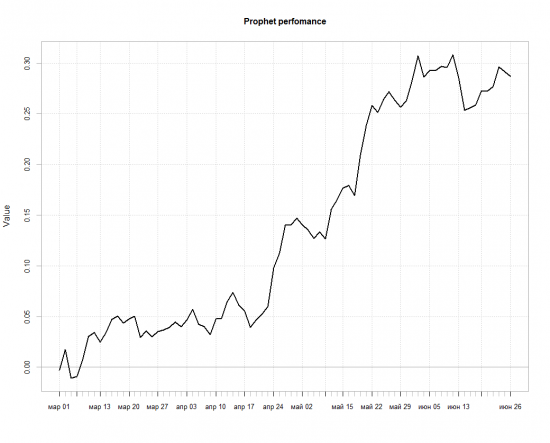

Потестил библиотечку для анализа котировок к примеру акций Газпром.

Обучал модель на данных 2012/2017-02 тестировал на участке 2017-03/2017-06

График дневных доходностей и предсказанные значения

Стратегия простая, если предсказанное значение выше нуля то покупаем, если ниже то продаем.

( Читать дальше )

Парный трейдинг

- 26 июня 2017, 10:44

- |

которым пользуюсь. Принцип торговли многим уже известный – парный трейдинг.

Активно торгую с августа-сентября 2016 года. Сумма на старте 150 тысяч примерно. Сейчас примерно 250-260 тысяч. А теперь обо всем по порядку.

Идея торговать на фондовом рынке возникла с конца 2015 года, когда полностью разочаровался с торговле на валютном рынке. Фондовый рынок и его относительно неплохое регулирование в нынешнее время сильно манило. На тот момент ничего не понимая как торговать на фондовом рынке, я начал изучать различного рода подходы к анализу и т.д. и т.п. Весь материал лежит на поверхности. Спустя пару месяцев обратил внимание на парный трейдинг, как на один из видов статистического арбитража. По парному трейдингу масса теории, даже проф.иностранной литературы от таких известных издательств как Wiley Finance. После недели использования Excel, я понял, что можно существуют хорошо коррелированные пары активов на бирже, которыми и можно торговать.

А вот далее самое интересное. Я сразу понял, что торговать всем этим вручную будет невозможно, да и лениво. Я начал искать уже созданное программное обеспечение для торговли. На рынке есть много интересных продуктов. Но по ряду причин я остановил свое внимание на продукте от компании Saturn Capital. Интерфейс программы дружелюбный и не требует долгих настроек. А самое главное – профессиональная команда разработчиков помогла мне поставить программу на компьютер, настроить и первое время сопровождать торговлю. Это помогло.

( Читать дальше )

Торговая система с возвратом к среднему

- 25 июня 2017, 18:48

- |

Статья с сайта www.miltonfmr.com, из которой можно взять некоторые приемы, пригодные даже для использования в высокочастотной торговле.

Многие трейдеры, создающие и правильно применяющие торговые системы с возвратом к среднему, получают хорошую прибыль. Факты говорят о том, что рынки двигаются в соответствии с паттернами, одним из которых является цикличность. Простыми словами, все, что двигалось вверх, должно пойти вниз и наоборот. Ничто не движется в одном направлении вечно. Применительно к рынкам, у нас есть два возможных исхода — тренд, либо определенный торговый диапазон с возвратом к среднему. В прошлых наших исследованиях было показано, что гэп на открытии определяет тренд на остаток дня в 30% случаев. Это значит что из 20 торговых дней мы имеем 6 трендовых дней без возврата к среднему. С другой стороны у нас есть 70% движения цены, которая имеет тенденцию к возврату к среднему значению несколько раз за день. Важно отметить, что эти 70% относятся к внутридневному движению цен.

( Читать дальше )

Продолжаю набирать портфели, еще 2 хороших собрал, сегодня запустил в торги

- 23 июня 2017, 13:52

- |

В версии 2.0 TsLab появился функционал по сбору портфеля, пока не совсем удобно, но уже что то, сдвинулось дело с мертвой точки.

Краткая инструкция:

1. Берем нашу систему, копируем все блоки

2. Создаем свой индикатор, вставляем туда все блоки

3. Удаляем графики, контрольные панели

4. Создаем новый скрипт, открываем, смотрим что у нас в панели инструментов появилась надпись самодельные

5. Берем от туда наш индикатор, кидаем в скрипт

6. Повторяем процедуру для других систем, компилируем, получаем общую кривую

Нюансы: не должно быть одинаковых названий блоков входа в одном портфеле, т.е. переименовать надо, т.е. система 1 — название блоков одно, система 2 — название блоков другое, именно блоков входа.

Что я сделал, у меня на валютах торгуются 4 основных идеи, я взял основные системы с этих идей и собрал их в 2 портфеля, по 10 систем в каждом. Каждой системе дал по 100К. В итоге получили 2 портфеля каждый из которых состоит из 10 систем. Каждый портфель на 1 мл. рублей.

В итоге получилось лучше чем я ожидал.

Портфель №1

Если взять просадку каждой системы по отдельности и просуммировать их, то получим 348 432 р., но в портфеле получили 236 492 р. (с 2015 года если смотреть), улучшение на 32%, очень хорошо.

По второму портфелю снизилась с 437 490 до 328 972, на 24,8%.

При том, что я выбрал агрессивный стиль ММ, за счет симбиоза основных систем из 4 главных идей получилось сохранить общую просадку в пределах допустимой нормы. Запустил сегодня в торги оба портфеля на новом счете. И на старом выключил часть систем и поставил эти портфели

( Читать дальше )

5 способов выбрать акции на падающем рынке

- 15 июня 2017, 13:58

- |

Это конечно поверхностный взгляд, но все же.

Заходим в фундаментальный анализ:

Там выбираем опцию сравнение по показателю и например такую метрику как див.доходность ао:

http://smart-lab.ru/q/shares_fundamental/div_yield/

Ну и смотрим, какая акция обыкновенная дает хорошую дивдоходность, основываясь на смелом допущении, что по итогам 17 года будет не хуже (допущение это конечно нуждается в проверке:))

ТОП-10 выглядит вот так:

Второй способ, — это посмотреть какие акции советовали купить на конференции смартлаба в апреле эксперты...

Я их занес в свой список акций

http://smart-lab.ru/q/watchlist/dr-mart/754/

Вы кстати тоже можете составить такие списки. Я например составил «скрытый» список, куда занес те бумаги, которые планирую к покупке. И смотрю в своей табличке, какие из них больше всего упали. Если фундаментал не поменялся, то может стоит и прикупить их.

С хорошими бумагами кстати всегда проблема. Они и падать-то особо не хотят, например Мосэнерго.

Русал вроде дешевеет нормально, не него рекомендовал обратить внимание сам Максим Орловский.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал