Избранное трейдера Александр Костерин

Пришло время. Повторяю на бис.

- 27 октября 2017, 22:33

- |

s.tradingview.com/x/xBZShCcg/

Фьючерс Сбера подошел к важному сопротивлению (я надеюсь, вы знаете почему оно косое). Отличная зона для повторного шорта. 19900-круглая цена. Можно побарахтаться в шортах.

- комментировать

- ★1

- Комментарии ( 15 )

Как правильно торговать пробой утреннего диапазона

- 27 октября 2017, 22:32

- |

Нет ничего плохого в желании торговать внутри дня. Нужно лишь учитывать одну вещь: ваш риск в любой сделке никогда не должен превышать 2% от размера торгового счета. Торговля не приведет вас к катастрофе, если вы правильно управляете своими рисками.

Нет ничего плохого в желании торговать внутри дня. Нужно лишь учитывать одну вещь: ваш риск в любой сделке никогда не должен превышать 2% от размера торгового счета. Торговля не приведет вас к катастрофе, если вы правильно управляете своими рисками.

Давайте рассмотрим одну из лучших и наиболее простых стратегий для торговли внутри дня.

Торговля на пробой диапазона открытия — очень популярная система, которую используют как профессиональные трейдеры, так и любители. С ее помощью можно добиться высокой точности сделок, если применять правильные индикаторы и строгие правила, а также уметь оценивать общее настроение участников рынка. Эта система применима только для торговли внутри дня.

Она имеет несколько разновидностей и применяется трейдерами всего мира. Некоторые открывают сделку после значительного пробоя диапазона открытия, а другие предпочитают торговать сразу же, как только будет пробит...

Читать дальше: https://utmagazine.ru/posts/20603-kak-pravilno-torgovat-probitie-utrennego-diapazona

( Читать дальше )

РУБРИКА «F.A.Q» от КОМАНДЫ "POWERFUL TRADERS".

- 27 октября 2017, 20:37

- |

День тридцатый (Юбилей)

Всем Трейдерам привет!

Конечно, по приколу отвечать на Frequency Asked Questions, моментами даже приятно, но есть некоторые щепетильные вопросы, которые требуют публичного ответа и освещения. Итак, рады представить очередные вопросы:( Читать дальше )

Не опять, А снова!

- 27 октября 2017, 18:50

- |

Опционы "с нуля". Часть 1-я. Занудная. Рисуем таблички.

- 27 октября 2017, 13:41

- |

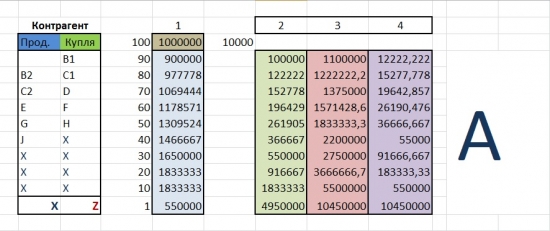

Начинаю плавно выкидывать то, что ПРИГОДИТСЯ ВСЕМ!

Таблички — их три. Прошу желающих — скопировать с большой точностью, ибо дальше все расчёты от них пойдут.

Не настаиваю ни на чём. Просто дальше пойдут эксельные файлы, котороые любой желающий сможет получить. Забе

сплатьно. Затак. А тама — идеология!

Итак, рисуем три таблички. Первая -

в квике — система. Информация по опционам. Создать.

Это будет «таблица параметров опционов». Обращаю внимание на размер — 36 строк, или 18 страйков. Всем всё понятно. Зачем и почему — позжее. Нижее.

Итак, определяем значимые поля — они нам пригодятся!

ВНИМАНИЕ — все данные для расчётов будут браться из этой таблицы. Воспроизведите её!

Напоминаю, я пошагово

( Читать дальше )

Как заработать на снижении ключевой ставки? В России есть аналог фьючерсов Fed Funds!

- 27 октября 2017, 12:21

- |

Всем привет!

Сегодня в 13:30 объявят новую ключевую ставку. Представители ЦБ еще неделю назад указывали на значение между 8,00 и 8,25% (http://www.interfax.ru/business/584905). Как это можно отыграть?

Фьючерсом на RUONIA! RUONIA – это ставка, по которой ведущие банки дают друг другу деньги на один день.

Сейчас офера по фьючерсу RUON-11.17 стоят на 250 контрактов на 92.14 – это значит, что средняя ставка RUONIA в ноябре ожидается 100-92.14=7.86. И что из этого? Сейчас в среднем RUONIA ниже ключевой на 0,4%. Это значит, что заложена ключевая 7.86%+0.4% =8.26%. Т.е. покупая фьючерс, мы получим +0,26%, либо 0%. 0,26%. Что транслируется в финрез: 0%(если ставка будет 8.25%) или 12% за месяц (если ставка будет 8,50%).

Подробнее — http://www.moex.com/a4103

Биржевая математика. Философия шортовых позиций.

- 27 октября 2017, 11:42

- |

В предыдущей статье мы рассмотрели две таблицы, из которых устанавливается, что позиция шорт может сильно увеличиваться, если на каждом этапе снижения цены делать выход из позиции и новый перезаход.

Выполняя указанный перезаход вновь и вновь весь этап снижения цены, мы можем брать под «шортовый контроль» все большее количество акций, которое становится просто неприлично огромным.

Все описанное нами — не более чем теория рынков. Этому есть причины. Брокер, который дает вам в займы акции, считающиеся у вас шортовой позицией, обязан их иметь в своем распоряжении, и сомнительно, что он будет давать их вам в долг до бесконечности. Но мы разберем ситуацию, когда у нас есть бесконечный лимит шорта, и сделаем выводы, что же такое наращивание шорта при падении цены актива.

( Читать дальше )

Дивидендный трейдинг глазами алго

- 27 октября 2017, 09:52

- |

По-простому: стоит ли обращать внимание на дивидендную доходность в рамках идеологии алгоинвестирования или же получаемый дивиденд следует рассматривать лишь как приятный бонус?

В качестве исходных данных берем данные с сайта доходру.

Имеем 96 бумаг, самые ранние дивиденды это 2002 год.

Далее берем дневные данные по этим бумагам с 2002 года и оцениваем результаты стратегии пассивнейшего инвестирования с реинвестированием полученных дивидендов. Оцениваем результат по вчерашний день и пересчитываем его в сложный годовой процент.

Методика банальна: есть точка первой покупки бумаги, есть точка полной продажи бумаги и множество точек докупки этой бумаги при полученных дивидендах. Исходная точка первой покупки определяется так. Она не может быть раньше 2007 года — первое условие. Второе условие — она покупается за неделю до даты закрытия реестра самой первой выплаты дивидендов. При соблюдении обоих условий бумага покупается первый раз. Точка полной продажи это текущее время. Множество докупок это через 30 или 60 дней после даты закрытия.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал