Избранное трейдера Александр Костерин

ФИГУРА ТЕХАНАЛИЗА ТРЕУГОЛЬНИК

- 10 октября 2017, 11:11

- |

Сегодня разберем фигуру теханализа восходящий и нисходящий треугольник. Очень многие совершают ошибки в его нахождении и правильной отработки этой фигуры. Поэтому мы дадим свои рекомендации.

ФИГУРА ТЕХАНАЛИЗА ТРЕУГОЛЬНИКВосходящий треугольник — это фигура при которой верхняя граница образует горизонтальную линию, а нижняя граница имеет наклон, при котором каждый последующий максимум выше предыдущего. И происходит некое поджатие к уровню сопротивления.

Многие чертят верхний уровень не всегда горизонтально, такого делать не нужно. Необходимо чертить фигуру и отрабатывать ее, если уровень сопротивления максимально четкий и чертить его только горизонтальной линией. Естественно, искать такую фигуру нужно только в трендовом движении. Многие же совершают ошибку и пытаются искать треугольники в боковиках.

Нисходящий треугольник это, по сути, зеркальное отражение восходящего, поэтому, сегодня мы будем рассматривать все на примере первого.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Инвестирование: Как обезопасить себя на волатильном рынке

- 09 октября 2017, 23:49

- |

Когда рынок становится рваным, спасает наличие хорошего плана и его строгое соблюдение. Ни одному инвестору не нравится резкое падение рынка, но с высокой волатильностью сталкивается каждый.

Когда рынок становится рваным, спасает наличие хорошего плана и его строгое соблюдение. Ни одному инвестору не нравится резкое падение рынка, но с высокой волатильностью сталкивается каждый.

Резкие движения рынка могут заставить инвестора сомневаться в выбранной стратегии и беспокоиться о деньгах на торговом счете. Естественной реакцией на такой страх может стать сокращение или полное покрытие позиций в акциях, чтобы не нести дальнейших убытков и подавить страх. Но в долгосрочной перспективе это может быть бессмысленным.

Чтобы волатильность не вызывала беспокойства, нужно быть готовым к ее появлению. Тщательно проработанный план инвестирования, созданный в соответствии с индивидуальными целями и финансовой ситуацией, повысит вашу готовность встретить естественные колебания рынка и воспользоваться возможностями, которые они с собой несут.

Рыночная волатильность должна служить инвестору напоминанием о необходимости регулярно просматривать свои инвестиции и использовать стратегии, предполагающие распределение рисков по разным сферам рынка — американские и международные компании, компании с низкой и высокой капитализацией, облигации инвестиционного класса и т. д… Такой подход поможет привести общий риск портфеля в соответствие с персональными качествами и целями инвестора.

( Читать дальше )

ФИГУРА ФЛАГ В ТЕХНИЧЕСКОМ АНАЛИЗЕ

- 09 октября 2017, 23:33

- |

Паттерн возникает, как правило, после сильного импульсного движения цены и формируется в направлении, против первоначального импульса. В структуре этого паттерна выделяют «древко» — импульс цены (однонаправленное продолжительное движение) и непосредственно «полотно» — узкий канал движения цены, ограниченный двумя линиями, параллельными друг другу. Как правило, полотно формируется 3-6 низковолатильными волнами. В классическом варианте паттерна длина «флага» составляет около одной трети длины «древка».

( Читать дальше )

Грубые ошибки при декларировании доходов по операциям на фондовом рынке

- 09 октября 2017, 21:26

- |

Тему сегодняшней статьи выбрала не случайно, дело в том, что за последний месяц я не первый раз сталкиваюсь с ошибками при заполнении декларации 3-НДФЛ. Вот недавно ко мне обратился клиент и попросил оформить ему декларацию по факту продажи акций в июле 2017 года. Так как текущий год еще не закончился, и декларировать доход за 2017 год рано, я попросила его подождать. Но выяснилось, что ему сказали в юридической компании, что подавать декларацию 3-НДФЛ за 2017 год по факту продажи ценных бумаг можно уже сейчас. А если до конца года будут еще сделки, то потом можно сделать вторую декларацию за тот же год. Причем, не корректировку первой, а вообще отдельную вторую декларацию. Друзья, это грубая ошибка!!!

Я постараюсь объяснить – декларация – это документ, «бумага», отчет (назвать можно по разному), который показывает налоговой инспекции, какой доход нами получен за год (именно за год в целом) и какую сумму налога нам надо заплатить или вернуть.

( Читать дальше )

novice_chips #7. Информационно-новостная матрица

- 09 октября 2017, 20:40

- |

Я продолжаю рубрику фин_чипсы для новичков (novice_chips), в которой размещаю свои размышления о рыночном мироздании (улыбаюсь) с расчетом, что она будет полезной именно новичкам, а также тем, кто хотел бы погрузиться в биржевую торговлю системно и последовательно.

В прошлом чипсе мы говорили, что торговый период спекулянта (таймфрейм) — это также масштаб значимости информационных данных, которые необходимо принимать во внимание в силу того, что они влияют на перспективы играемого движения.

Сегодня мы остановимся подробнее на том, как формируется внешний новостной фон.

Рыночная информация и реакция на нее биржевой публики положена в основу многих торговых исследований. В целом предполагается, что рынком движут решения участников, реализованные в сделках, а сами решения принимаются на основе поступающей информации.

( Читать дальше )

Недвижимость. Чего ждать в ближайшие несколько лет

- 09 октября 2017, 18:26

- |

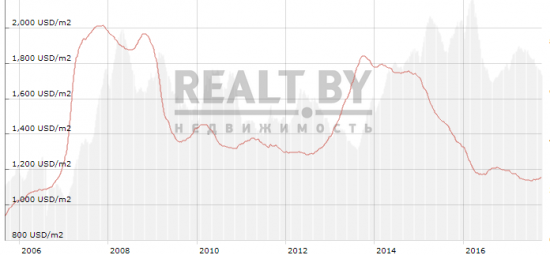

Год назад , мы рассматривали динамику цен квадратный метр и пришли к выводу, что в долгосрочной перспективе (2-3 года) стоимость должна значительно снизиться. Все это время цена практически стояла на месте и даже немного пошла вверх. Данная ситуация заставила многих продавцов пересмотреть свое мнение и убрать предложение с рынка, ожидая разворота и соответственно роста цены. Однако, покупать особо уже некому.Как с точки зрения волнового, так и “фундаментального” анализа наш прогноз не изменился. Как не удивительно, толкать цену вниз будут сами застройщики или банки, у которых есть в залоге недвижимость. Предстоящее серьёзное ухудшение экономической ситуации, невозможность обслуживать кредиты первыми и банкротства вторых, заставит избавляться от этих активов “по любой цене”. За ними будут идти и частные продавцы.

( Читать дальше )

ТРЕЙД НА НОВОСТЯХ - NONFARM PAYROLLS 06/10/2017.

- 09 октября 2017, 18:19

- |

Всем привет.

Рады представить Вам фрагмент трейдинга на новостном факторе «Nonfarm Payrolls» от прошлой пятницы.

Пожалуйста, имейте ввиду что торговля на новостях является сверх рискованным мероприятием.

Приятного просмотра.

( Читать дальше )

Нефть, контанго и своп дилеры...

- 09 октября 2017, 18:00

- |

Дилер получает прибыль от хеджирования свопа с потребителями с помощью перекатывания фьючерсов на перевернутых рынках и несет потери, когда данная операция производится на рынках контанго. И наоборот, дилер несет потери, когда хеджирование свопа с производителями посредством перекатывания фьючерсов проводится на перевернутых рынках, и получает прибыль, когда данная операция осуществляется на рынках контанго. Потери, к которым приводят действия на контанго, ограничены и известны (издержки хранения плюс проценты по кредитной ставке). Потери, к которым приводят действия на перевернутых рынках, неизвестны заранее и теоретически могут быть неограниченными, а на практике зависят от вмешательства регулирующих органов в функционирование рынков. Ежедневные потери в размере 1% от номинальной стоимости контракта — это довольно частое явление на перевернутых рынках. Поэтому на рынках, для которых характерно перевернутое состояние, дилеры (банки) предпочитают немедленно хеджировать свопы с производителями зеркальными свопами с потребителями сырья. В результате банкам необходимо сформировать спрос на свопы у потребителей, прежде чем они заключат своповые соглашения с производителями.

А вот как это выглядит на практике:

Зеленым — потребители нефти

Красным — шорты своп дилеров

Синим — ближайший фьюч — следующий (CL)

Черным — недельные цены

Вывод: ситуация со спредом изменилась после достижения лоёв в нефти и он начал расти делая выгодным заключение свопов между банками и потребителями нефти, на что указывает рост шортовых позиций банков (хедж свопов), но в прессе почему то было сказано что рекордные позиции своп дилеров (банков) это хедж производителей и мы повалимся вниз)

электрогенерация России . Интересный обзор

- 09 октября 2017, 15:37

- |

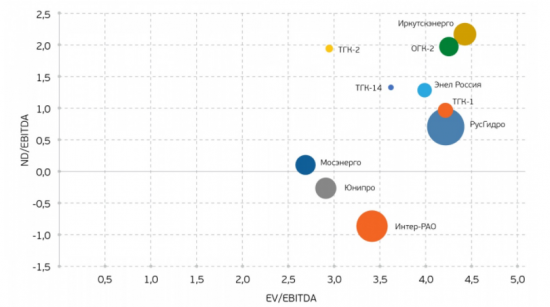

Отраслевые финансовые показатели сектора генерации электроэнергии Источник: данные компаний, Московская биржа, расчет QBF

Ряд компаний генерации не имеет долговой нагрузки. Среди них «Интер-РАО», «Юнипро», «Мосэнерго». Это связано с тем, что компании завершили основные программы капиталовложений, нарастили финансовые показатели и существенно сократили долги. В то же время ряд других компаний, например, «ОГК-2» только завершили инвестиционные программы, и в ближайшей перспективе начнут наращивать финансовые показатели и сокращать долговую нагрузку. В целом, по долговому и стоимостному мультипликаторам одной из лучших компаний является «Мосэнерго», несмотря на существенный рост котировок летом текущего года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал