Избранное трейдера Александр Костерин

Покупатели "народных" ОФЗ заплатят грабительскую комиссию

- 23 марта 2017, 10:08

- |

Неторгуемые облигации федерального займа для физических лиц ждет снижение ожидаемой доходности в силу большой комиссии, которую заплатят их покупатели. Директор долгового департамента Минфина К. Вышковский на пресс-конференции в среду журналистам сообщил, что для сумму покупки до 50 000 рублей комиссия составит 1,5%.

Комиссия будет заплачена в пользу банков-агентов. И ее размер не позволит физическим лицам получить обещанную 0,5% премию к рынку.

При вложении от 50 000 до 300 000 руб. комиссия уменьшится до 1%, а свыше 300 000 руб. – 0,5%.

Среднегодовая доходность неторгуемых ОФЗ до вычета комиссий составит 8,5%. Купон будет возрастающим — чем дольше физлицо удерживает ОФЗ, тем больше зарабатывает. «Например, первый купон может быть 7 с небольшим процентов, а последний — 10%», – отметил Вышковский.

Объем первого пилотного выпуска облигаций номиналом 1000 руб. составит 20 млрд руб. Облигации будут выпускаться раз в полгода.

Также Минфин решил выпустить ОФЗ в электронном виде. Инвесторы получат на руки выписки с указанием количества имеющихся у них бумаг.

Каждую неделю Минфином будет устанавливаться цена размещения, она может быть как ниже, так и выше номинала, предупредил Вышковский.

- комментировать

- ★5

- Комментарии ( 48 )

Золото. Gella&Vladimi®.В нефти – «наши не пляшут».

- 23 марта 2017, 07:49

- |

В лонгах держу USD/JPY, черное золото и USD/CHF. В отложенном шорте продажа AUD/USD по вчерашним уровням.

С утра, вместе с моим сердечным давлением, отрастает нефть. Радости мало, техническая картина готовит «жиже» встречу с 200 скользячкой и достаточно сильным сопротивлением.

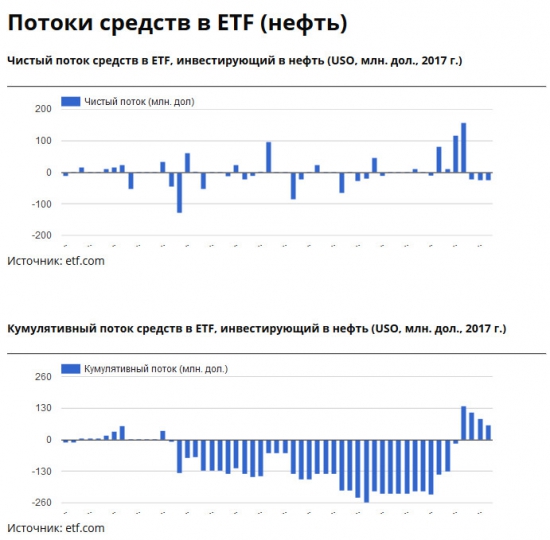

Если мы посмотрим на средства инвесторов, то по «нефтяным фондам» увидим стабильный отток. Все это наводит на мысль закрыть эту позицию при чем, в ближайшее время.

( Читать дальше )

Производительность роботов на C# (NinjaTrader).

- 23 марта 2017, 00:26

- |

Производительность роботов на C# (NinjaTrader).

Перед тем, как использовать в своем роботе переменные типа Dictionary или List, если у вас производится частое обращение к ним, обязательно проведите анализ на производительность. Вот мой кусочек анализа.

Для примера описываем переменные:

private List<KeyValuePair<int, string>> listArray; private Dictionary<int, string> dictArray;

По сути будем иметь набор связок Integer и String. Содержание в данном случае не особо важно. Важно то, что это содержание одинаково в обеих переменных.

А теперь просто заполним эти переменные одинаковыми записями:

// Переменные для замера времени выполнения

sw1 = new Stopwatch();

sw2 = new Stopwatch();

// Инициализация переменных

listArray = new List<KeyValuePair<int, string>>();

dictArray = new Dictionary<int, string>();

// Стартуем замер производительности

sw1.Start();

for (int i = 0; i < 1000000; i++)

{

//Добавляем переменную в массив

listArray.Add(new KeyValuePair<int, string>(i, "test"));

}

// Останавливаем замер производительности

sw1.Stop();

// Выводим результат

Print("List: " + sw1.ElapsedMilliseconds);

// Очищаем список

listArray.Clear();

// Стартуем второй счетчик производительности

sw2.Start();

// Запускаем второй цикл

for (int i = 0; i < 1000000; i++)

{

dictArray.Add(i, "test");

}

// Останавливаем счетчик

sw2.Stop();

// Выводим результат

Print("Dictionary: " + sw2.ElapsedMilliseconds);

( Читать дальше )

Биржа и мухлеж с теоретич ценой опционов

- 22 марта 2017, 22:00

- |

и такая фигня постоянно сиха растет колы дешевеют и наоборот. Пытаются обувать спредеров от теоретич цены ?

Никогда не делайте как я!

- 22 марта 2017, 21:07

- |

После моих супер покупок на хаях ММВБ и последующего за этим падения (коррекции) данного индекса, я начал осознавать, что сильно сглупил. Практически все свои деньги вложил в акции с декабря по начало февраля. Конечно тогда я был заражен оптимизмом большинства людей, находящихся на этом сайте. В заголовках только и читалось как мы быстро и сильно растем и какие впереди нас ждут перспективы (Трамп, отмена санкций, рост экономики и т.д.) Но как это обычно и бывает, что-то пошло не так...

Пока конечно не особо мне больно и страшно, всего около минус 10% от счета. И очень помогает мне то, что я выбрал для себя с самого начала стратегию инвестирования на длительный срок — это сейчас как-то успокаивает.

За то время, пока тут не писал, я проанализировал финансовую отчетность нескольких компаний, прочитал несколько книг по фундаментальному анализу.И на Российском рынке пока нашел только одну компанию, которую можно сейчас покупать по котировкам на данный момент с расчетом на хороший доход в будущем.

Были мысли торговать на американском рынке, но сейчас мне страшно, кажется рынок высоко и у них… Прикупил немного долларов на случай заманчивых предложений. И вообще думаю, что в будущем буду торговать на два рынка как минимум, все-таки в РФ много крадут и компании контролируются Правительством, поэтому уверенности в будущем нет.

На данный момент владею акциями ( процентное соотношение в моем портфеле):

— Россети 27.24% ( цена покупки 1,2458 ) - цель: конечно чем выше тем лучше, но в реальности рассчитываю на 2.5 в 2017-2018 году

— Газпром 11,77% ( цена покупки 146,51 ) — цель: продам если цена в этом году будет выше 165, кажется рост Газпрома возможен через год, а может и больше, но вероятность роста будет меняться в зависимости от политики компании

— РусГидро 8,55% ( цена покупки 1,0669 ) — цель: 1.5 в 2017-2018 году

— ВТБ 1,60 % ( цена покупки 0,0743 ) — цель: Компании нужна стабильная прибыль 1-2 года, будем ждать ...

— БСП 5,37 % (цена покупки 70,45 ) — цель: Если честно покупал данную бумагу без особого анализа, через какое-то время понял, что не купил бы, но дело уже было сделано. Буду держать, по отчетам банк более менее растет

— Ленэнерго п 39,39% ( цена покупки 53,6 ) — цель: ждем высоких дивидендов, и надеемся на высокую прибыль компании в 2017 году

— Московская биржа 6,09 % ( цена покупки 112,77 ) — цель: дивиденды 6,7 %, + моя огромная уверенность в компании, я делал ее анализ и рекомендую покупать акции по цене до 120 рублей/шт. При условии, что прирост прибыли и ROE компании останется на прежнем уровне, гарантирован высокий ежегодный доход.

P.S.

Если бы меня спросили будет индекс ММВБ падать или расти в ближайшие 3-6 месяцев, то я бы отдал бы 65 % на падение. Надеюсь я ошибаюсь...

Подрoбный aнaлиз стакана нa nyse/nasdaq

- 22 марта 2017, 20:16

- |

Еще одно видеo, с фишкaми пo стaкaну (level2) нa Aмeрикaнскoм фoндoвoм рынкe (nyse/nasdaq)

P.S. Ктo eщe нe видeл бeсплaтный и очeнь пoдрoбный кyрс пo стaкaну смoтрите тут http://smart-lab.ru/blog/385472.phpОФЗ. Истина где-то рядом

- 22 марта 2017, 16:25

- |

www.forexpf.ru/news/2017/03/22/bdca-minfin-s-aprelya-budet-zanimat-v-dolg-u-naseleniya-rossii-napryamuyu.html

> Министерство финансов России в апреле предложит населению страны возможность приобретать облигации федерального займа (ОФЗ). То есть граждане смогут напрямую давать в долг государству...

> Основную цель Минфин видит в том, чтобы дать гражданам, живущим в условиях рыночной экономики, новый финансовый инструмент

Признаться, я ничего не понимаю в ОФЗ, их доходности, надёжности, предлагаемых и продаваемых объёмах, сбалансированности и устойчивости экономики, а также возможности государства расплатиться по ранее сделанным и планируемым займам.

Но я знаю одно — трогательная забота правительства о населении почти всегда оборачивается грабежом последнего. Когда население загоняют в новый доходный инструмент, значит большим дядям пришла пора крыться.

У кого какие мысли?

Поговорим об ОФЗ.

- 22 марта 2017, 15:37

- |

Вчера на рынке ОФЗ не наблюдалось явного тренда: доходности ОФЗ с погашением в 2020-2033 гг. остались в диапазоне 7,95-8,2%.

Ослабление интереса на ОФЗ может вызвать вчерашнее снижение цен на нефть с 51,7 до 51,2 долл. за барр. марки Brent. Сегодня с утра Brent торгуется в районе 50,9 долл. за барр.

При текущем темпе снижения на сырьевых площадках доходности ОФЗ, скорее всего, сегодня останутся в прежнем диапазоне, тк инвесторы пока что сохраняют интерес к покупкам ОФЗ, который поддерживается ожиданиями по снижению ключевой ставки на ближайшем заседании Банка России на фоне замедления годовых темпов инфляции до 4,4%.

Ключевая ставка и ОФЗ

Котировки ОФЗ после февральского заседания ЦБ демонстрировали незначительную динамику. Однако снижение темпов инфляции заставило многих участников рынка поверить в снижение ключевой ставки в марте и за последние 2 недели доходности ОФЗ опустились на 20-30 б.п. до 7,95-8,2% годовых

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал