Избранное трейдера yuryss

немного инвест идей

- 14 мая 2018, 12:50

- |

1. Мосбиржа.

Рано или поздно мосбиржа начнёт торговать битком или фьючами на него. А объёмы торговли криптой в мире растут, и уже не маленькие, комиссии до сих пор огромные на битки везде. Если мосбиржа не обосрётся с битком то прибыль должна сильно вырасти. Ну или можно просто слухи такие поднять и хайп, некоторые компании сильно выросли когда заявили что будут заниматься криптой.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 24 )

алго - мои системы, синтетика, корреляции

- 02 мая 2018, 17:53

- |

Если одним предложением то берутся 2-3 тикера, один торгуемый и 1-2 ведущие, складываются трендовые индикаторы на этих тикерах и торгуем по тренду на торгуемом тикере. Всё.

( Читать дальше )

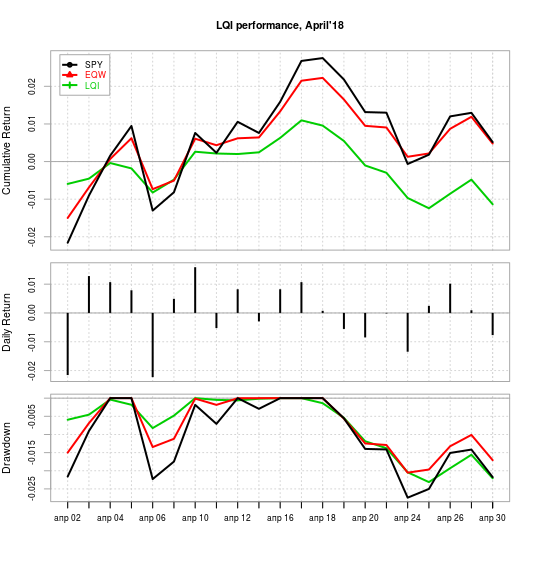

Апдейт модели LQI за Апрель'18 - 10+% годовых в $$$ не слезая с дивана!

- 02 мая 2018, 01:47

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за апрель (результаты за прошлый месяц: smart-lab.ru/blog/461812.php). На рынках продолжалась неопределенная динамика, сопровождаемая движением вверх кривой процентных ставок. Итого — модель сильно (более чем на 1.5%) отстала от своих бенчмарков — SPY & EQW (равновзвешенный портфель торгуемых тикеров). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

wts ret

XLY 0.000 0.0238

XLP 0.000 -0.0414

XLE 0.000 0.0949

XLF 0.088 -0.0044

XLV 0.144 0.0106

XLI 0.129 -0.0279

XLB 0.000 0.0012

XLK 0.071 0.0006

XLU 0.000 0.0204

IYZ 0.000 0.0137

VNQ 0.000 0.0082

SHY 0.000 -0.0023

TLT 0.310 -0.0209

GLD 0.258 -0.0095

Предыдущие веса были опубликованы 1-го апреля, доходности приведены за период с закрытия 30-го марта по 30-е апреля. Корреляция между весами и ретурнами сильно отрицательная — (-0.37), на моей памяти это происходит первый раз за последние пару лет. Как следствие — сильный андерперформанс модели: (-1.1%) LQI vs +0.5% SPY & EQW. В терминах максимальной просадки в течение месяца модель чуть лучше SPY и чуть хуже EQW: 2.3% у модели vs. 2.7% SPY vs. 2.0% EQW.

( Читать дальше )

Гипотезы о рыночном базисе

- 30 апреля 2018, 12:26

- |

В 2004-2008 годах мы искали естественное для рынка разложение. Был перебран широкий арсенал от SVD и SSA до спектральных методов типа Фурье-Хаар-вейвлет. Мой кусочек работы был связан с Фурье, Уолшем и вейвлетами. В качестве оценки естественности мы исходили из наивного допущения: что лучше работает, то и естественнее. Лучше — значит обладает лучшими прогнозными свойствами. Т.е., по-простому, какой из базисов позволяет подальше заглянуть (по-честному) в будущее, тот и лучший, стало быть, самый естественный.

Плюс к этому наивному представлению были еще и такие: естественный базис должен не сильно противоречить условиям конечности, нестационарности и т.п. Как это всё проверять? Не очень понятно, но было очевидно, что это необходимо, а также то, что развитая математика не любит нестационарности, конечности, сингулярности и всякое такое прочее.

На 90% рыночным материалом для исследований были данные основных валютных пар (FOREX).

( Читать дальше )

Котировки с Финам. Решение от StockSharp

- 24 апреля 2018, 12:50

- |

Инструкция по ссылке https://stocksharp.ru/news/9352/dannye---vsyo-/

Копировать не буду, там много текста, а я с телефона. В кратце как качать с других сервисов, которые оказались существуют. Что есть у Алора услышал впервые.

Биржевой триллер. Фронтраннинг. Смерть.

- 21 апреля 2018, 08:42

- |

Я уверен, что далеко не все знакомы с одним литературным шедевром. Виктор Ильин. «Инсайдер. Биржевой триллер».

По понятным причинам ссылку не даю. Просто скажу, что любой желающий может найти в интернете.

Я хорошо помню те события 2004-го года.

Шортите Моську на хаях.

(Трейдерская мудрость)

Вы сможете окунуться в то время, в мир диких биржевых «заработков» и проигрышей. Кровь, слёзы, смерть...

И просто побыть там, посмотреть на те игры глазами участников. Изнутри.

Я, когда читал и перечитывал, ощущал себя перед терминалом, с колотящимся сердцем и потными ладонями, сжимающими мышку. И дрожащий палец на спусковом крючке.

Корнер в «Моське» — событие крайне редкое для всех рынков, а тут у нас, в России!

( Читать дальше )

Опционы? Грааль? Чем торгуем?

- 20 апреля 2018, 17:27

- |

Печально я гляжу на наше поколенье.

Его грядущее иль пусто, иль темно.

Меж тем, одно прекрасное мгновенье

Все сделки превратит в говно....

(М. Лермонтов и М. Лоссбой)

Выдался внештатный выходной — отчего бы и не пословоблудничать?

Каждый опционщик перед торговлей читает молитву — «Кукл, дай мне сегодня движений обширных и прибылей бурных...»

С кого драть-то её будем, а? Прибыль енту? Чем? Кем?

С другого конца — такие же, как мы. Чем мы лучше их? Правильно, ничем...

Остаётся только поржать (как лошадка, типа И-и-и-об твою мать) и обратить внимание на маленький штришок.

Мы все видим (благодаря Гномику в его шедевре), что дельта анноит, а тета капает. Торговал по-гномосячески. Капало многое другое. Еле вылечился.

Посмотрим в тот конец конца (нет-нет, не того, кто по Баркову «к нам одним концом прирос»...)

( Читать дальше )

Кого стоит прочитать на смарт-лабе

- 17 апреля 2018, 12:12

- |

MadQuant

КРЫС

Amigotrader

А. Г.

rockybeat

Frend

Антон Кротов

ves2010

Евгения Случак

Oleg Mubarakshin ~ Quant-lab

Pratrader

XXM

Стас Бржозовский

Светлана Орловская

silentbob

ELab

wrmngr

( Читать дальше )

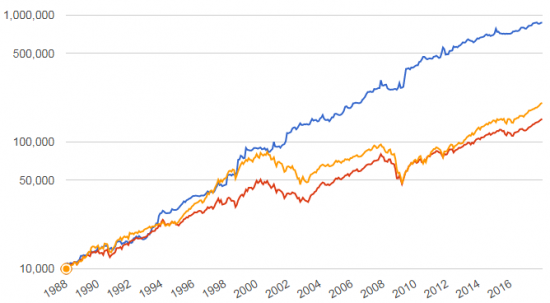

Стратегия ротации ETF - 16% годовых в $ США

- 23 марта 2018, 11:19

- |

Держим высоколиквидные ETF с капитализацией в млдр. долларов по принципу моментум инвестирования. Моментум — фактор импульса: покупаем то что растет и избавляемся от того что падает. Исследования показывают, что портфели построенные по такому принципу обгоняют рынок в долгосрочной перспективе. Во время неблагоприятных периодов стратегия уходит в защитный актив — гос. облигации США. Сделки совершаются всего лишь один раз в месяц от покупки без плеча.

Синий цвет — портфель стратегии ротации ETF

Красный цвет — равновзвешенный портфель из этих же ETF

Оранжевый цвет - Vanguard 500 Index Fund использован в качестве бенчмарка, доходность 500-та самых больших компаний в США.

Некоторые ETF были запущены не так давно, поэтому для тестирования на истории начиная с 1988 года были использованы данные взаимных фондов (mutual funds) как прокси на ETF, а где это было невозможно - воссоздание ETF для тестирования.

( Читать дальше )

Грааль 2018. Ряд разложен недурно!

- 18 марта 2018, 23:57

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал