Избранное трейдера yuryss

Набросок конспекта лекции про оверфиттинг - полезно всем

- 03 марта 2018, 23:51

- |

Решил начать писать небольшие заметки по алгоритмической торговле и всему что с ней связано. Возможно, когда-нибудь расширю, склею и опубликую в виде книжки. Пока же это просто наброски заметок, сделанные на скорую руку.

Можно часто слышать от тех, кто торгует алгоритмически, да и просто систематически, такие понятия как «оверфиттинг», «курвафиттинг», «зафит» и прочие ругательства с корнем «фит». Что все это значит?

На самом деле, все эти слова, как правило, используются для описания одного и того же явления, являющегося врагом всех трейдеров, торгующих систематически и пытающихся оценить исторический перформанс своих торговых логик — а именно, что «живой» аут-оф-сампл перформанс на реальном счете, как правило, хуже ожиданий, полученных ими при проверке своих идей на истории. Например, при тестировании торговой логики на истории трейдер с помощью своей модели «зарабатывал» 30% годовых, а в реале может в среднем иметь 10% годовых. Разница 20% годовых — может объясняться именно оверфиттингом (если нет других факторов — например, некорректный учет комиссионных и проскальзываний, или ошибка в торговом коде; но прочие факторы легко устранить, в отличие от оверфиттинга). На картинке в начале статьи — пример перформанса некоторого фонда в бэктесте и в реальности, наглядно иллюстрирующий написанное выше.

Оверфиттинг является следствием комбинации одного или нескольких из следующих факторов, положительно влияющих на бэктест (результаты прогонки модели на истории), что и создает у трейдера завышенные ожидания от своей модели. В этой части мы рассмотрим основные источники оверфиттинга, в следующей — поговорим о способах избежания или минимизации оверфиттинга при историческом тестировании моделей.

( Читать дальше )

- комментировать

- ★103

- Комментарии ( 109 )

Бредни (про) сетки, неводы, волатильность и шаг рехеджа.

- 28 февраля 2018, 15:59

- |

Два свежих примера.

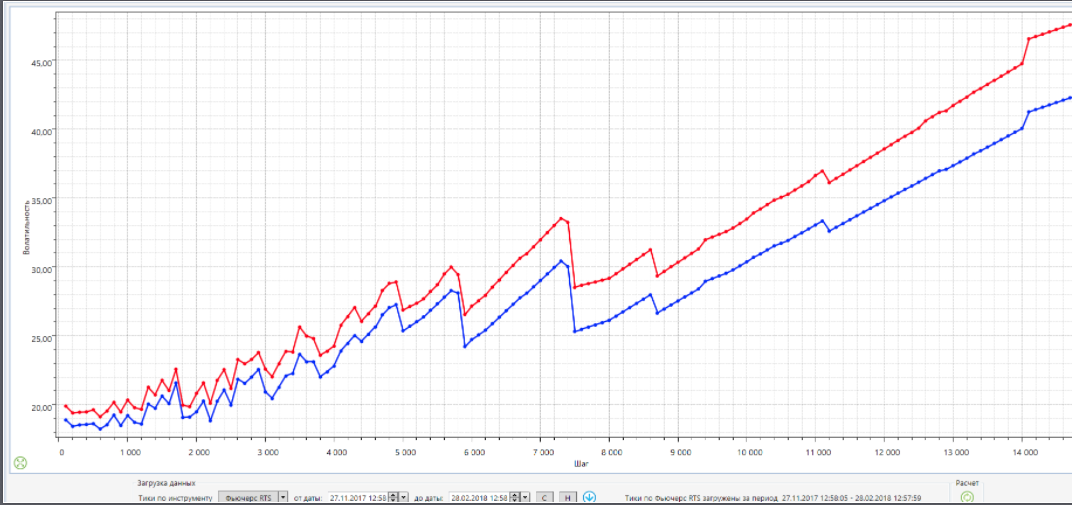

Допустим, мы купили (продали) стрэддл Ri на центральном страйке 3 месяца назад, затем рехеджили его с разными шагами (по БА). Тогда зависимость реализованной в результате волатильности от шага рехеджа выглядит так:

Мелкий шаг рехеджа «отбил» бы нам покупку стрэддла примерно по 19% IV, но шаг в 13000 пунктов реализовал бы уже IV около 40%.

Точно такой же пример, но со стрэддлом полуторамесячной давности дает следующую картинку:

( Читать дальше )

Что читает Илон Маск

- 22 февраля 2018, 11:54

- |

Вот список книг, которые рекомендует генеральный директор Tesla и SpaceX.

1. Властелин Колец — Джон Толкин

Трилогия «Властелин Колец» бесспорно возглавляет список «культовых» книг XX века. Ее автор, Дж.P.P.Толкин, профессор Оксфордского университета, специалист по древнему и средневековому английскому языку, создал удивительный мир — Средиземье, который вот у

2. Повелитель мух — Уильям Голдинг

История благовоспитанных мальчиков, внезапно оказавшихся на необитаемом острове. Философская притча о том, что может произойти с людьми, забывшими о любви и милосердии. Гротескная антиутопия, роман-предупреждение и, конечно, напоминание о хрупкости мира, в котором живем мы все.

3. Эйнштейн. Его жизнь и его Вселенная — Уолтер Айзексон

( Читать дальше )

Что посмотреть на выходных.

- 09 февраля 2018, 23:32

- |

Миллиарды на крахе. Деньги. Мастер игры

- 07 февраля 2018, 14:09

- |

Питер Маллоук первый в истории советник США с рейтингом №1 (Barron's, FORBS,CNBC) Он предупреждал всех о крахе 2008 года, и говорил, что нужно сделать, чтобы не потерять деньги, и как заработать во время краха. Во время кризиса 2008 года он «поднял» 2 миллиарда долларов.

И Тони Роббинс его партнер, когда он присоединился в активах стало 17 миллиардов долларов. А на 2017 год у них уже 30 миллиардов долларов в активах. Эту книгу написал Тони Роббинс он взял лучшее от 50 инвесторов от Уорена Бафета до Рэя Далио, до Карл Айкана, которых проинтервьюировал лично, и сжал это все до 560 страниц.

Восхищает, что даже сам Рэй Далио рекомендует к прочтению эту книгу. (Подробнее в видео)Советую почитать, обратный взгляд на инвестирование и психологию. Они не покупают на хаях, а ждут обвалов.

Как Олейник, только зарабатывают миллиарды.

Дельта-нейтральность через матожидание

- 04 февраля 2018, 22:35

- |

Возникла тут одна идея — как можно было бы добиваться дельта-нейтральности опционной позиции. Хотел бы поделиться, может, получится интересное обсуждение. Но сначала — предыстория вопроса.

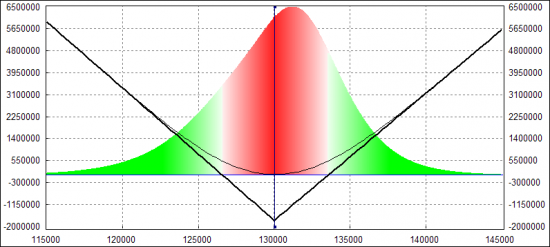

Итак, допустим, мы торгуем какую-то дельта-нейтральную стратегию. Это может быть и покупка-продажа волатильности, и котирование ММ, и календарный арбитраж между разными сериями или еще какая. Главное, после открытия опционной позиции (по выгодным, как нам кажется, ценам), нужно добавить фьючерсов в позу (лонг или шорт), чтобы минимально зависеть от того, куда пойдет базовый актив (БА). Как это сделать? Самое простое — посчитать дельту по Блеку-Шоулзу (БШ) и выровнять эту дельту соответствующим количеством фьючерсов. Рассмотрим на примере покупки волатильности:

Здесь дельта БШ равна нулю и, по идее, нам все равно, куда пойдет БА. Правда будет сильная зависимость от веги, но этот риск здесь рассматривать не будем, только риск от движения БА. Судя по картинке и по тому, что дельта БШ = 0 — у нас нет такого риска. Но если мы в реале откроем эту позу, то обнаружим, что есть почти 100% корреляция эквити с БА. Если она положительная (растет БА — растет PnL, падает БА — падает PnL), то, значит, у позы фактически положительная дельта. Если корреляция отрицательная (растет БА — падает PnL, и наоборот), то фактически у нас отрицательная дельта. Несмотря на то, что БШ показывает нам нулевую дельту. Перефразируя известное выражение, можно было бы сказать так:

( Читать дальше )

Работает ли астрология на рынке? Ответ дает математика.

- 03 февраля 2018, 23:00

- |

Первое, что пришло мне в голову — дисперсионный анализ. Он позволяет определить, влияет ли наличие или отсутствие некоторого фактора на исследуемую переменную. Для этого разница между средними значениями этой переменной при разных градациях фактора (факторная, или межгрупповая вариация) должна в достаточной мере превысить разницу внутри отдельных выборок при каждой градации (случайная, или внутригрупповая вариация). Отношение соответствующих дисперсий называется критерием Фишера, который, если он превосходит табличное значение, свидетельствует о значимости изучаемого фактора.

Фактором будем считать наличие точного (в пределах орба 2 градуса) аспекта между некоторой парой планет.

( Читать дальше )

Лучшее предложение. Часть 2.

- 24 января 2018, 13:27

- |

Доброго времени суток.

Делаю второе лучшее предложение.

Я включаю Вас в группу, где ознакомлю с торговой системой, рассмотренной в первой части: https://smart-lab.ru/blog/437858.php .

Вы проходите теорию, которую я объясню, а затем переходим к практике. В группу я каждый день выкладываю скриншоты своих открытых позиций на реальном счете, так же открываю новые и поясняю, почему они открываются.

Отдельное внимание отводится управлению РИСКАМИ.

Это предложение подходит как новичку, так и для опытного.

Новичок может ознакомиться с прибыльной торговой системой и узнать об управлении рисками, а опытный может добавить ТС в свой пул систем.

Стоимость включения в группу составляет 500$ в первый месяц, либо в рублях по ЦБ. Второй и последующие месяцы будут стоить 100$.

Если же я какой-то из месяцев буду закрывать в минус, этот месяц для Вас будет бесплатным, начиная со второго месяца.

Индивидуальное обучение стоит 1000$.

Желаю Всем успехов в торговле.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал