Избранное трейдера yuryss

Последний пост с выложенными роботами TSLAB в этом году

- 25 сентября 2015, 21:18

- |

Краткая история создания.

1. Читал сайт Механизатора Кургузгина Лонг Шорт. Маст Рид.

2. На нём нашёл ссылки на quantocracy.com/ и на https://cssanalytics.wordpress.com/

оба ресурса суперские.

3. У David Varadi много интересных идей, но я не во всё въехал, к сожалению. Было бы интересно обсудить чёнить.

Возможно эти роботы не имеют ничего общего с его идеями, уже не помню, давно делал, но вдохновение было от его статей.

В целом это очень похоже на пересечение средних и пробой боллинджеров. Да блин, всё в конце концов на что-то похоже.

Чем это лучше их? Да особо ничем, особенно если брать всякие необычные/адаптивные скользящие, просто тут чуть по-другому, на истории работает получше простых скользящих, а в реале пока рано делать выводы.

Ауйтсайд роботы.

Берётся скользящая средняя. Берётся среднеквадратичное отклонение от неё (не боллинджер потому что так получается меньше параметров для оптимизации ) подсчитывается количество выходов цены выше этой линии. Сравниваем количество выходов с их скользящей. Если количество выходов больше трешхолда то открываемся, если меньше закрываемся.

( Читать дальше )

- комментировать

- ★45

- Комментарии ( 17 )

Даю торговую систему.

- 14 сентября 2015, 15:04

- |

Даю простую систему, которая опирается только на два важных уровня и на два математически рассчитанных уровня.

К данной системе я пришел благодаря одному подкованному в трейдинге и математике человеку.

Т.к. я так и не понял как обращаться с уровнями, и до сих пор считаю, что любой уровень это 50/50, но так или иначе есть важно-психологические точки от которых пляшут трейдеры. Такими точками являются минимум и максимумы предыдущего дня.

Многие технари знают, что пробитие экстремума и закрепления над/под ним это свидетельство начала/продолжения тенденции. Но в теханализе есть еще понятие как волатильность, данное понятие кто-то измеряет в АТР, но ее можно измерять с помощью среднеквадратичного отклонения цены. Которое рассчитывается по формуле «(Цена откр*Вола)/(Кв.корень252)» 252-рабочих дней в году.

Вот отсюда и будем плясать.

Суть стратегии: ждем пробития минимума, выставляем лимитник на лонг на нижней границе среднеквадратичного отклонения при пробитии минимума прошлого дня, тэйк на минимуме предыдущего дня, и наоборот для шорта.

( Читать дальше )

Гайд по торговле на бирже часть2 Основа торговли

- 15 июня 2015, 08:29

- |

Первая часть лежит тут… smart-lab.ru/blog/155810.php… думал частично переписать, но решил просто добавить...

1 Основа торговли

Трейдинг — это прогнозирование будущих цен и торговля этого прогноза с целью извлечения прибыли.

Прогнозирование будущих цен можно делать на основе различных методов и способов, например: фундаментального анализа, новостей, цены, объемов, элиотов и прочих методов или их сочетания. В любом случае выделяется параметр наблюдения или ряд параметров на основании которых принимается решение об исходе прогноза.

В конечном итоге, исходы прогноза всего 2 — тренд и контртренд. В случае тренда мы делаем вывод что параметр наблюдения достаточно изменился, чтоб движение продолжилось, а для контртенда на основаниии такого же изменения параметра мы сделаем вывод что движение прекратится и сменится на противоположное.

( Читать дальше )

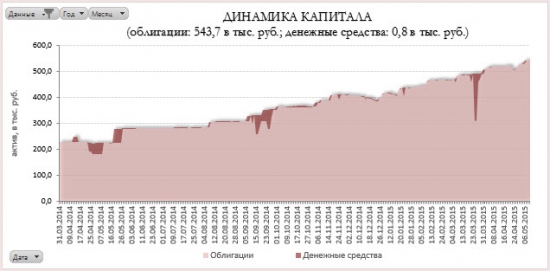

Портфель облигаций. Управление портфелем #4

- 13 мая 2015, 17:43

- |

Динамика портфеля облигаций за весь период инвестирования (1 год и 1,5 месяца) по настоящее время на 13.05.2015 года следующая:

( Читать дальше )

Конференция трейдеров смартлаба: Сергей Федосов - анализ банков

- 07 мая 2015, 19:03

- |

Сергей 500 раз спрашивал меня про видео, поэтому первым я выкладываю именно его, поскольку он очень хотел завпечатлеть:)

Сергей рассказывает про то, как прогнозировать банкротства банков.

Презентация Сергея Федосова

Информацию о конференции трейдеров смартлаба ищете тут

Торговые роботы. Как распределить капитал между стратегиями

- 25 апреля 2015, 12:01

- |

На почту часто поступают вопросы по поводу распределения капитала между стратегиями. Как добиться стабильных и устойчивых результатов на продолжительном временном интервале? Как эффективно объединить разные торговые роботы в единую систему?

Ниже будет описан собственный подход к данному вопросу. На абсолютную истину он не претендует, но подход вполне логичен, достаточно прост и проверен на собственном опыте. Надеюсь для кого-то это будет полезно.

Затрагивать тонкости построения и оценку качества работы отдельных стратегий не будем. Допустим, в арсенале уже есть несколько торговых стратегий (например 3), основанных на надежных идеях и приносящих вам уже какой-никакой профит. Системы полностью формализованы, оттестированы на исторических данных, имеют достаточный период реальной торговли. Это позволяет уже иметь какие-то ожидания в плане будущего поведения данных торговых стратегий.

( Читать дальше )

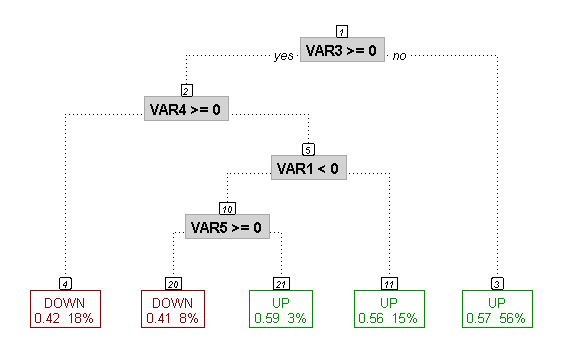

Использование CART в предсказании направления рынка

- 21 апреля 2015, 10:19

- |

Интересный подход к предсказанию направления рынка рассмотрен в статье "Using CART for Stock Market Forecasting". Для того, чтобы предугадать движение цены на недельном отрезке используется техника под названием CART (Classification And Regression Trees) — построение классификационного графа (дерева) с целью предсказать значение целевой характеристики (цены) на основании набора объясняющих переменных. CART находит применение во многих областях науки и техники, но применим и в торговле, так как обладает набором свойств, хорошо подходящими для этой цели:

- может применяться при любом типе статистического распределения

- может применяться как для линейных, так и нелинейных зависимостей

- устойчив к событиям, выходящим за рамки статистических распределений

Для построения дерева автор использует библиотеку языка R, вычисляющую рекурсивное разделение (Recursive Partitioning) rpart.

( Читать дальше )

Решение 5 проблем при подтверждении сделок для налоговой

- 19 апреля 2015, 21:41

- |

1. Расчетная таблица должна включать список всех проведенных сделок по всем ценным бумагам и инструментам, будь то акции, облигации, взаимные фонды, фьючерсы или опционы.

( Читать дальше )

Экспресс метод определения «справедливой цены» опциона на центральном страйке.

- 11 апреля 2015, 20:37

- |

Предлагаю вашему вниманию простенький метод оценки стоимости опциона на центральном страйке исходя из текущей волатильности.

в качестве индикатора волатильности используем ATR (Average True Range), который доступен во многих торговых терминалах

По своей сути ATR показывает средний размер свечи (с учетом гэпов) за заданный период. Для расчетов желательно выбрать часовой таймфрейм и период кратный одному торговому дню (для ФОРТС 14, для FOREX 24). В результате имеем среднее значение от максимума до минимума часовой свечи. Зная это значение, и взяв на себя смелость предположить, что волатильность останется примерно такой же в интересующий нас будущий промежуток времени, мы можем посчитать ожидаемый размер «свечи» большего временного интервала:

ATR(N)= ATR(Н1)*КОРЕНЬ(N), где N количество часов в свече большего временного интервала.

Тем самым мы поучили ожидаемое значение от максимума до минимума свечи в N часов.

( Читать дальше )

"Путь хеджера. Заработай или умри". Рецензия

- 11 апреля 2015, 12:38

- |

КПЧ 7,5%. Рейтинг ****. Скажу сразу мне книга понравилась. Много полезных идей можно почерпнуть. из-за этого рейтинг КПЧ довольно высокий!

КПЧ — коэффициент полезного чтения — количество новых (полезных) для вас идей / на количество страниц книги.

О Чём книга? Само название даёт на это ответ. В книге описывается путь хеджера. Молодого чернокожего человека, прошедшего путь от целеустремлённого юноши из глубочайшей дыры провинции до вершин славы и признания в мире инвестбизнеса, ну а потом… (спойлер) опять в свою дыру провинцию откуда и начинал.

Я уже приводлил в своём блоге несколько отрывков из книги в качестве илюстрации тех или иных идей. Например о том, что любая стратегия работает до той поры пока у неё не становится слишком много подражателей>>> , а также о том, что любая сложная система c течением времени становится уязвимой к разрушению>>>

Квинтессенцией смысла книги по-моему мнению является вот такая цитата: "Погибели предшествует гордыня, падению — надменность"

Вообще всем кто занимается трейдингом или инвестициями книга просто обязательно к прочтению.

Приведу ещё несколько различных моментов из книги. Сам буду время от времени перечитывать эти тезисы. Для удобства отражу их здесь:

- Начинающий инвестор должен понимать, что его ждёт, поскольку хорошо подготовленный разум — его единственное средство защиты

- «Я ничего об этом не знаю, но, говорят не надо путать гений с бычьим рынком»

- Видите, что бывает, если не сидеть на месте, а встречаться с представителями компаний, — произнёс Доуз, глядя на других аналитиков

- Напротив крупная потребительская компания, хотя ей и приходится постоянно вкладываьб деньги в рекламу, генерирует значительный поток денежных средств, из которых можно выплачивать дивиденды или покупать резервный товарный запас. Следовательно, для компании по выпуску потребительских товаров 15 процентов роста — более качественный показетель, и она заслуживает более высокого коэффициента «цена/прибыль» на акцию по сравнению с такими же темпами роста технологических компаний. Кроме того, технологические компании более чувствительны к экономическим циклам. В действительности можно сказать, что их акции — это акции не линейного, а циклического роста.

- Возможности для стремительного роста на раннем этапе появляются быстрее, поскольку ускоряются темпы проникновения на рынок, но они сохранятся лишь на начальном этапе; при этом цикл стремительного роста станет короче. Возможно уже происходит такое снижение

- Горячий воздух выходит из лопнувшего шара гораздо быстрее, чем в него поступает

- Фурье изобрёл математическуюформулу для описания частоты инфракрасного излучения. Рэвин использовал её для расчёта расстояния между максимумом и минимумом кривой, отображающей колебания курса отдельных акций. На основании этого открытия он разработал программу для обнаружения трендов с помощью которой можно находить выгодные сделки

- Микки бул убеждён, что вся суть инвестирования сводится у определению стоимости ценных бумаг. Джо знал, что он разработал достаточно сложную количественную модель поиска дешёвых и дорогих акций. Тем не менее Микки уже давно убедился в том, что выбор момента для открытия той или иной позиции необходимо делать на основании ценового импульса. Одной только оценки стоимости недостаточно, а использование её в качестве единственного критерия часто приводит к попаданию в ловушку стоимости. Коэн твёрдо придерживался следующего правила: не покупать дешёвые акции до тех пор, пока они не продемострируют позитивный восходящий импульс — другими словами, пока их цена не начнёт повышаться. Однако он не применял короткую продажу до тех пор, пока ценовой импульс не изменится, какой бы высокой ни была их стоимолсть или какими бы негативными ни были слухи о них.

- Фрэнсис Скотт Фицджеральд писал: «Интеллект проверяется способностью держать в уме две противоположные идеи и при этом действовать эффективно».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал