Избранное трейдера zaq789

Три крупнейших экономических кризиса современной России

- 15 сентября 2021, 06:11

- |

1998 год. В условиях снижения мировых цен на сырье, прежде всего на нефть, газ, металлы, и начавшегося в Азии мирового финансового кризиса инвесторы ждали, что доллар начнет расти. Эти ожидания закладывались в доходность государственных краткосрочных обязательств — ключевой инструмент финансирования бюджета, доходность которого накануне кризиса достигала 140%. Правительство было не в силах заимствовать по таким высоким ставкам, итогом стало беспрецедентное событие: 17 августа впервые в истории государство в лице Правительства России и Центробанка объявило о дефолте по основным видам государственных ценных бумаг. Из-за августовского кризиса экономики страна в 1998 году потеряла $96 млрд. ВВП России сократился втрое, до $150 млрд, внешняя задолженность страны выросла до $220 млрд — в 5 раз больше годовых доходов казны. Тогда же произошла трехкратная девальвация рубля и выросли цены, за четыре месяца продовольственные товары подорожали на 63%, непродовольственные — на 85%.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 10 )

ФРС и обвал рынка...

- 14 сентября 2021, 08:49

- |

Всем привет!

В последнее время, со всех углов (ну мне во всяком случае часто попадаются) слышатся призывы готовиться к скорому обвалу рынка. Одним из триггеров обвала часто называют сворачивание программы QE. Однако стоит ли сейчас паниковать? Лично я убежден, что нужно смотреть на факты. Предлагаю изучить, какого плана придерживается ФРС. Задача ФРС вернуть уровень безработицы и промышленного производства на уровень до начала пандемии.

Минимальный уровень безработицы составлял 3.5 на февраль 2020 года, на сегодняшний момент уровень безработицы находится на уровне 5.2.

Промышленное производство составляло 101.3247 на февраль 2020, на июль 2021 мы находились на отметке 101.1148, но я считаю, что истинной целью для ФРС является отметка 104.1659. Это отметка августа 2018 года, и это максимальный показатель производственного индекса.

( Читать дальше )

Семь прогнозов Дага Кейси

- 13 сентября 2021, 15:53

- |

Кейси, Даглас «Даг»

Casey, Douglas «Doug»

Американский экономист, сторонник свободного рынка, автор нескольких финансовых бестселлеров. Он является основателем и председателем компании Casey Research, которая продает финансовую и рыночную аналитику по подписке со специализацией на энергетике, металлах, горнорудном производстве и информационных технологиях. Его книга Кризисное инвестирование (Crisis Investing) стала бестселлером #1 в престижном списке New York Times в 1980 году и стала финансовым бестселлером года, продав 438,640 экземпляров. За свою следующую книгу Стратегическое инвестирование (Strategic Investing) Даг получил самый большой аванс, когда-либо заплаченный за книгу по финансам в то время. В 2009 году в своей речи под названием «Мои мытарства в третьем мире» он предложил приватизировать небольшую страну и сделать ее публичной компанией на нью-йоркской фондовой бирже.

1. Демография

( Читать дальше )

Финансовым рынкам грозит обвал на 20%

- 13 сентября 2021, 08:39

- |

Постпандемическое ралли на глобальных рынках всего и вся — почти все классы финансовых и реальных активов показали новые максимумы в 2021 году — базируется на трех столпах–пилюлях стероидного роста рынков.

Первый — это ультрамягкая денежно-кредитная политика от центробанков развитых стран, впрыснувших (а точнее, напечатавших) с марта 2020 года на финансовые рынки более $10 трлн через многочисленные программы количественного смягчения.

Второй — это не менее мягкая политика бюджетного замещения выпавших из-за пандемии доходов населения и компаний. Cтраны вынуждены занимать все больше, на десятки процентов от ВВП, чтобы компенсировать падение поступлений в бюджет. В результате долг к ВВП стран G7 уже вырос со 118% в 2019 году до 139,5% в 2021-м.

( Читать дальше )

Рэй Далио: Меняющийся мировой порядок. Глава 5. Большие циклы Соединенных Штатов и доллара. Часть 2-2.

- 12 сентября 2021, 19:10

- |

Часть 2-1: https://smart-lab.ru/blog/723190.php

Период капиталистического бума 2008-20 годов, финансируемого деньгами

В 2008 году долговой кризис привел к снижению процентных ставок до 0%, что заставило центральные банки трех стран с основной резервной валютой (во главе с ФРС) перейти от монетарной политики, ориентированной на процентные ставки (MP1), к монетарной политике, ориентированной на печатание денег и покупку финансовых активов (MP2). Центральные банки печатали деньги и покупали финансовые активы, что давало деньги в руки инвесторов, которые покупали другие финансовые активы, что вызывало рост цен на финансовые активы, что было полезно для экономики и особенно выгодно для тех, кто был достаточно богат, чтобы владеть финансовыми активами, поэтому это увеличивало разрыв в благосостоянии. Вливание большого количества денег в финансовую систему и снижение доходности облигаций обеспечило компаниям большое количество дешевого финансирования, которое они использовали для выкупа собственных акций и акций связанных компаний, которые они хотели приобрести, что еще больше повысило цены на акции. По сути, заемные деньги были бесплатными, поэтому инвестиционные и корпоративные заемщики воспользовались этим, чтобы получить их и использовать для покупок, которые привели к росту цен на акции и корпоративных прибылей. Эти деньги не просачивались пропорционально вниз, поэтому разрыв в благосостоянии и доходах продолжал расти. Как показано на диаграммах ниже, разрыв в благосостоянии и доходах сейчас самый большой с момента 1930-45 годов.

( Читать дальше )

"Бомба" под дивиденды ВТБ. О чем не пишут аналитики.

- 08 сентября 2021, 19:48

- |

На мой взгляд, кажущаяся недооценка в акциях ВТБ лишь только кажущаяся. И под дивидендами ВТБ за 2021 год заложен «взрывной» механизм с очень высокой вероятностью срабатывания и я не видел, чтобы кто-то внятно объяснил почему.

И так, поехали:

1. Есть такой норматив достаточности капитала Н1.0 — это достаточность собственных средств (капитала) банка (на смарт лабе его нет, хорошо бы добавить)

2. На конец 2Q2021 у ВТБ он составляет 12% при нормативе в 8%

3. Но надо смотреть не на Н1.0 банка! Смотрим глубже

4. Н1.0 группы ВТБ составляет 12,4% на конец 2Q2021, еще лучше?

5. А вот и нет, для группы ВТБ действуют надбавочные коэффициенты и норматив 11,5% (как и для сбера)!

6. То есть запас всего 0,9% (у Сбера запас 3,5%)

7. А Н1.0 считается как общий капитал/активы с учетом риска

8. Что это значит:

8.1 Рост активов банка требует докапитализации:

— поэтому Тинькофф делал доп эмиссию недавно, чтобы иметь капитал для роста

— поэтому Тинькофф отказывается от дивидендных выплат — это плата за рост бизнеса

( Читать дальше )

📈Юнипро растёт на 5% после новостей о продаже

- 08 сентября 2021, 15:06

- |

ИНТЕРФАКС — Немецкий энергохолдинг Uniper рассматривает возможность продажи традиционной генерации своей дочерней компании в РФ ПАО «Юнипро» (MOEX: UPRO), рассказали «Интерфаксу» четыре источника на российском энергорынке.

По их словам, в последнее время со стороны «Юнипро» исходит инициатива избавления от активов в традиционной генерации и перехода в возобновляемую и водородную энергетику.

Два источника «Интерфакса» говорят, что компания рассматривает возможность продажи, в том числе, отдельных электростанций. Одним из претендентов на покупку активов «Юнипро» являются структуры Андрея Мельниченко (в числе его активов — АО «СУЭК» и входящая в него «Сибирская генерирующая компания»), знает один из них.

Ранее в контексте покупки активов «Юнипро» упоминалась «Интер РАО» (MOEX: IRAO), менеджмент которой говорил, отвечая на соответствующие вопросы, что рассматривает любые возможности на рынке M&A.

Какие-то решения касательно судьбы активов «Юнипро» могут быть приняты уже этой осенью, ожидает один из источников «Интерфакса».

Представитель Uniper отказался от комментариев. Представитель СУЭК пока не ответил на запрос «Интерфакса».

Акрон разбил мое сердечко 💔 (нет)

- 08 сентября 2021, 14:27

- |

Вчера Совет директоров Компании рекомендовал выплатить 1,1 млрд руб. дивидендов, что соответствует 30₽ на акцию.

Очевидно, что данная новость разочаровала инвесторов, отчего акции Компании подешевели на 9%.

Однако принятое Советом директоров предложение о выплате таких дивидендов не меняет наше отношение к будущим результатам Компании и их оценке. При текущей капитализации в 240 млрд руб. и нашем самом скромном прогнозе прибыли за 2021 год (минимум 50 млрд рублей) оценка результатов уже выглядит привлекательной. Ну а если принять во внимание наш базовый сценарий, который предполагает 65-70 млрд руб. чистой прибыли по итогам 2021 года, то форвардная оценка становится крайне низкой.

«Кинули ли инвесторов с дивидендами?» Наше мнение — нет. Менеджмент уже упоминал, что в 2021 году рекомендации Совета директоров по распределению большей части 200 млн долл. ожидаются ближе к концу года.

Ниже мы представили хронологию заявлений менеджмента. Конечно можно заметить, что сохранить ограниченный объем капзатрат Компании не удастся, поскольку в условиях высоких цен на удобрения и внушительных финансовых результатов у менеджмента появляется возможность ускорить введение Талицкого калийного ГОКа в Пермском крае. Однако выплата 200 млн долл. все также остается в силе (см. картинку👇)

( Читать дальше )

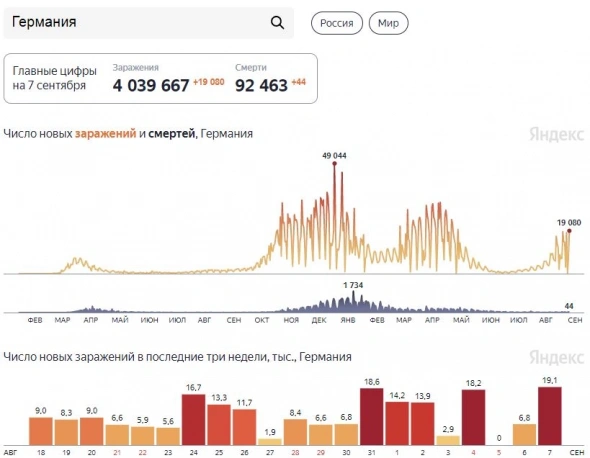

Германия в опасности

- 08 сентября 2021, 13:53

- |

Дополнительным фактором усиления негатива выступает число новых заражений в стране.

( Читать дальше )

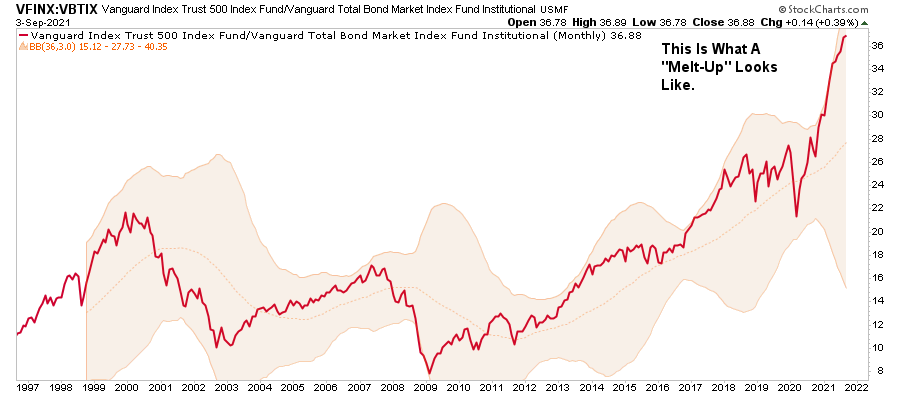

Взлёт (melt-up) до разворота VIX в середине месяца ... Опять?

- 08 сентября 2021, 12:28

- |

«Melt-up — это устойчивое и часто неожиданное улучшение ситуации на рынках, отчасти вызванное паникой инвесторов, которые не хотят упускать его рост, а не фундаментальными улучшениями в экономике. Рост, создаваемый melt-up, считается ненадежным показателем того, в каком направлении в конечном итоге движется рынок. Melt-up часто предшествует срыву (meltdown)». — Инвестопедия

Как уже отмечалось, «melt-up» вызвано тем, что инвесторы вкладываются в акции, полагая, что иначе они упустят возможность.

Как уже отмечалось, «melt-up» вызвано тем, что инвесторы вкладываются в акции, полагая, что иначе они упустят возможность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал