Избранное трейдера zaq789

Золото, инвестиционная идея

- 10 марта 2021, 07:58

- |

Тинькофф Капитал стала участником торгов на рынке драгоценных металлов на Московской бирже.

Что это значит для инвестора?Наш биржевой фонд «Тинькофф Золото» (TGLD) постепенно уходит от инвестиций в золотые слитки через акции iShares Gold Trust. Вместо этого он начнет покупать физическое золото на Московской бирже. То же самое будут делать и Вечные портфели в рублях, долларах и евро (TRUR, TUSD, TEUR), у которых золото традиционно занимает четверть портфеля.

Они собираются по принципу:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 20 )

Анализ объемов - начало

- 26 февраля 2021, 14:35

- |

Приветствуем наших постоянных читателей и только вошедших, новых подписчиков. Надеемся, что здесь вы найдете что-то полезное для себя или уже нашли и следите за обновлениями)

Мы решили выпустить серию статей, посвященных объемному анализу и свечным паттернам.

У большинства трейдеров сформировались уже свои ассоциации при виде той или иной свечи. Кто-то определенные ситуации трактует как разворот рынка, другие же наоборот предполагают продолжение тенденции. Смысл здесь кроется больше в «предыстории» этого движения, а не в самих свечах. Давайте рассмотрим теорию на практике, на конкретных примерах.

В качестве примера возьмем большое тело свечи с крупным объемом(рисунок выше). Следом за ней идет свеча в обратную сторону, но по размеру больше, чем первая. То есть если закрытие второй ниже, чем открытие предыдущей на умеренном объеме – следом рынок развернется и пойдет в другую сторону. А теперь проверим частоту таких случаев, и приводят ли они к профиту (и как часто это происходит).

( Читать дальше )

Процентные ставки растут по всему миру

- 16 февраля 2021, 14:57

- |

Процентные ставки по облигациям во всем мире продолжают увеличиваться, так доходность по 10-ти летним гособлигациям США сегодня поднялась выше 1,25%.

Рост ставок, означает падение стоимости облигаций. Это происходит повсеместно, как в Японии, так и в России.

Причин может быть несколько:

1. Инвесторы опасаются инфляций, что вызывает рост ставок.

2. Инвесторы продают облигации, чтобы переложить средства в акции на фоне неимоверного ралли.

3. Инвесторы опасаются на счет будущей экономической ситуации в странах и требуют более высокие ставки по длинным бумагам.

Но какая причина бы ни была, это приводит к росту стоимости заимствования, как для хороших заемщиков, так и для плохих.

Если не взять под контроль рынок долга, то проблемных заемщиков может стать гораздо больше, так как за последние несколько месяцев стоимость заимствования для развитых стран выросла в два раза. Наш Телеграм-канал

Принятие плана финансового стимулирования Байдена улучшит перспективы экономического роста в США

- 16 февраля 2021, 11:11

- |

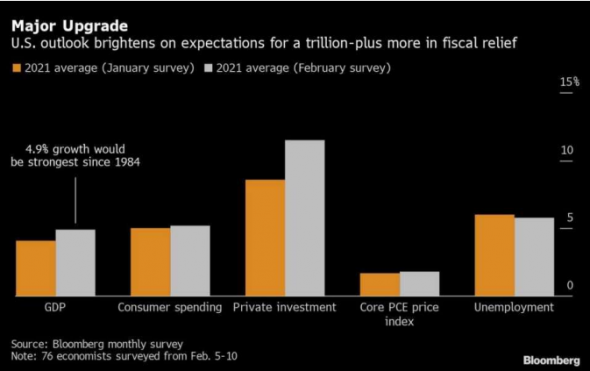

Согласно последнему проведенному информагентством Bloomberg опросу экономистов, ожидаемый рост валового внутреннего продукта пересмотрен в бо́льшую сторону в текущем трехмесячном периоде и в каждом последующем квартале до середины 2022 г. По экспертным оценкам, экономический рост в этом году будет самым сильным с 1984 г.

Прогнозируется, что ВВП вырастет на 5.6% в годовой экстраполяции во 2-м квартале и на 6.2% в третьем (оба показателя на 1.6 процентных пункта превышают соответствующие январские оценки), согласно медианным прогнозам опроса 76 экономистов, проведенного 5 — 10 февраля.

( Читать дальше )

Роснефть заплатила за Таймырнефтегаз проекта Восток Ойл $9,6 млрд

- 12 февраля 2021, 15:11

- |

отчет МСФО:

ТНГ является владельцем лицензий на пользование недрами на Пайяхском, Иркинском и ряде менее крупных месторождений. Одновременно были заключены сделки по продаже в адрес нескольких компаний группы ООО «Независимая нефтегазовая компания-Холдинг» («ННК») ряда зрелых нефтедобывающих и сервисных активов, включающих ПАО «Варьеганнефтегаз», ООО «Североварьеганское», АО «Нижневартовское нефтегазодобывающее предприятие», ООО «РН-Сахалинморнефтегаз», ООО «РН-Северная нефть» и ряд других активов («хвостовые активы»)

Продавец ТНГ и покупатели «хвостовых» активов находятся под общим контролем.

Вознаграждение за ТНГ состоит из денежной составляющей (нетто $9,6 млрд), а также передаваемых «хвостовых» активов, оцененных по справедливой стоимости

источник

Василий + ставки = Шьорт побьери* ?

- 12 февраля 2021, 12:46

- |

* «Шьорт побьери» — фразеологизм советской эпохи, означающий игру на падение:)

Тема навеяна видео-постом инвестDJ Василия Олейника (см. тут https://smart-lab.ru/blog/676140.php), где он интерпретирует влияние динамики ставок облигаций на рынок акций в США.

Я не особый спец в трежерях, но довольно долго наблюдаю за ними, и мои выводы несколько иные, чем у Василия.

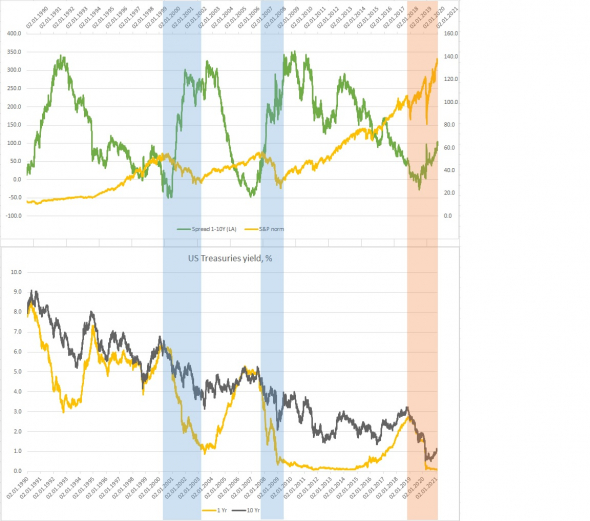

На графиках ниже показаны динамика доходностей 1- и 10-летних облигаций США, спред между ними (разница между доходностями по 10-леткам и 1-леткам), а также динамика S&P500 (нормированная). Все за одинаковый временной интервал с января 1990г. по начало февраля 2021г.

Про инверсию кривой доходностей, когда доходность коротких облигаций становится выше, чем длинных (отрицательные значения на графике спреда), многие уже говорили, ассоциируя это с сигналом о грядущем обвале рынка акций.

Да, глубокая инверсия кривой доходностей (до минус 50бп) в 2000г. и 2007г. предваряла обвалы рынка акций. Доходности коротких и длинных облигаций были тогда на многолетних трендовых максимумах благодаря разогнанной инфляции (=экономике). И это логично – рынок акций начинает падать, когда экономика процентных ставок достигает своего предела.

( Читать дальше )

Чтобы оставаться на месте, нужно бежать. А чтобы двигаться вперед — бежать вдвое быстрее

- 12 февраля 2021, 10:27

- |

С начала 2020 года денежная масса M2 в США выросла на 27%, и в 2021-2022 нет предпосылок для того чтобы рост прекратился — наоборот, совокупный рост может дойти до 50% за 3 года.

Это означает, что даже с поправкой на то, что доллары не все пошли в оборот (а 50-60% по моим прикидкам крутится на финрынке), в долларе будет происходить приличная инфляция — порядка 10-15% за рассматриваемый период.

В этой логике часть роста фондового рынка — это иллюзия. Рост акций США — это 3 компоненты:

1) Реальное развитие бизнесов (или их восстановление).

2) Эффект низких % ставок (механически добавляет к любым ценам акций до 20-30% по оценкам Invest Heroes).

3) Эффект роста цен в экономике и избытка предложения долларов на финансовом рынке.

Реальный бизнеса рост мало где присутствует, стоимость денег начинает расти в ответ на инфляционные ожидания, а государство рано или поздно поднимет налоги (и возможно повысит min зарплаты), ударив по прибылям бизнеса, это приведет к большому провалу индекса S&P вероятно уже в этом году.

( Читать дальше )

Исторические уроки процветания и бедности.

- 06 февраля 2021, 07:54

- |

Автор Саймон Блэк

Хубилай-хану (внуку Чингисхана) было что доказывать.

Поэтому он положил свой глаз на Южный Китай.

Хубилай-хан окончательно завоевал Китая в 1279 году, создав новую империю и основав династию Юань.

Монголы были известны своими дорогостоящими привычками — особенно им нравились войны и женщины. Поэтому, когда деньги начали заканчиваться, администраторы династии Юань стали печатать бумажные деньги.

Официальные лица Юаня были не первыми, кто придумал печатать деньги; Правительство предыдущей династии Сун также печатало бумажные деньги. Но была огромная разница -

Бумажная валюта династии Сун, известная как гуаньцзы, была обеспечена медными, серебряными и золотыми монетами.

Однако валюта Юань ничем не была обеспечена. Поэтому, когда у правительства заканчивались деньги, они просто печатали больше.

К 1350 году прошло уже несколько десятилетий со смерти Хубилай-хана, но экономические контролёры династии Юань продолжали печатать бумажные деньги. Это вызвало серьёзную гиперинфляцию по всему Китаю.

( Читать дальше )

И снова SPYDELL! Кульминационный монетарный выброс.

- 05 февраля 2021, 12:48

- |

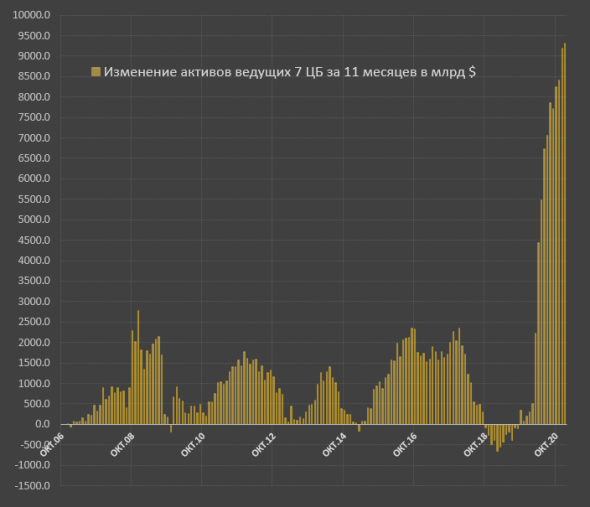

Впечатляющий разгон – 9.4 трлн долл. за 11 месяцев с 1 марта 2020 от ведущих семи центральных банков развитых стран. Они твердо и уверенно встали на путь самоуничтожения – условия, при которых обратной дороги уже нет. Искажения на рынках финансовых активов широкого спектра настолько высоки, а зависимость бюджетной системы от монетизации долга настолько прочна, что остановиться они просто не смогут. И это неплохо, весьма занимательно и необычно. Удивительный эксперимент с известным концом, однако сам процесс движения к этому «итогу» необычен. Ну, хотя бы потому, что аналогов в мировой истории не было.

Текущие объемы эмиссии более чем в 4 раза выше, чем на пике кризиса 2009 и в любой из периодов агрессивной (по тем временам) накачки системы ликвидностью с 2015 по 2017. На гистограмме: ФРС + ЕЦБ + Банк Японии + Банк Англии + ЦНБ + ЦБ Канады и Австралии.

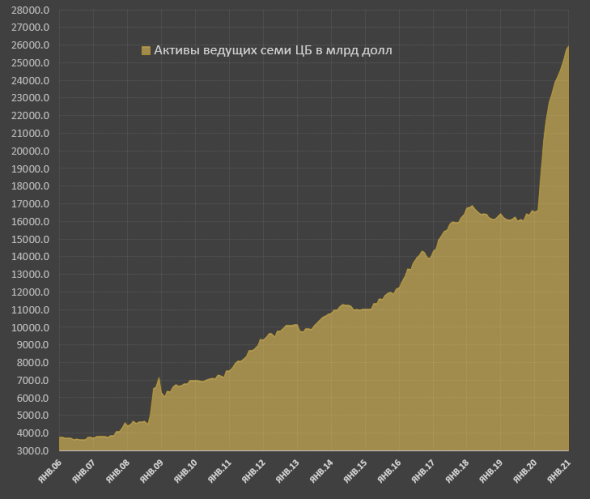

Для понимания того, что такое 10 трлн за год… За 100 лет до 2007 года включительно (это не так уж давно) совокупный баланс семи ЦБ удалось нарастить до объема менее 4 трлн долл. Неплохо, да? За 100 лет до инициализации монетарного бешенства всего 4 трлн, а тут за 1 год уже 10 трлн!

( Читать дальше )

Мания маржинальной торговли (перевод с elliottwave com)

- 04 февраля 2021, 12:03

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал